融資・債務コラム

低金利カードローンおすすめランキング17選!金利を徹底比較&賢く利息を抑える方法

※このページは、社会保険労務士法人渡辺事務所のWebサイトを、読者の皆さまにより有用にご利用いただくため、他社のPR活動にも協力する形で運営されています。

カードローンを利用する際、金利は非常に重要な要素のひとつです。

金利とは、利息制限法や銀行法によって定められており、1~20%と幅のあるなかで決められています。

中でも低金利なカードローンである『銀行系カードローン』は、日本貸金業協会の調べによると2015年から消費者金融系カードローンの残高を現在にかけても上回っていおり、人気があることがわかります。

実際に、低金利カードローンを探している場合には、銀行系のカードローンなら消費者金融系カードローンより年利にして3%程度は低金利で借入ができます。

しかし、どの低金利カードローンの中でもどれが自分にとって最適なのか、金利やサービス内容を比較するのは容易ではありません。

キャッシュバックや長期的な金利優遇を受けたい方は、銀行系カードローンがおすすめで、一方で、1~3ヶ月の無利息期間によって短期的な借入で超低金利にしたい方は消費者金融系カードローンがおすすめです。

\Web完結なら郵便物なしで安心!/

まとめると、低金利のカードローンは以下の17つです。

- 楽天銀行スーパーローン: 1.9%~14.5%

- 三井住友銀行カードローン: 1.5%~14.5%

- みずほ銀行カードローン: 2.0%~14.0%

- 住信SBIネット銀行カードローン: 1.89%~14.79%

- セブン銀行カードローン: 12.0%~15.0%

- auじぶん銀行カードローン: 2.2%~17.5%

- 三菱UFJ銀行カードローン バンクイック: 1.8%~14.6%

- りそな銀行カードローン: 1.99%~13.5%

- オリックス銀行カードローン: 1.7%~17.8%

- イオン銀行カードローン:3.8%~13.8%

- PayPay銀行カードローン: 1.59%~14.6%

- ろうきんカードローン(マイプラン): 1.9%~14.5%

- プロミス: 4.5%~17.8%

- アイフル: 3.0%~18.0%

- アコム: 3.0%~18.0%※

- レイクALSA:4.5%~18.0%

- SMBCモビット: 3.0%~18.0%

※貸付条件※

■商号:アイフル株式会社 ■登録番号:近畿財務局長(14)第00218号 ■貸付利率:3.0%~18.0%(実質年率) ■遅延損害金:20.0%(実質年率) ■契約限度額または貸付金額:800万円以内(要審査) ■返済方式:借入後残高スライド元利定額リボルビング返済方式 ■返済期間・回数:借入直後最長14年6ヶ月(1~151回) ■担保・連帯保証人:不要

\Web完結なら郵便物なしで安心!/

低金利カードローンおすすめランキング17選!銀行・消費者金融を徹底比較

低金利カードローンを選ぶ際のポイントとして、まずは比較表を活用して各カードローンの特徴をしっかりと把握しましょう。

実質年率が低いだけでなく、融資限度額や返済期間、無利息期間などを比較することで、自分に合ったカードローンを選ぶことができます。

以下に、2025年最新の低金利カードローンをランキング形式で紹介し、それぞれの特徴について詳しく解説します。

| カードローン名 | 実質年率 | 融資限度額 | 融資スピード※1 | 無利息期間 | 申し込み方法 | 返済方法 |

|---|---|---|---|---|---|---|

| 楽天銀行スーパーローン | 1.9%~14.5% | 800万円 | 最短即日 | なし | Web | 口座振替、ATM |

| 三井住友銀行カードローン | 1.5%~14.5% | 800万円 | 最短即日 | なし | Web、窓口 | 口座振替、ATM |

| みずほ銀行カードローン | 2.0%~14.0% | 800万円 | 最短翌営業日 | なし | Web、窓口 | 口座振替、ATM |

| 住信SBIネット銀行カードローン | 1.89%~14.79% | 1,000万円 | 数日 | なし | Web | 口座振替、ATM |

| セブン銀行カードローン | 12.0%~15.0% | 300万円 | 最短翌日~3営業日 | なし | Web、ATM | 口座振替、ATM |

| auじぶん銀行カードローン | 1.48%~17.5% | 800万円 | 最短即日 | なし | Web、ATM | 口座振替、ATM |

| 三菱UFJ銀行カードローン バンクイック | 1.8%~14.6% | 500万円 | 最短即日 | なし | Web、ATM | 口座振替、ATM |

| りそな銀行カードローン | 1.99%~13.5% | 500万円 | 最短翌営業日 | なし | Web、窓口 | 口座振替、ATM |

| オリックス銀行カードローン | 1.7%~17.8% | 800万円 | 最短即日 | なし | Web | 口座振替、ATM |

| イオン銀行カードローン | 3.8%~13.8% | 800万円 | 最短即日 | なし | Web、窓口 | 口座振替、ATM |

| PayPay銀行カードローン | 1.59%~14.6% | 1,000万円 | 最短即日 | なし | Web | 口座振替、ATM |

| ろうきんカードローン(マイプラン) | 1.9%~14.5% | 500万円 | 最短翌営業日 | なし | Web、窓口 | 口座振替、ATM |

| プロミス | 4.5%~17.8% | 500万円 | 最短3分 | 30日間※2 | Web、店舗 | 口座振替、ATM |

| アイフル | 3.0%~18.0% | 800万円※ | 最短18分 | はじめての方なら最大30日間 | Web、店舗 | 口座振替、ATM |

| アコム | 3.0%~18.0% | 800万円 | 最短20分 | 30日間 | Web、店舗 | 口座振替、ATM |

| レイクALSA | 4.5%~18.0% | 500万円 | 最短25分 | 180日間 | Web、店舗 | 口座振替、ATM |

| SMBCモビット | 3.0%~18.0% | 800万円 | 最短即日 | なし | Web、店舗 | 口座振替、ATM |

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 メールアドレス登録とWeb明細利用の登録が必要です。

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※当サイト調べ

※貸付条件※

■商号:アイフル株式会社 ■登録番号:近畿財務局長(14)第00218号 ■貸付利率:3.0%~18.0%(実質年率) ■遅延損害金:20.0%(実質年率) ■契約限度額または貸付金額:800万円以内(要審査) ■返済方式:借入後残高スライド元利定額リボルビング返済方式 ■返済期間・回数:借入直後最長14年6ヶ月(1~151回) ■担保・連帯保証人:不要

低金利で、審査優遇があるのが『楽天銀行スーパーローン』です。

金利の低さと審査の手軽さを求める方におすすめです。

金利が最も低いカードローンを選ぶなら『りそな銀行カードローン』で、13.5%となります。

大手消費者金融と比べると、上限年利が4.5%も異なりお得に利用ができます。

楽天銀行スーパーローンはネット銀行ならではの低金利!楽天銀行口座があれば手続きがスムーズ

楽天銀行スーパーローンは、ネット銀行ならではの低金利が魅力です。実質年率は1.9%から14.5%と、比較的低い金利設定がされています。

特に楽天銀行の口座を持っている場合、手続きが非常にスムーズに進むため、スピーディな融資を受けることができます。

楽天ポイントの付与など、楽天グループならではの特典も受けられるため、ポイントを活用している方には特におすすめです。

また、融資限度額も800万円と高額設定が可能で、大きな資金を必要とする場合にも対応できます。

ウェブでの手続きが完結するため、忙しい人にも最適なカードローンです。

出典:楽天銀行スーパーローン

楽天銀行は楽天会員ランクに応じて、審査優遇があるので、明日には支払いが必要な緊急な出費がある…などの時は審査に時間がかからない楽天銀行スーパーローン一択です。

| 項目 | 詳細 |

|---|---|

| 商品名 | 楽天銀行スーパーローン |

| 金利 | 1.9%~14.5% |

| 限度額 | 800万円(10万円単位で選択) |

| 審査スピード | 最短即日* |

| 対象年齢 | 満年齢20歳以上62歳以下 |

*お申し込み内容や申し込み状況によっては当日融資が難しいこともあります。

三井住友銀行カードローンはコンビニATM手数料無料など利便性の高いサービスが充実

三井住友銀行カードローンは、コンビニATM手数料が無料という利便性の高さが大きな特徴です。

実質年率1.5%から14.5%と、低金利でありながら全国のコンビニATMで手数料無料で利用できるため、急な資金が必要な時でも安心です。

融資限度額は最大800万円で、高額の融資にも対応しています。

|

また、三井住友銀行カードローンは審査結果の連絡は最短当日で、他社銀行カードローンと比べても早く結果を受け取ることができる点がメリットです。

店舗やATMが全国にあるため、地方に住んでいる方でも利便性を感じやすいカードローンです。

光熱費の支払いなどが遅れてしまうなど、緊急な出費があったときでも、カードなしで利用ができATMも至る所にあるなど利便性を重視するなら三井住友銀行カードローンがおすすめです。

| 項目 | 詳細 |

|---|---|

| 商品名 | 三井住友銀行カードローン |

| 金利 | 1.5%~14.5% |

| 限度額 | 10万円以上~800万円 |

| 審査スピード | 最短当日* |

| 対象年齢 | 満20歳以上~満69歳以下 |

*お申し込み内容や申し込み状況によっては当日融資が難しいこともあります。

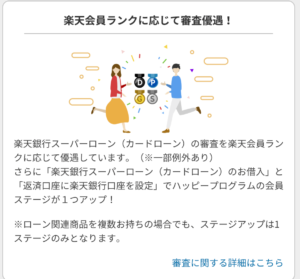

みずほ銀行カードローンは住宅ローン利用者に金利優遇の特典あり

みずほ銀行カードローンは、住宅ローンを利用している方に特におすすめのカードローンです。

実質年率は2.0%から14.0%と、非常に低金利での融資が可能です。

さらに、みずほ銀行で住宅ローンを組んでいる場合、カードローンの金利が優遇される特典があります。

みずほ銀行の住宅ローンをご契約中のお客さまであれば年0.5%引き下げいたします。

融資限度額も800万円と大きく、幅広いニーズに対応できます。

みずほ銀行口座を持っている場合、スムーズな手続きが可能で、利用者にとって非常に便利です。

大手銀行の安心感と高い利便性を兼ね備えたカードローンです。

みずほ銀行のキャッシュカードやみずほダイレクトから、簡単に借り入れることができます。専用のカードなどがないため、周りに借入がバレにくいため内緒にしたい方にはみずほ銀行カードローンがおすすめです。

| 項目 | 詳細 |

|---|---|

| 商品名 | みずほ銀行カードローン |

| 金利 | 2.0%~14.0% |

| 限度額 | 10万円~800万円 |

| 審査スピード | ネットの場合最短当日* |

| 対象年齢 | 満20歳以上~満66歳未満 |

*お申し込み内容や申し込み状況によっては当日融資が難しいこともあります。

住信SBIネット銀行カードローンは最大0.5%の金利優遇やスピード審査が魅力

住信SBIネット銀行カードローンは、最大0.5%の金利優遇が受けられる点が大きな魅力です。

ネットバンクならではの金利水準。「SBI証券口座」保有登録で、基準金利から年0.5%の金利優遇があります。

実質年率は1.89%から14.79%で、特にネット銀行ならではの低金利が特徴です。

| ご利用限度額 | 基準金利(年率) |

|---|---|

| 910万円~1,000万円 | 2.49% |

| 710万円~900万円 | 2.99% |

| 610万円~700万円 | 4.49% |

| 510万円~600万円 | 5.49% |

| 410万円~500万円 | 6.49% |

| 310万円~400万円 | 7.49% |

| 210万円~300万円 | 8.99% |

| 110万円~200万円 | 11.99% |

| 10万円~100万円 | 14.79% |

出典:お借入れ利率(年利)- 住信SBIネット銀行カードローン

金利設定はわかりやすく、利用限度額に応じて金利が決まります。

特に、110万円以300万円以下の幅の利用限度額における金利の下げ幅が大きいため、住信SBIネット銀行カードローンを利用するなら、まずは110万円以上の利用限度額を目指しましょう。

融資限度額は1,200万円と高額であり、幅広い用途に利用可能です。

また、SBIグループの多彩なサービスとも連携しており、利用者にとってのメリットが非常に多いです。

ウェブでの手続きが完結するため、全国どこからでも利用しやすいカードローンです。

SBI証券で運用をしている方は金利優遇が受けられます。高額な借入を予定している方や返済実績を着実に積んでいけて利用限度額を上げていける方は、住信SBIネット銀行カードローンがおすすめです。

| 項目 | 詳細 |

|---|---|

| 商品名 | 住信SBIネット銀行カードローン |

| 金利 | 1.89%~14.79%* |

| 限度額 | 10万円~1,000万円 |

| 審査スピード | 数日 |

| 対象年齢 | 満20歳以上~満65歳以下 |

*変動金利のため金融情勢等により金利見直しの可能性あり。

セブン銀行カードローンはセブン銀行ATMで24時間利用できてコンビニATM手数料無料

セブン銀行カードローンは、セブン銀行ATMを24時間利用できるという利便性が大きな特徴です。

実質年率は12.0%から15.0%で、セブン銀行の口座を持っている場合は手続きが非常にスムーズです。

また、セブン銀行カードローンは新規の借入は最大50万円までしか利用ができない少額融資となっており、借りすぎが心配という方も安心して利用ができます。

新規での借入の場合、金利は一律15%となっており、返済額は10万円の場合2000円、50万円の場合は毎月8000円と設定されています。

| 前月の約定返済日の利用残高 | 月々の返済額(約定返済額) |

|---|---|

| 10万円以下 | 2,000円 |

| 10万円超20万円以下 | 4,000円 |

| 20万円超40万円以下 | 6,000円 |

| 40万円超60万円以下 | 8,000円 |

全国のセブン-イレブンに設置されたATMで、手数料無料で借入や返済ができるため、コンビニエンスストアをよく利用する方にとって非常に便利なカードローンです。

また、最短即日での融資が可能であり、急な資金需要にも対応できる点が魅力です。日常的にセブン銀行を利用している方にとって、非常に使い勝手の良いカードローンと言えるでしょう。

セブンイレブンで気軽に借入ができる、金利や返済額をとにかくシンプルなのが魅力です。金利や返済額の心配などを減らして利用がしたいという方はセブン銀行カードローンがおすすめです。

| 項目 | 詳細 |

|---|---|

| 商品名 | セブン銀行カードローン |

| 金利 | 12.0%~15.0% |

| 限度額 | 10万円~300万円 |

| 審査スピード | 最短翌日~3営業日 |

| 対象年齢 | 満20歳以上~満70歳未満 |

auじぶん銀行カードローンはauユーザーなら金利優遇やau PAY 残高へのチャージができる

auじぶん銀行カードローンは、auユーザーに特におすすめのカードローンです。

実質年率は1.48%から17.5%で、auユーザーには金利優遇の特典が適用されることがあります。

| ご利用限度額 | 基準金利(年率) | au限定割金利 |

|---|---|---|

| 710万円~800万円 | 1.48%~3.5% | 1.38%~3.4% |

| 510万円~700万円 | 3.5%~5.0% | 3.4%~4.9% |

| 310万円~500万円 | 5.0%~7.0% | 4.9%~6.9% |

| 110万円~300万円 | 7.0%~13.0% | 6.9%~12.9% |

| 10万円~100万円 | 13.0%~17.5% | 12.9%~17.4% |

さらに、借入金をau PAY 残高に直接チャージできるという便利な機能があり、日常の支払いにすぐに活用することが可能です。

融資限度額は800万円と高額で、さまざまな資金ニーズに対応しています。

また、ウェブでの手続きが簡単にできるため、忙しい人にもぴったりです。

auサービスとの連携により、さらにお得に利用できる点が魅力です。

| 項目 | 詳細 |

|---|---|

| 商品名 | auじぶん銀行カードローン |

| 金利 | 1.48%~17.5% |

| 限度額 | 10万円~800万円 |

| 審査スピード | 最短1時間 |

| 対象年齢 | 満20歳以上~69歳 |

三菱UFJ銀行カードローン バンクイックはメガバンク系の安心感と提携ATM手数料無料が魅力

三菱UFJ銀行カードローン バンクイックは、メガバンクならではの安心感と、全国の提携ATMで手数料無料で利用できるという利便性が大きな魅力です。

実質年率は1.8%から14.6%と低金利での融資が可能で、融資限度額は500万円まで対応しています。

| ご利用限度額 | お借入利率 |

|---|---|

| 500万円以下 400万円超 | 年1.8%~年6.1% |

| 400万円以下 300万円超 | 年6.1%~年7.6% |

| 300万円以下 200万円超 | 年7.6%~年10.6% |

| 200万円以下 100万円超 | 年10.6%~年13.6% |

| 100万円以下 10万円以上 | 年13.6%~年14.6% |

出典:カードローン「バンクイック」の商品詳細 | 三菱UFJ銀行

特に、三菱UFJ銀行の口座を持っている場合、融資までの手続きが非常にスムーズです。

また、最短即日での融資が可能で、急な資金ニーズにも対応できるため、信頼性と利便性を求める方に最適なカードローンです。

| 項目 | 詳細 |

|---|---|

| 商品名 | 三菱UFJ銀行カードローン バンクイック |

| 金利 | 1.8%から14.6% |

| 限度額 | 10万円~500万円 |

| 審査スピード | 最短即日 |

| 対象年齢 | 満20歳以上65歳未満 |

りそな銀行カードローンは100万円以下の借入でも低金利で利用可能

りそな銀行カードローンは、100万円以下の少額借入でも低金利で利用できる点が大きな特徴です。

実質年率は1.99%〜13.5%で、特に少額借入を考えている方にとって非常にお得です。

融資限度額は最大800万円で、幅広いニーズに対応可能です。

住宅ローンの利用で、0.5%の金利引き下げがあります。

また、りそな銀行の口座を持っていると、手続きがスムーズに進むため、急ぎの資金が必要な時でも安心です。

地域密着型のサービスを提供しており、信頼性の高い銀行カードローンを求める方におすすめです。

| 項目 | 詳細 |

|---|---|

| 商品名 | りそな銀行カードローン |

| 金利 | 1.99%〜13.5% |

| 限度額 | 10万円~800万円 |

| 審査スピード | 通常1週間以内 |

| 対象年齢 | 満20歳以上65歳未満 |

オリックス銀行カードローンはネット銀行ならではのスピード審査が魅力

オリックス銀行カードローンは、ネット銀行ならではのスピード審査が大きな魅力です。

実質年率は1.7%から14.8%で、特に低金利での借入を希望する方に適しています。

融資限度額は800万円と高額であり、幅広い資金ニーズに対応可能です。

| ご利用限度額 | 借入利率(年) |

|---|---|

| 700万円超800万円以下 | 1.7%~4.8% |

| 600万円超700万円以下 | 3.5%~5.8% |

| 500万円超600万円以下 | |

| 400万円超500万円以下 | 4.5%~8.8% |

| 300万円超400万円以下 | |

| 200万円超300万円以下 | 5.0%~12.8% |

| 150万円超200万円以下 | |

| 100万円超150万円以下 | 6.0%~14.8% |

| 100万円 | |

| 100万円未満 | 12.0%~14.8% |

また、ウェブでの手続きが完結するため、非常にスムーズな融資が受けられます。

オリックスグループならではの信頼性とスピードを兼ね備えたカードローンで、ネットバンキングを積極的に利用する方におすすめです。

| 項目 | 詳細 |

|---|---|

| 商品名 | オリックス銀行カードローン |

| 金利 | 1.7%~14.8% |

| 限度額 | 10万円~800万円 |

| 審査スピード | 1週間程度 |

| 対象年齢 | 満20歳以上69歳未満 |

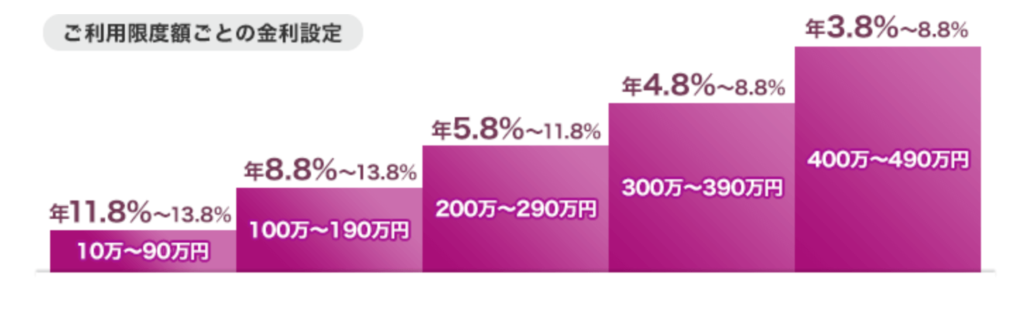

イオン銀行カードローンはイオングループでの優待特典などメリット豊富

イオン銀行カードローンは、イオングループでの優待特典が豊富な点が大きな魅力です。

実質年率は3.8%から13.8%で、融資限度額は最大800万円まで対応しています。

金利の設定はわかりやすく、利用限度額が高額になるほど、低金利で利用ができます。

イオンカードを持っている方には、特にお得なサービスが受けられるため、日常的にイオングループを利用する方に最適です。

さらに、イオン銀行の口座を持っていると、手続きがスムーズであり、急な資金が必要な場合にも安心して利用できます。

多くのメリットを享受できる、利便性の高いカードローンです。

| 項目 | 詳細 |

|---|---|

| 商品名 | イオン銀行カードローン |

| 金利 | 3.8%から13.8% |

| 限度額 | 10万円~800万円 |

| 審査スピード | 5日程度 |

| 対象年齢 | 満20歳以上65歳未満 |

PayPay銀行カードローンは業界最低水準の低金利!PayPay銀行口座があれば手続きがスムーズ

PayPay銀行カードローンは、業界最低水準の低金利が大きな特徴です。

実質年率は1.59%から18.0%で、特に低金利を求める方におすすめです。

| ご利用限度額 | 金利 |

|---|---|

| 100万円未満 | 18.0 |

| 100万円以上150万円未満 | 15.0 |

| 150万円以上200万円未満 | 12.0 |

| 200万円以上250万円未満 | 10.0 |

| 250万円以上300万円未満 | 8.0 |

| 300万円以上400万円未満 | 6.5 |

| 400万円以上500万円未満 | 6.0 |

| 500万円以上600万円未満 | 5.5 |

| 600万円以上700万円未満 | 5.0 |

| 700万円以上800万円未満 | 4.0 |

| 800万円以上900万円未満 | 3.5 |

| 900万円以上1,000万円未満 | 3.0 |

| 1,000万円 | 1.59 |

PayPay銀行の口座を持っている場合、手続きが非常にスムーズに進み、スピーディな融資が受けられます。

融資限度額は1,000万円まで対応しており、高額の資金ニーズにも対応可能です。

また、PayPay残高へのチャージも簡単に行えるため、キャッシュレス決済を利用する方にとって非常に便利なカードローンです。

| 項目 | 詳細 |

|---|---|

| 商品名 | PayPay銀行カードローン |

| 金利 | 1.59%から18.0% |

| 限度額 | 10万円~1,000万円 |

| 審査スピード | 最短翌日 |

| 対象年齢 | 20歳以上70歳未満 |

ろうきんカードローン(マイプラン)は組合員限定の特典!安定した低金利で安心

ろうきんカードローン(マイプラン)は、労働組合の組合員限定で利用できる特典が魅力です。

実質年率は3.875%から8.475%と、安定した低金利が提供されており、特に組合員にとって非常にお得なカードローンです。

「給与振込指定」「Web通帳(無通帳預金)の契約」「若年者引下げ(30歳未満)」といった条件を満たすことで、最大3.2%の金利優待を受けることが出来ます。

出典:カードローン(マイプラン)|中央ろうきん(中央労働金庫)

融資限度額は500万円まで対応しており、幅広い資金ニーズに応えることができます。

地域に密着したサービスを提供しており、安定した収入を持つ労働者にとって信頼性の高いカードローンです。

| 項目 | 詳細 |

|---|---|

| 商品名 | ろうきんカードローン(マイプラン) |

| 金利 | 3.875%から8.475% |

| 限度額 | 10万円~500万円 |

| 審査スピード | 原則3~5営業日 |

| 対象年齢 | 満20歳以上65歳未満 |

プロミスは最短3分融資!初めての方でも利用しやすく30日間無利息サービスが魅力

プロミスは、最短3分※1での融資が可能なスピード審査が大きな魅力です。

実質年率は4.5%から17.8%で、特に初めての利用者には30日間の無利息サービスが提供されるため、短期の借入に非常に便利です。※2

融資限度額は500万円まで対応しており、急な資金ニーズにもスピーディに対応できます。

ウェブでの申し込みが24時間可能であり、忙しい人にも最適なカードローンです。

利用者にとって非常に利用しやすいサービスが整っています。

| 項目 | 詳細 |

|---|---|

| 商品名 | プロミス |

| 金利 | 4.5%から17.8% |

| 限度額 | 10万円~500万円 |

| 審査スピード | 最短3分※1 |

| 対象年齢 | 年齢18~74歳 |

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 メールアドレス登録とWeb明細利用の登録が必要です。

\Web完結なら郵便物なしで安心!/

アイフルは最短18分※審査で全国に店舗・ATM多数!女性専用ダイヤルも便利

アイフルは、最短18分での審査が可能であり、全国に多数の店舗やATMが設置されているため、非常に利便性の高いカードローンです。

実質年率は3.0%から18.0%で、少額であれば低金利で借りられる可能性が高いです。

女性専用ダイヤルが設置されているため、女性にも安心して利用できるサービスが提供されています。

融資限度額は800万円※まで対応しており、急な資金需要にも対応可能です。

アイフルのサービスは、初めての方にも優しい設計となっており、全国どこでも利用しやすいカードローンです。

| 項目 | 詳細 |

|---|---|

| 商品名 | アイフル |

| 金利 | 3.0%から18.0% |

| 限度額 | 1万円~800万円※ |

| 審査スピード | 最短18分※ |

| 対象年齢 | 満20歳から69歳まで |

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※お申込み時間や審査状況によりご希望にそえない場合があります。

※貸付条件※

■商号:アイフル株式会社 ■登録番号:近畿財務局長(14)第00218号 ■貸付利率:3.0%~18.0%(実質年率) ■遅延損害金:20.0%(実質年率) ■契約限度額または貸付金額:800万円以内(要審査) ■返済方式:借入後残高スライド元利定額リボルビング返済方式 ■返済期間・回数:借入直後最長14年6ヶ月(1~151回) ■担保・連帯保証人:不要

\誰にもいられずWEB完結!郵便物一切なし!/

24時間365日即時振込!▼

アコムは初めての方なら30日間無利息!3秒診断で借入可能額の目安がすぐにわかる

アコムは、初めての利用者に30日間無利息のサービスを提供しており、短期の借入に非常に便利です。

実質年率は3.0%から18.0%で、3秒診断で借入可能額の目安がすぐにわかるため、スピーディな借入が可能です。

融資限度額は800万円まで対応しており、幅広い資金ニーズに対応しています。

また、全国に設置されたATMで手軽に借入や返済ができるため、非常に利便性が高いカードローンです。

アコムはウェブ申し込みが24時間対応しており、忙しい方でも手軽に利用できるのが魅力です。

また、全国各地に店舗があるため、直接相談したい場合でも安心して利用できるサービスが整っています。

特に、短期間での借入を考えている方にとって、アコムの無利息期間は非常に有利な条件となります。

| 項目 | 詳細 |

|---|---|

| 商品名 | アコム |

| 金利 | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 審査スピード | 最短20分 |

| 対象年齢 | 満20歳以上 |

レイクは最大180日間無利息!自分に合った返済プランを選択可能

レイクは、最大180日間の無利息期間が選べるという、非常にお得なカードローンです。

実質年率は4.5%から18.0%で、利用者のニーズに合わせて返済プランを柔軟に設定できるのが特徴です。

特に、短期的な借入を考えている方には、無利息期間を活用することで利息負担を大幅に軽減することができます。

融資限度額は500万円まで対応しており、急な資金ニーズにも対応可能です。

また、オンラインでの申し込みが可能で、スムーズに手続きを進めることができます。

自分に合った返済プランを選べる点も、レイクALSAの大きな魅力です。

| 項目 | 詳細 |

|---|---|

| 商品名 | レイク |

| 金利 | 4.5%から18.0% |

| 限度額 | 1万円~500万円 |

| 審査スピード | 最短25分 |

| 対象年齢 | 満20歳~70歳 |

SMBCモビットはWEB完結申込なら電話・郵送物なし!三井住友銀行グループの安心感

SMBCモビットは、Web完結申込を利用することで、電話連絡や郵送物が一切なく、非常にプライバシーに配慮されたカードローンです。

実質年率は3.0%から18.0%で、融資限度額は800万円まで対応しており、幅広い資金ニーズに応えることができます。

三井住友銀行グループの一員であるため、信頼性も非常に高く、安心して利用できるのが特徴です。

特に、周囲に借入を知られたくない方にとって、このWeb完結サービスは非常に便利です。

また、利用者の状況に応じた柔軟な返済プランが提供されており、計画的な借入が可能です。

| 項目 | 詳細 |

|---|---|

| 商品名 | SMBCモビット |

| 金利 | 3.0%から18.0% |

| 限度額 | 10万円~800万円 |

| 審査スピード | 最短30分 |

| 対象年齢 | 満20歳~74歳 |

低金利カードローンを選ぶ2つのメリット

カードローンを利用する際、金利は最も重要な要素の一つです。

金利とは、借入金に対する利息の割合を示すもので、実質年率として表示されます。

低金利のカードローンを選ぶことで、長期的に見て利息負担を大幅に軽減することができます。

まとめると、低金利なカードローンを選ぶメリットは以下の2つが挙げられます。

利息が低いと毎月の返済額が減り経済的負担が軽減

利息が低いカードローンを利用する最大のメリットは、毎月の返済額が抑えられることです。

利息が少ない分、元本の返済に充てることができ、結果的に返済期間の短縮や総返済額の減少が期待できます。

特に、長期的に借りる場合には、低金利のカードローンを選ぶことが重要です。

例えば、同じ借入額でも金利が低ければ、それだけ支払う利息が少なくなり、家計に余裕が生まれます。

10万円を借りて、金利18%と14%で12ヶ月で返済する場合、金利18%の場合は毎月『約9,168円』、金利14%の場合は『約8,980円』となります。

金利18%の場合と14%の場合の毎月の返済額の差は、約188円です。

わずかな違いですが、金利が低いほど総支払額が少なくなるため、金利が低いローンを選ぶことが重要です。

金利の違いによって生まれる毎月の支払額の差は、ローンの期間や借入金額が増えるほど大きくなり、最終的な返済額にも大きな影響を与えます。

低金利のカードローンを選ぶことで、将来的な経済的負担を大幅に軽減することができます。

利息負担が少ないため、総返済額を抑えることができる

低金利のカードローンを選ぶことで、利息負担が少なくなり、結果的に総返済額を抑えることができます。

たとえば、借入額が大きい場合や長期間の借入を行う場合、金利の差が総返済額に大きく影響します。

以下の表は、返済期間が伸びた際に、低金利のカードローンと高金利のカードローンでどのように返済総額に差が出るかをシミュレーションした表です。

|

条件 ・借入金額:50万円 |

| 1年(12ヶ月)で50万円を返済 | 金利18% | 金利12% | 差額 |

|---|---|---|---|

| 毎月の支払い総額 | 約45,841円 | 約44,394円 | – |

| 利息総額 | 約50,090円 | 約32,729円 | 約17,361円 |

| 2年(24ヶ月)で50万円を返済 | 金利18% | 金利12% | 差額 |

|---|---|---|---|

| 毎月の支払い総額 | 約25,274円 | 約23,533円 | – |

| 利息総額 | 約106,586円 | 約64,792円 | 約41,794円 |

| 3年(36ヶ月)で50万円を返済 | 金利18% | 金利12% | 差額 |

|---|---|---|---|

| 毎月の支払い総額 | 約 18,097円 | 約 16,607円 | – |

| 利息総額 | 約 151,509円 | 約 97,835円 | 約 53,674円 |

1年と短期間で返済した場合には、金利18%と12%では『約17,361円』とわずかな差でしたが、

3年と長期間での返済になった場合には、金利12%の低金利の方が、18%での借入よりも『約 53,674円』も利息総額が安くなります。

金利が数%違うだけでも、返済期間が長期の場合や、借入総額が高額の場合には、数万円から数十万円の差が生じることがあります。

そのため、カードローンを選ぶ際には、金利の低さに注目することが非常に重要です。

低金利のカードローンを選ぶことで、長期的に見て家計に優しい選択ができるでしょう。

\Web完結なら郵便物なしで安心!/

金利には2つの種類がある

カードローンの金利には、固定金利と変動金利の2種類があります。

それぞれの金利タイプにはメリットとデメリットがあり、利用者のニーズや返済計画によって選ぶべき金利タイプが異なります。

金利の種類には固定金利と変動金利があり、それぞれの違いは2つあります。

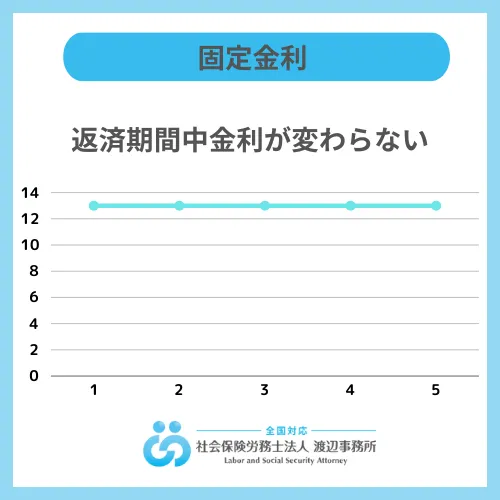

固定金利だと契約時の金利が返済完了まで変わらない

固定金利は、契約時に設定された金利が返済完了まで変わらないタイプの金利です。

このため、返済期間中の金利変動によるリスクがなく、返済計画が立てやすいというメリットがあります。

特に、金利が上昇するリスクがある場合や、長期的に安定した返済を希望する方には、固定金利が適しています。

固定金利は、計画的に返済を進めたい方にとって安心できる選択肢です。

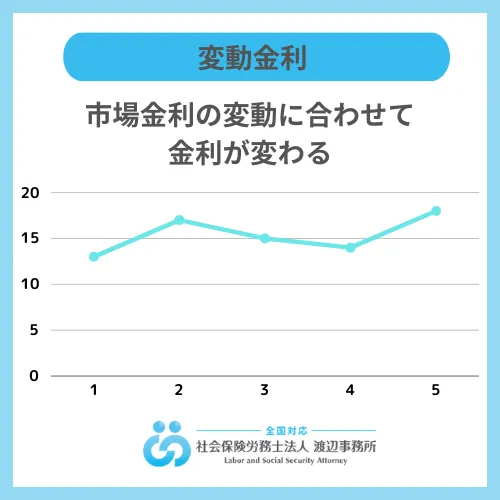

変動金利だと市場金利の変動に合わせて金利が変わる

一方、変動金利は市場金利の変動に合わせて金利が変わるタイプです。

市場金利が下がれば、返済額も減少する可能性がありますが、逆に市場金利が上昇すると返済額が増えるリスクもあります。

そのため、短期間での返済を目指す場合や、金利の動向に自信がある場合に選択されることが多いです。

変動金利は、市場金利が低い状況での借入や、短期間での返済を考えている方に向いています。

\Web完結なら郵便物なしで安心!/

利息はどうやって計算するの? 返済シミュレーションを活用

利息の計算方法を理解しておくことで、毎月の返済額を正確に把握し、計画的な返済が可能になります。

カードローンの利息は、借入残高に対して実質年率を掛け、日割りで計算されます。

利息計算の基礎を理解し、返済シミュレーションを活用することで、無理のない返済計画を立てることができます。

以下では、具体的な利息の計算方法を解説します。

利息は借入残高 × 実質年率 ÷ 365日 × 利用日数で計算できる

カードローンの利息は、基本的に「借入残高 × 実質年率 ÷ 365日 × 利用日数」という計算式で求めることができます。

たとえば、10万円を年率15%で30日間借りた場合、利息は約1,233円となります。

| 100,000 × 15% ÷ 365 = 1日の利息金額 約41円 |

この計算式を活用して、借入前に毎月の返済額や総利息を試算することで、返済計画をしっかりと立てることができます。

利息計算の基礎を理解することで、返済に対する不安を減らし、安心してカードローンを利用することができます。

返済シミュレーションを活用することで毎月の返済額や利息額を計算できる

返済シミュレーションを活用すれば、借入前に毎月の返済額や利息額を簡単に計算することができます。

多くの金融機関が提供するオンラインのシミュレーションツールを使用することで、自分の返済計画を具体的にイメージすることができます。

シミュレーション結果をもとに、無理のない返済プランを立てることで、借入後のトラブルを防ぐことができます。

計画的な借入を目指すためには、シミュレーションツールの活用が非常に有効です。

低金利カードローンを選ぶ3つのポイント

低金利カードローンを選ぶ際には、いくつかの重要なポイントを押さえておくことが大切です。

単に金利が低いだけではなく、自分の借入ニーズに合ったカードローンを選ぶことで、返済負担を軽減し、計画的な借入が可能になります。

まとめると、低金利カードローンを選ぶ際に重要な3つのポイントは以下の通りです。

複数のカードローンを比較し、実質年率が低いものを選ぶ

低金利カードローンを選ぶ際には、まず複数のカードローンを比較し、実質年率が最も低いものを選ぶことが重要です。

実質年率は、借入金額に対して支払うべき利息の割合を示しており、この数値が低いほど、総返済額が少なくなります。

特に、長期間の借入を考えている場合には、実質年率の低さが総返済額に大きな影響を与えるため、しっかりと比較検討することが重要です。

複数のカードローンを比較することで、自分に最適なカードローンを見つけることができます。

必要な金額を借りられるだけの限度額が設定されているものを選ぶ

低金利であることは重要ですが、それと同時に自分が必要とする金額を借りられるかどうかも重要なポイントです。

カードローンの限度額が低すぎると、複数のローンを組まなければならなくなり、結果的に利息負担が増えることがあります。

そのため、必要な金額を一度に借りられる限度額が設定されているカードローンを選ぶことが大切です。

限度額が高いカードローンであれば、大きな資金ニーズにも対応でき、計画的な借入が可能になります。

無利息期間、ポイントサービス、ATM手数料無料などの特典を比較する

低金利カードローンを選ぶ際には、金利だけでなく、無利息期間やポイントサービス、ATM手数料無料といった特典にも注目することが重要です。

無利息期間をうまく活用すれば、短期間での借入であれば利息を全く支払わずに済む場合もあります。

また、ポイントサービスやATM手数料無料といった特典も、利用者にとって大きなメリットとなります。

これらの特典を比較し、自分に最もメリットのあるカードローンを選ぶことが、賢い借入の第一歩です。

\Web完結なら郵便物なしで安心!/

金利優遇を受けて賢く利息を抑える7つの方法

低金利のカードローンをさらにお得に利用するためには、金利優遇を受ける方法や、利息を賢く抑えるための工夫が必要です。

以下に紹介する7つの方法を実践することで、より低金利でカードローンを利用し、総返済額を抑えることができます。

金利優遇キャンペーンの活用や、借り換えローンの検討など、利息を抑えるための具体的な方法について詳しく解説します。

まとめると、金利優遇を受け、利息を抑える方法は7つです。

金利優遇キャンペーンを実施している期間中に申し込む

カードローン各社では、時折金利優遇キャンペーンを実施していることがあります。

この期間中に申し込むことで、通常よりも低い金利で借入ができるため、利息負担を大幅に抑えることが可能です。

特に、新規契約者向けに優遇金利を提供するキャンペーンが多いため、借入を考えている場合は、各社のキャンペーン情報をチェックし、最も有利な条件で申し込みを行うことが大切です。

\Web完結なら郵便物なしで安心!/

借り換えローンで利用中のカードローンの金利よりも低い金利のローンに借り換える

既にカードローンを利用している場合、現在の金利よりも低い金利の借り換えローンを利用することで、利息負担を軽減できます。

借り換えローンとは、既存の借入金を新たなローンで借り換えることで、より低金利のローンに乗り換えることを指します。

これにより、総返済額を抑えるだけでなく、返済期間を短縮することも可能です。

借り換えを検討する際には、借入残高や新しいローンの金利、手数料などを総合的に考慮することが重要です。

おまとめローンで複数の借入を1つにまとめ金利を下げる

複数の借入がある場合、おまとめローンを利用して借入を一本化することで、金利を下げることができます。

おまとめローンとは、複数の借入を1つのローンにまとめることで、より低金利のローンに借り換え、返済負担を軽減することを目的としたものです。

これにより、毎月の返済額が減少し、返済の管理がしやすくなるだけでなく、利息負担も大幅に軽減されます。

おまとめローンを活用することで、計画的な借入が可能となり、総返済額を抑えることができます。

住宅ローンと同じ金融機関でカードローンを申し込むと金利優遇を受けられる場合がある

同じ金融機関で住宅ローンとカードローンを利用している場合、金利優遇を受けられることがあります。

銀行によっては、既に住宅ローンを利用している顧客に対して、カードローンの金利を優遇する特典を提供していることがあります。

この特典を活用することで、通常よりも低い金利でカードローンを利用することができます。

住宅ローンを利用している方は、同じ銀行でカードローンを申し込むことで、さらにお得に借入ができる可能性があります。

余裕がある時に繰り上げ返済を行うことで利息を減らすことができる

余裕があるときに繰り上げ返済を行うことで、利息負担を大幅に減らすことができます。

繰り上げ返済とは、予定の返済額に加えて追加で返済を行うことで、借入残高を早期に減少させることを指します。

これにより、利息の元となる借入残高が減少し、結果的に支払う利息の総額も減るため、総返済額を抑えることができます。

計画的に繰り上げ返済を行うことで、より早く借金を完済し、利息負担を軽減することが可能です。

年収が上がったら信用力が高まり金利の見直しできる可能性がある

年収が上がることで、信用力が高まり、金利の見直しを検討できる場合があります。

銀行や消費者金融では、利用者の信用力に基づいて金利を設定しているため、年収が増加し信用情報が良好な状態であれば、より低金利のローンに切り替えられる可能性があります。

定期的に自分の信用情報を確認し、金利の見直しが可能かどうかを金融機関に相談することで、より有利な条件での借入が可能となります。

信用情報に傷がつき、金利が上がる可能性があるので返済を遅延しない

信用情報に傷がつくと、金利が上がる可能性があります。

返済を遅延したり、延滞が続くと、信用情報に悪影響を与え、結果として金融機関からの信用が低下し、金利が高く設定されることがあります。

信用情報を良好な状態に保つことが、低金利でカードローンを利用するためには非常に重要です。

返済を遅延しないように計画的な借入を行い、常に自分の信用情報をチェックすることが大切です。

低金利カードローンは安定した収入があること・信用情報に問題がないことが条件

低金利カードローンを利用するためには、安定した収入があり、信用情報に問題がないことが基本的な条件となります。

金融機関は、返済能力をしっかりと確認した上で低金利を提供するため、収入が安定しているかどうかが審査の重要なポイントとなります。

また、過去に返済の遅延や延滞がある場合は、審査が厳しくなる可能性があります。

低金利カードローンを利用する前に、自分の収入状況や信用情報を確認し、しっかりと準備をしておくことが大切です。

- 銀行カードローンは、消費者金融カードローンに比べて審査が厳しい傾向がある

- 申し込み前に、各金融機関のウェブサイトで審査基準を確認する

銀行カードローンは、消費者金融カードローンに比べて審査が厳しい傾向がある

銀行カードローンは、一般的に消費者金融のカードローンに比べて審査が厳しい傾向があります。

これは、銀行がより低金利で融資を行うため、リスクを抑えるために審査基準を厳しく設定しているためです。

そのため、銀行カードローンを利用する場合は、しっかりとした収入があり、信用情報に問題がないことが求められます。

消費者金融のカードローンに比べて金利が低い分、審査が厳しいことを理解した上で、事前にしっかりと準備をすることが重要です。

\Web完結なら郵便物なしで安心!/

申し込み前に、各金融機関のウェブサイトで審査基準を確認する

低金利カードローンを申し込む前には、各金融機関のウェブサイトで審査基準をしっかりと確認しておくことが重要です。

金融機関によって審査基準は異なりますが、一般的に安定した収入や良好な信用情報が求められます。

事前に審査基準を確認し、自分がその基準を満たしているかどうかをチェックすることで、スムーズに審査を通過することができます。

また、複数のカードローンを比較検討し、自分に最も適したカードローンを選ぶことが大切です。

低金利カードローンの注意点

低金利ローンは便利なサービスですが、利用を検討する際は、以下の点に注意することが重要です。

- 金利の上限を確認

- 追加費用を把握しておく

- 変動金利のリスクについても確認を

- 審査基準の厳格さ

- 限度額と金利の関係性

- 利用条件と優遇金利

金利の上限を確認

カードローンの金利は幅があり、初回利用では通常、上限金利が適用されます。

例えば、低金利を謡っている業者に申し込んでも、想定していたよりも高い金利が適応されるケースがあります。

低金利は利息負担を減らせるメリットがありますが、実際に適用される金利をしっかり確認しましょう。

追加費用を把握しておく

保証料や手数料が別途必要なケースがあるため、総コストを計算することが大切です。

そこまで大きな負担にならない場合もありますが、低金利ローンを自動車や住宅のために契約する際には注意事項となります。

変動金利のリスクについても確認を

低金利ローンの中には、変動金利型のローンもあります。

これは、金利が今後の状況によっては上がる場合もあるローンであることを意味しています。

そのため、最初は低金利で借りられていても、いつの間にか他業者よりも高い金利で借りていることになる可能性があるのです。

自分が申し込みを検討している業者が変動金利型なのかなども必ず確認しましょう。

審査基準の厳格さ

低金利カードローンは一般的に審査基準が厳しい傾向があります。

金融機関は低金利で貸し出すリスクを抑えるため、信用スコアや勤務実績、収入安定性などをより詳細にチェックします。

審査に通過するには、良好な信用履歴や安定した収入源が必要です。申し込む前に自身の信用状況を確認しておくことをおすすめします。

限度額と金利の関係性

多くの金融機関では、借入限度額によって適用金利が変動します。

一般的に借入額が大きいほど金利が低くなる傾向があるため、少額の借入れを希望する場合は広告の最低金利が適用されない可能性があります。

実際に適用される金利は限度額によって変わることを理解しておきましょう。

利用条件と優遇金利

低金利を謳うカードローンには、その金利を適用するための条件が設けられていることがあります。

例えば、給与振込口座の開設や他の金融商品との同時契約、インターネットバンキングの利用などが条件となっている場合があります。

これらの条件を満たさないと通常金利が適用される可能性があるため、契約前に条件をしっかり確認することが重要です。

低金利カードローンに関するQ&A

低金利カードローンを利用する際に、よくある質問や疑問について解説します。

カードローンを利用する際の基本的な疑問や、低金利ならではの特有の質問に対する答えを提供します。

利用者が不安を感じることなく、低金利カードローンを活用できるように、Q&A形式で分かりやすく解説します。

- 低金利カードローンは、誰でも利用できますか?

- 金利は途中で変わることはありますか?

- 無利息期間中に完済すれば、利息は全くかかりませんか?

- 返済方法は何がありますか?

- カードローンを利用すると、信用情報に影響しますか?

- 銀行カードローンはなぜ金利が低い?

Q:低金利カードローンは、誰でも利用できますか?

低金利カードローンは、基本的に安定した収入があり、信用情報に問題がない方であれば利用することができます。

しかし、審査基準が厳しいため、全ての方が利用できるわけではありません。

特に、過去に返済の遅延や延滞がある方、収入が不安定な方は、審査に通過するのが難しい場合があります。

利用を検討する際は、自分の収入状況や信用情報をしっかりと確認し、事前に準備を整えておくことが重要です。

Q:金利は途中で変わることはありますか?

カードローンの金利は、契約時に設定された金利が適用されることが一般的です。

ただし、変動金利を選択した場合は、市場金利の変動に応じて金利が変わることがあります。

固定金利を選んだ場合は、契約時の金利が返済完了まで変わらないため、返済計画が立てやすくなります。

金利が途中で変わるかどうかは、契約内容によるため、契約前にしっかりと確認しておくことが重要です。

Q:無利息期間中に完済すれば、利息は全くかかりませんか?

無利息期間中に借入金を完済すれば、利息は全くかかりません。

無利息期間とは、一定期間中に限り利息が発生しないサービスで、多くのカードローンで初回利用者向けに提供されています。

たとえば、30日間の無利息期間がある場合、その期間内に完済すれば、利息を支払う必要はありません。

ただし、無利息期間が終了した後に残っている借入金には通常の金利が適用されるため、期間内に計画的に返済することが重要です。

\Web完結なら郵便物なしで安心!/

Q:返済方法は何がありますか?

カードローンの返済方法は、主に口座振替、ATM返済、インターネット返済の3つがあります。

口座振替は、自動的に指定の口座から毎月の返済額が引き落とされるため、手間がかからず便利です。

ATM返済は、指定のATMから返済を行う方法で、時間や場所を選ばずに利用できるのがメリットです。

また、インターネット返済は、オンラインで返済手続きを行う方法で、手軽に利用できるため多くの利用者に選ばれています。

自分に合った返済方法を選ぶことで、スムーズに返済を進めることができます。

Q:カードローンを利用すると、信用情報に影響しますか?

カードローンを利用すると、その利用履歴が信用情報機関に記録されます。

適切に返済を行っていれば、信用情報に良い影響を与え、今後の借入においても有利に働くことがあります。

しかし、返済を遅延したり、延滞が続くと、信用情報に悪影響を与え、将来的に他のローンやクレジットカードの審査に影響を及ぼす可能性があります。

カードローンを利用する際には、計画的に返済を行い、信用情報に問題が生じないよう注意することが重要です。

Q:銀行カードローンはなぜ金利が低い?

銀行は預金を集めて貸し出しを行うため、資金調達コストが低く、その分低金利での融資が可能だからです。

一方、消費者金融は銀行からお金を借りて貸し出しを行うため、資金調達コストが高くなりがちで、その分金利が高く設定されることが多いです。

まとめ:低金利カードローンを賢く利用して、お得に借入!

低金利カードローンは、利息負担を軽減し、計画的な借入を行うために有効なサービスです。

低金利のカードローンを選ぶことで、毎月の返済額を抑え、総返済額を減らすことができます。

銀行カードローンや消費者金融のカードローンをしっかりと比較し、自分に最適なカードローンを選ぶことが成功の鍵です。

また、金利優遇キャンペーンや無利息期間などの特典を活用することで、さらにお得に借入を行うことができます。

賢くカードローンを利用し、無理のない返済計画を立てて、安心して利用できるようにしましょう。

\Web完結なら郵便物なしで安心!/

当記事管理者・著者情報(社会保険社労士法人渡辺事務所 社員 牧村和磨)

|

社員 牧村和磨 ・保有資格 |