消費者金融で一度でも借りたらどうなる?リスクとメリットを徹底解説

※このページは、HR BrEdge社会保険労務士法人(旧名:渡辺事務所)のWebサイトを、読者の皆さまにより有用にご利用いただくため、他社のPR活動にも協力する形で運営されています。

消費者金融を利用することに対して不安を感じる方も多いかもしれません。

「一度でも借りたら終わり」と思っている方も少なくないでしょう。

しかし、実際には消費者金融を正しく利用することで、緊急時の資金調達や信用力の向上に繋がることもあります。

この記事では、消費者金融を利用する際のリスクとメリットについて詳しく解説します。

鳥谷 威

危険なのは、金融庁の登録を受けていない業者で借りることで、トラブルに巻き込まれることがあるので注意しましょう。

- 消費者金融は借りたからといって不利益が出ることはない

- 消費者金融は各社、貸付審査を行なっており、返済能力以上の貸付を行なっていない

- 返済を延滞などすると、ブラックリスト入りの危険性があるので注意する

- プロミスは原則電話での在籍確認がなかったり、郵送物をなしにできるなど利用者に優しい消費者金融でおすすめ

\Web完結なら郵便物なしで安心!/

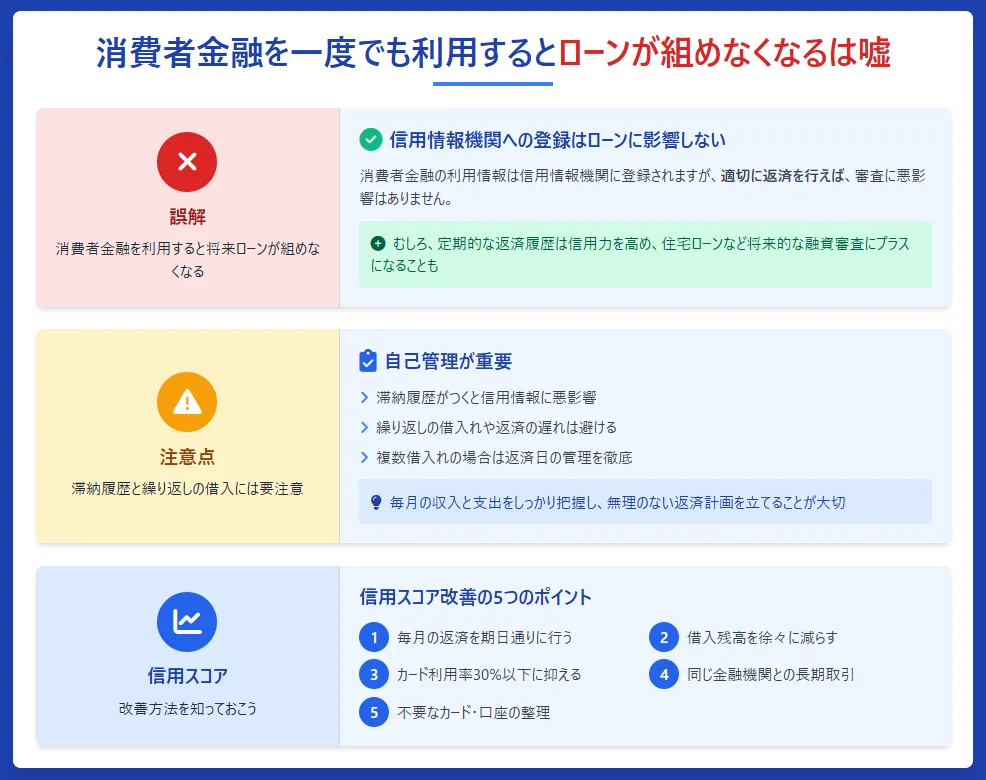

消費者金融を一度でも利用するとローンが組めなくなるは嘘

消費者金融を一度でも利用すると、将来的にローンが組めなくなるという噂を耳にすることがあります。

しかし、このような心配は不要です。

消費者金融の利用は信用情報機関に登録されますが、適切に返済を行えば、信用情報に悪影響を及ぼすことはありません。

むしろ、定期的な返済履歴があることで、信用力が高まることもあります。

信用情報機関への登録は避けられないがローンへの影響はない

消費者金融を利用すると、その情報は信用情報機関に登録されます。

しかし、適切に返済を続ける限り、ローン審査に悪影響を及ぼすことはありません。

信用情報は、銀行や他の金融機関が審査時に参考にする重要なデータです。

したがって、定期的な返済を行い、信用力を維持することが重要です。

信用情報には、借入金額、返済状況、遅延の有無などが記録されますが、これらの情報が全てポジティブであれば、信用度が高まることもあります。

むしろ、適切な借入と返済の履歴があることで、将来的に住宅ローンや自動車ローンの審査が通りやすくなる可能性もあるのです。

鳥谷 威

滞納履歴には注意繰り返しの借入れは自己管理が大切

一方で、滞納履歴がつくと信用情報に悪影響を及ぼすことになります。

繰り返しの借入れや返済の遅れは避け、計画的な借入れと返済を心掛けましょう。

消費者金融を利用する際は、自己管理が非常に重要です。

毎月の収入と支出をしっかり把握し、無理のない返済計画を立てることが求められます。

特に、複数の消費者金融からの借入れを行う場合、それぞれの返済日を把握し、遅延を防ぐための対策が必要です。

信用スコアの仕組みと改善方法を理解しておく

信用情報機関に登録されると、信用スコアと呼ばれるような数値基準によって、その人の信用情報の良し悪しが評価されます。

主な評価基準は以下の通りです。

- 返済履歴(最も重視される要素)

- 借入残高と利用可能枠の比率

- 信用履歴の長さ

- 新規の借入申込み状況

- 取引している金融商品の種類

返済履歴が最も重要視されており、もしも返済の遅れなどが避けられなかった場合は、信用スコアと呼ばれる信用情報の数値を改善する必要があります。

上記の要素に悪影響が出そうな状況になってしまった場合は、以下の対策方法があります。

- 毎月の返済を必ず期日通りに行う

- 借入残高を徐々に減らしていく

- クレジットカードの利用限度額に対する利用率を30%以下に保つ

- 長期にわたって同じ金融機関との取引を続ける

- 不要なカードや口座は整理する

これらの対策をしっかりと行うことで、6ヶ月〜1年程度で信用スコアの改善が見られるとされています。

家計が苦しい場合は難しい内容もありますが、できるところから進めていくことで信用情報を良くしていきましょう。

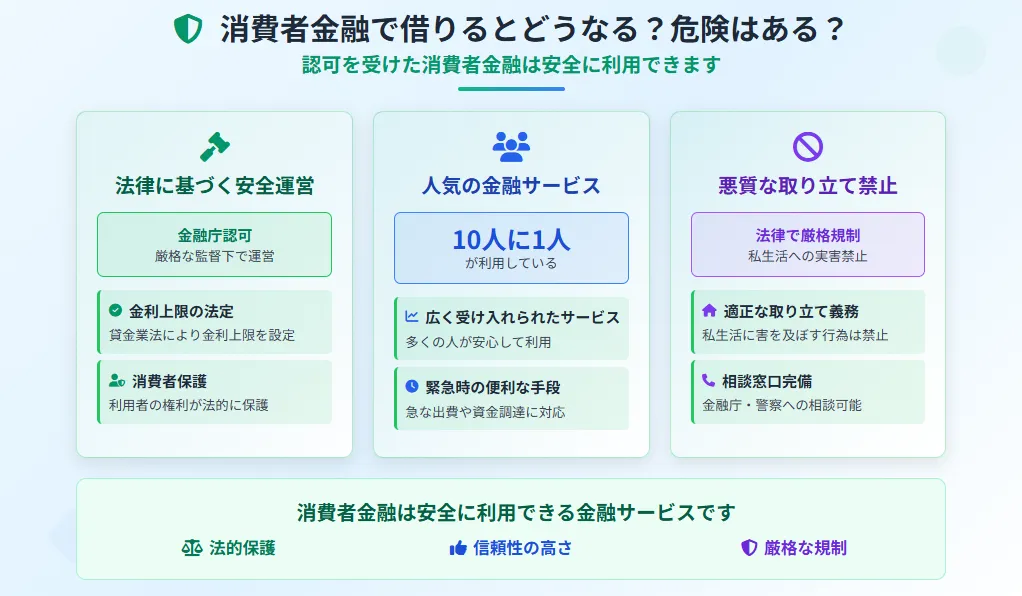

消費者金融で借りるとどうなる?危険はある?

消費者金融を利用すること自体は危険ではありません。

むしろ、認可を受けた消費者金融は、法律に基づいて運営されており、安全に利用することができます。

認可の消費者金融は法律の元運営されており安全

消費者金融は、金融庁-貸金業者向けの総合的な監督指針や貸金業法の規制を受けて運営されています。

これにより、消費者の権利が保護され、安全に利用することができます。

法律により、金利の上限が定められており、不当な金利での貸付けは禁じられています。

また、取り立て行為に関しても厳しい規制が設けられており、消費者が安心して利用できる環境が整備されています。

現代では10人に1人が消費者金融を借りてる人気な金融サービス

現代では、約10人に1人が消費者金融を利用していると言われています。

このことは、消費者金融が広く受け入れられている金融サービスであることを示しています。

日本貸金協会-日本でどのくらいの人々が貸金業者のサービスを利用しているの?によれば、多くの人々が消費者金融を利用しており、その需要が高いことが伺えます。

消費者金融は、急な出費や緊急の資金調達が必要な際に非常に便利なサービスとして評価されています。

私生活に実害のある悪質な取り立ては法律で禁じられていている

また、悪質な取り立て行為は法律で厳しく規制されています。

消費者金融が適正な取り立てを行うことを義務付けられており、私生活に実害を及ぼすような行為は禁じられています。

万が一、違法な取り立て行為があった場合には、消費者はすぐに金融庁や警察に相談することが推奨されています。

適切な機関に相談することで、迅速に対処されることが期待されます。

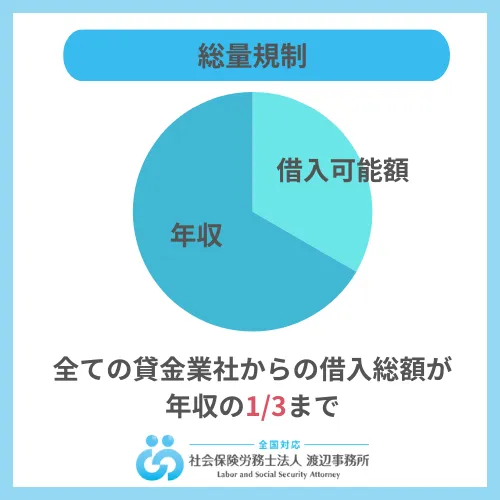

自己管理が大切!消費者金融を利用する際のデメリットと対処法

消費者金融を利用する際には、いくつかのデメリットも考慮する必要があります。

ここでは、主なデメリットとその対処法について説明します。

金利は平均18%で返済計画のない借入は負担になる

消費者金融の金利は平均で18%と高めです。

返済計画なしに借入れを行うと、返済負担が大きくなる可能性があります。

低金利を重視する場合は、借入スピードが遅いですが、銀行系カードローンの利用も検討すると良いでしょう。

消費者金融の金利は、短期的な資金調達に適していますが、長期的な借入れには不向きです。

そのため、借入期間を短く設定し、早期返済を目指すことが重要です。

収入が完全にない場合は借りられない

貸金業法により、収入が完全にない場合は消費者金融からの借入れが難しくなります。

安定した収入があることが、借入れの前提条件となります。

貸金業法の規定により、消費者金融は収入が確認できない場合、貸付を行うことができません。

したがって、無収入の状態での借入れは避け、収入が安定している状況での利用が求められます。

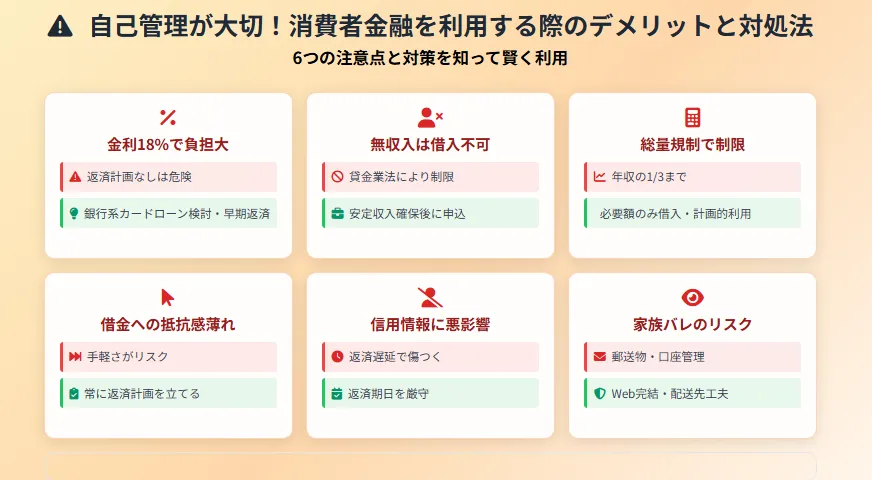

借入額が総量規制で制限されているので希望額が通らないこともある

総量規制により、年収の1/3以上の借入れは制限されています。

そのため、希望する借入額が通らないこともあります。

金融庁-総量規制の影響で、高額な借入れが難しい場合があります。

この規制は、消費者が過度な借入れにより、返済困難に陥ることを防ぐための措置です。

必要な額だけを借りるよう心掛け、無理のない借入れを行うことが重要です。

簡単に借りられてしまうので借金に対する抵抗感が薄れることに注意

消費者金融は手軽に借入れができるため、借金に対する抵抗感が薄れることがあります。

無理のない借入れを心掛けましょう。

借入れが簡単であるがゆえに、つい多額の借金を抱えてしまうリスクがあります。

借金はあくまで一時的な資金繰りの手段として利用し、常に返済計画を立てておくことが重要です。

返済が滞ると信用情報に傷がつき他のローン審査に悪影響

返済が滞ると、信用情報に傷がつき、他のローン審査に悪影響を及ぼすことになります。

計画的な返済を行うことが重要です。

信用情報に傷がつくと、将来的に住宅ローンや自動車ローンの審査が通りにくくなる可能性があります。

したがって、返済期日を守り、遅延を避けるよう努めることが求められます。

家族や知人にバレるリスクはある

消費者金融からの借入れは、家族や知人に知られるリスクがあります。

これを避けるためには、郵送物の管理や口座の管理に注意が必要です。

特に、郵送物が自宅に届く場合は、家族に知られないよう工夫が必要です。

郵送物を受け取るタイミングや、口座の利用状況を注意深く管理することで、リスクを軽減することができます。

消費者金融で借り入れるとどうなる?返済シミュレーション

以下の表は、消費者金融での借入れに対する返済シミュレーションの例です。

| 借入金額 | 年利 | 返済期間 | 月々の返済額 | 総返済額 | 利息総額 |

|---|---|---|---|---|---|

| 10万円 | 18% | 3ヶ月 | 34,115円 | 102,345円 | 2,345円 |

| 10万円 | 18% | 6ヶ月 | 17,622円 | 105,732円 | 5,732円 |

| 10万円 | 18% | 12ヶ月 | 9,168円 | 110,016円 | 10,016円 |

このように、借入金額や返済期間によって返済額が大きく異なるため、事前にシミュレーションを行い、無理のない返済計画を立てることが重要です。

返済シミュレーションを行うことで、毎月の返済負担や総返済額を把握し、計画的な借入れが可能となります。

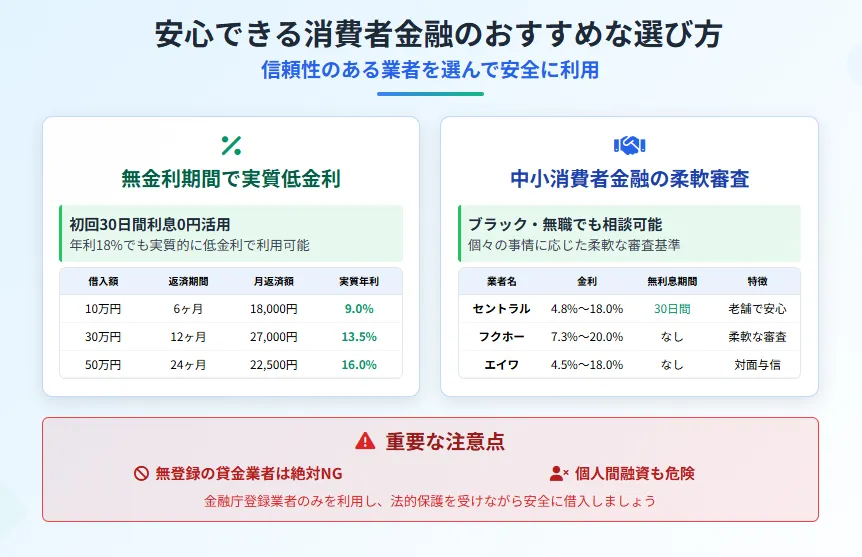

安心できる消費者金融のおすすめな選び方

消費者金融を利用する際には、信頼性のある業者を選ぶことが重要です。

無金利期間で比較をすると消費者金融でも低金利で利用できる

消費者金融の多くは、初回借入時に無金利期間を設けています。

この無金利期間を活用することで、実質的に低金利で借入れを行うことが可能です。

例えば、年利18%の場合でも、30日間利息無料のキャンペーンを利用すれば、初月の利息を抑えることができます。

以下の表は、無金利期間を活用した場合の返済シミュレーションです。

| 借入金額 | 年利 | 無金利期間 | 返済期間 | 月々の返済額 | 初年度実質年利 |

|---|---|---|---|---|---|

| 10万円 | 18% | 30日間 | 6ヶ月 | 18,000円 | 9.0% |

| 30万円 | 18% | 30日間 | 12ヶ月 | 27,000円 | 13.5% |

| 50万円 | 18% | 30日間 | 24ヶ月 | 22,500円 | 16.0% |

このように、無金利期間を上手に活用することで、実質的な年利を抑えることが可能です。

ブラックや無職で審査が不安な場合は認可のある中小消費者金融を選ぶ

ブラックリストに載っている場合や無職である場合、審査に通るのが不安かもしれません。

そのような場合には、認可のある中小消費者金融を利用することをおすすめします。

中小消費者金融は、個々の事情に応じた柔軟な審査を行っていることが多いため、過去の信用情報に傷がある方や収入がかなり少なくても借入れが可能な場合があります。

| 業者名 | 金利 | 無利息期間 | 審査スピード | その他の特徴 |

|---|---|---|---|---|

| セントラル | 4.8%~18.0% | 30日間 | 最短即日 | 老舗で安心 |

| フクホー | 7.3%~20.0% | なし | 最短即日 | 柔軟な審査 |

| エイワ | 4.5%~18.0% | なし | 最短即日 | 対面与信 |

金融庁認可で安心して利用できるおすすめ消費者金融TOP5

消費者金融を選ぶ際には、金融庁認可の業者を選ぶことで、安心して利用することができます。

以下に、金融庁認可のおすすめ消費者金融TOP5を比較表とともに紹介します。

| 業者名 | 金利 | 無利息期間 | 審査スピード | 特徴 | おすすめポイント |

|---|---|---|---|---|---|

| アコム | 2.4%~17.9% | 30日間 | 最短20分 | 全国に多くのATM設置 | 初めての方にも安心 |

| プロミス | 2.5%~18.0% | 30日間 | 最短3分 | 女性専用ダイヤルあり | スピード重視 |

| アイフル | 3.0%~18.0% | 30日間 | 最短25分 | WEB完結で郵送物なし | プライバシー重視 |

| レイク | 4.5%~18.0% | 最大365日間 | 最短15分 | カードレス対応 | 長期間の無利息期間 |

| モビット | 3.0%~18.0% | なし | 最短即日 | 職場連絡なし | 三井住友グループの安心感 |

※当サイト調べ

プロミスは最短3分で借りられる!金利も比較的低い

プロミスは、最短3分で借入れが可能なスピード感が魅力の消費者金融です。

金利も2.5%~18.0%と比較的低めに設定されており、初回の30日間無利息サービスも提供しています。

プロミスは、女性専用ダイヤルを設けているため、女性の利用者にとっても安心して相談できる環境が整っています。

また、プロミスのアプリを利用することで、24時間いつでも借入れや返済が可能です。

特に急いで資金が必要な方にはおすすめです。

| 総合評価 | 総合評価5.0 |

|---|---|

| 審査時間 | 最短3分※ |

| 融資時間 | 最短3分※ |

| 金利 | 2.5%~18.0% |

| 無利息期間 | 最大30日間 |

| 限度額 | 800万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

\Web完結なら郵便物なしで安心!/

アイフルなら急ぎの場合でも優先審査が使える無利息期間は30日間

アイフルは、急ぎで資金が必要な場合に優先審査を利用できるサービスが特徴です。

無利息期間は30日間で、初回の借入れにおいて非常に便利です。

アイフルは、WEB完結で郵送物なしの契約が可能であり、プライバシーを重視する方にもおすすめです。

さらに、全国に設置された自動契約機を利用することで、土日祝日でも借入れが可能となっています。

急な出費が発生した場合でも、アイフルなら迅速に対応することができます。

| 総合評価 | 総合評価4.5 |

|---|---|

| 審査時間 | 最短18分※ |

| 融資時間 | 最短18分※ |

| 金利 | 3.0~18.0% |

| 無利息期間 | 30日間 |

| 限度額 | 1〜800万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

\誰にもいられずWEB完結!郵便物一切なし!/

24時間365日即時振込!▼

レイクは業界最長の60日間か365日間無利息が選べてお得に利用できる

レイクは、業界最長の無利息期間を提供しており、60日間または365日間の無利息期間を選ぶことができます。

これにより、初回の借入れを非常にお得に利用することが可能です。

また、レイクはWEB完結で申し込みができ、最短15分(※)で審査が完了します。

※状況により希望に添えない場合がございます。

さらに、レイクはカードレス対応しており、カードが不要なため、郵送物がなくプライバシーが守られます。

長期間の無利息期間を活用したい方には特におすすめです。

| 総合評価 | 総合評価5.0 |

|---|---|

| 審査時間 | 最短15秒※ |

| 融資時間 | 最短15分※ |

| 金利 | 4.5〜18.0% |

| 無利息期間 | 最大365日間 |

| 限度額 | 1〜500万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

モビットは安心の三井住友が運営で最短即日で借入ができる

モビットは、安心の三井住友グループが運営する消費者金融で、最短即日で借入れが可能です。

モビットの特徴は、WEB完結で職場連絡なしの契約が可能であり、プライバシーを重視する方にも適しています。

金利も比較的低く設定されており、利便性の高いサービスを提供しています。

特に、職場への連絡を避けたい方や、迅速に資金を調達したい方にはおすすめです。

| 総合評価 | 総合評価4.5 |

|---|---|

| 審査時間 | 最短30分※ |

| 融資時間 | 最短30分※ |

| 金利 | 3.0~18.0% |

| 無利息期間 | - |

| 限度額 | 1〜800万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

アコムなら審査通過率が高く無利息期間30日間で最短20分で借入

アコムは消費者金融業界の大手であり、審査通過率が非常に高いのが特徴です。

初めて利用する方にも安心して借入れを行うことができ、無利息期間が30日間設定されています。

これは初回の借入れにおいて非常に便利で、初月の利息を抑えることができます。

さらに、アコムは全国に多くのATMを設置しており、返済方法が豊富で利便性が高いです。

アコムは急ぎの資金が必要な場合でも、最短20分で審査が完了するため、スピーディーに資金を手に入れることができます。

| 総合評価 | 総合評価5.0 |

|---|---|

| 審査時間 | 最短20分※ |

| 融資時間 | 最短20分※ |

| 金利 | 2.4%~17.9% |

| 無利息期間 | 30日間 |

| 限度額 | 1〜800万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

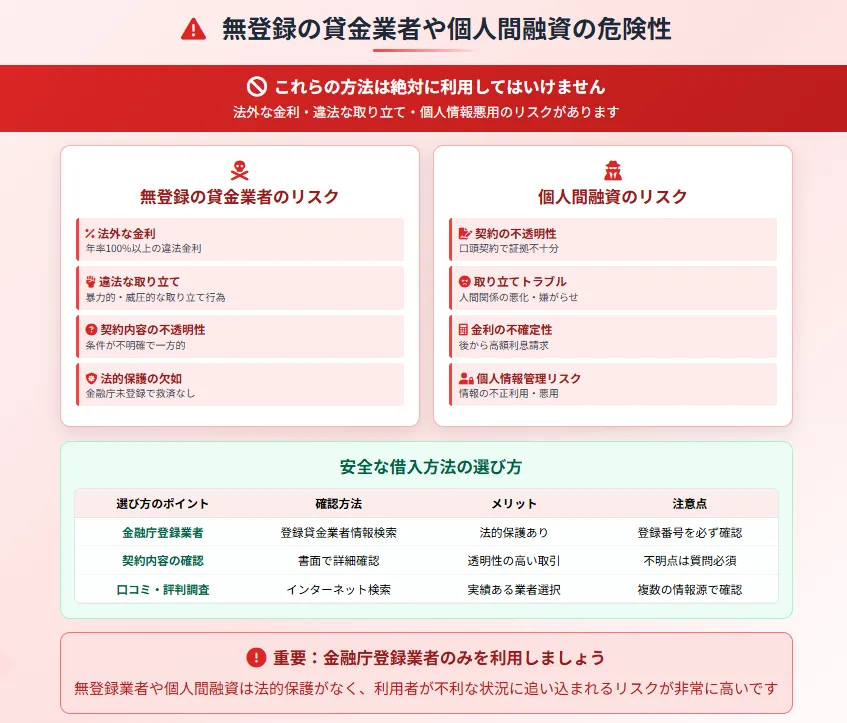

無登録の貸金業者や個人間融資は危険なので利用してはいけない

無登録の貸金業者や個人間融資は、法律に基づかないため、利用者が非常に大きなリスクを負うことになります。

正規の消費者金融とは異なり、法的な保護や適切な取引が保証されていません。

以下では、無登録の貸金業者や個人間融資の危険性について詳しく説明し、利用を避けるべき理由を解説します。

無登録の貸金業者のリスク

無登録の貸金業者は、金融庁に登録されていないため、貸金業法に基づいた運営が行われていません。

そのため、法外な金利や違法な取り立てが行われる可能性が高いです。

また、借入条件が不明確であったり、契約内容が不透明であったりするため、利用者が不利な状況に追い込まれるリスクがあります。

無登録の貸金業者を利用することで、どのようなリスクが生じるかを以下の表にまとめました。

無登録業者の主なリスク要素

| リスク要素 | 説明 |

|---|---|

| 法外な金利 | 無登録業者は法定金利を無視し、非常に高い金利を設定することがあります。 |

| 違法な取り立て | 法律に基づかない取り立て行為が行われる可能性があり、利用者が脅迫や嫌がらせを受けるリスクがあります。 |

| 契約内容の不透明性 | 契約条件が不明確であり、利用者が知らないうちに不利な条件で借入を行っている可能性があります。 |

| 法的保護の欠如 | 金融庁に登録されていないため、利用者は法的な保護を受けることができず、トラブルが発生した際に救済措置がありません。 |

| 個人情報の漏洩リスク | 無登録業者は個人情報の管理が不十分であり、利用者の個人情報が不正に利用される可能性があります。 |

このように、無登録の貸金業者は法的な保護がないため、利用者は非常に大きなリスクを負うことになります。

正規の消費者金融を利用することで、これらのリスクを避けることができます。

鳥谷 威

くれぐれも闇金では絶対に借りないことが大切です。

個人間融資のリスク

個人間融資は、知人やインターネットを通じて個人から資金を借りる方法です。

しかし、この方法も多くのリスクを伴います。

特に、契約が口頭で行われることが多く、トラブルが発生した際に法的に保護されないケースが多いです。

個人間融資の主なリスク要素

| リスク要素 | 説明 |

|---|---|

| 契約の不透明性 | 口頭契約や簡易な書面契約が多く、トラブルが発生した際に証拠が不十分であることが多いです。 |

| 取り立てのトラブル | 借主と貸主の間で取り立てに関するトラブルが発生しやすく、関係が悪化することがあります。 |

| 金利の不確定性 | 個人間融資では金利が不明確であり、後から高額な利息を請求されるリスクがあります。 |

| 法的保護の欠如 | 正規の金融機関を介さないため、借入や返済に関する法的保護がなく、トラブル解決が難しいです。 |

| 個人情報の管理リスク | 個人情報が適切に管理されず、不正利用される可能性があります。 |

個人間融資も無登録の貸金業者同様に、法的な保護がないため、利用者は非常に大きなリスクを負うことになります。

正規の消費者金融や銀行を利用することで、これらのリスクを避けることができます。

無登録の貸金業者や個人間融資を避けるべき理由

無登録の貸金業者や個人間融資を避けるべき理由は明確です。

これらの方法は、法的な保護がなく、利用者が不利な状況に追い込まれるリスクが高いためです。

特に、違法な高金利や取り立て行為に対しては、法的な手段で対抗することが難しくなります。

安全な借入方法の選び方

| 選び方のポイント | 説明 |

|---|---|

| 金融庁に登録されている業者 | 金融庁に登録されている業者を選ぶことで、法的な保護を受けることができます。 |

| 契約内容の確認 | 契約内容をしっかりと確認し、不明点がないようにすることが重要です。 |

| 口コミや評判を調べる | インターネット上の口コミや評判を確認し、信頼性の高い業者を選ぶことが大切です。 |

| 正規の金融機関を利用する | 消費者金融や銀行など、正規の金融機関を利用することで安心して借入れを行うことができます。 |

無登録の貸金業者や個人間融資は非常に危険であり、利用者が不利な状況に追い込まれるリスクが高いため、絶対に避けるべきです。

安全な借入を行うためには、金融庁に登録された正規の消費者金融を選び、契約内容をしっかりと確認することが重要です。

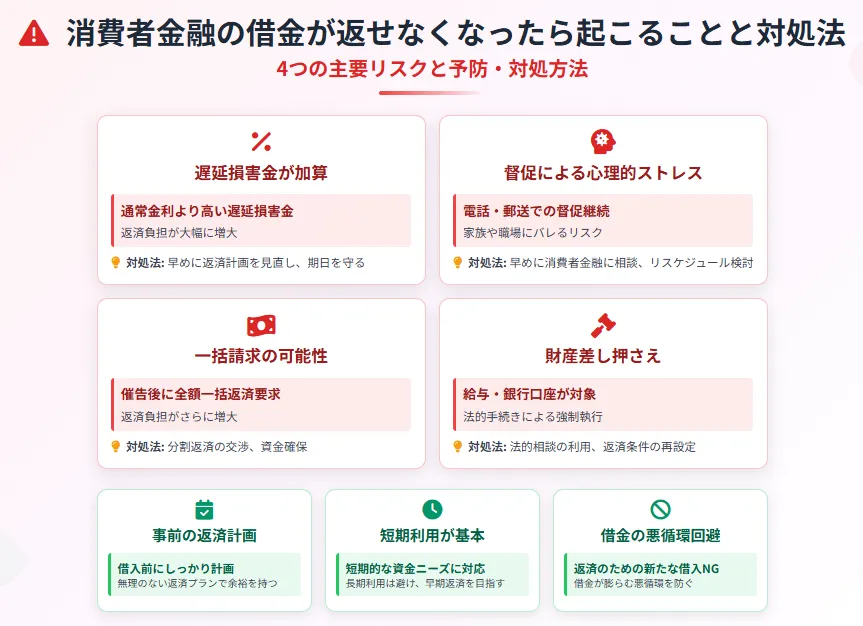

消費者金融の借金が返せなくなったら起こることと対処法

消費者金融の借金が返せなくなった場合、様々なリスクが発生します。

以下に、主なリスクとその対処法について解説します。

遅延損害金が加算されることに注意

消費者金融で借入れを行い、返済が遅れると遅延損害金が加算されます。

遅延損害金は通常の金利よりも高いため、返済負担が増大します。

これを避けるためには、返済計画をしっかりと立て、期日を守ることが重要です。

また、返済が困難な場合は、早めに消費者金融に相談し、返済計画の見直しを検討することが必要です。

督促が続くと心理的なストレスが増す

返済が滞ると、消費者金融からの督促が続き、心理的なストレスが増します。

督促は電話や郵送で行われることが多く、家族や職場に知られるリスクも高まります。

返済が困難な場合は、早めに消費者金融に連絡し、返済計画の再設定やリスケジュールを相談することが大切です。

督促による心理的なストレスの対処法

| 対処法 | 説明 |

|---|---|

| 早めの相談 | 返済が困難な場合は、早めに消費者金融に相談し、返済計画の見直しを検討する。 |

| カウンセリングの利用 | 心理的なストレスを軽減するために、専門のカウンセラーや相談窓口を利用する。 |

| 返済計画の見直し | 返済計画を再設定し、無理のない返済プランを立てる。 |

| 家族や友人への相談 | 信頼できる家族や友人に相談し、サポートを受ける。 |

催告後に一括請求される可能性もある

返済が長期間滞った場合、消費者金融から一括請求を受けることがあります。

一括請求を受けると、全額を一度に支払わなければならず、さらに返済負担が増します。

これを避けるためには、早期に消費者金融と相談し、返済計画を見直すことが重要です。

一括請求を避けるための対策

| 対策 | 説明 |

|---|---|

| 早めの相談 | 返済が困難な場合は、早めに消費者金融に相談し、返済計画の見直しを検討する。 |

| 分割返済の交渉 | 一括請求を避けるために、分割返済の交渉を行う。 |

| 資金の確保 | 事前に一定の資金を確保しておき、急な一括請求に備える。 |

| 法的手続きの検討 | 最終的には法的手続きを検討し、適切な対応を行う。 |

最悪の場合、財産を差し押さえられることも

返済が長期間滞り、一括請求に応じられない場合、最悪の場合、財産を差し押さえられることがあります。

差し押さえは法的手続きによって行われ、給与や銀行口座が対象となることがあります。

これを避けるためには、返済計画を立て、遅延なく返済を行うことが重要です。

財産差し押さえの対策

| 対策 | 説明 |

|---|---|

| 早めの返済計画 | 遅延なく返済を行うために、早めに返済計画を立てる。 |

| 返済条件の再設定 | 消費者金融と協議し、返済条件を再設定する。 |

| 法的相談の利用 | 専門の弁護士に相談し、法的な助言を受ける。 |

| 緊急資金の確保 | 緊急時に備えて、一定の資金を確保しておく。 |

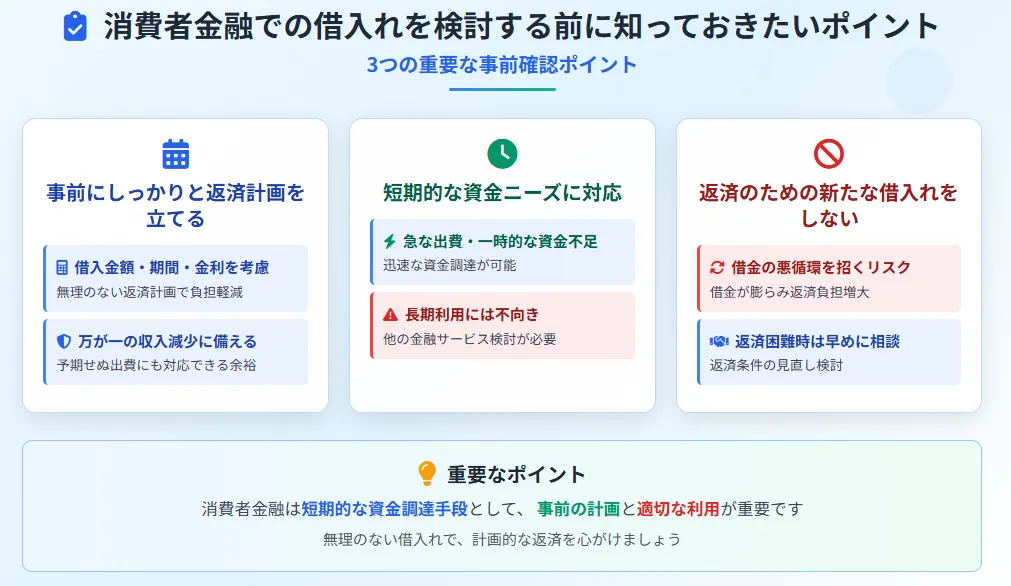

消費者金融での借入れを検討する前に知っておきたいポイント

消費者金融での借入れを検討する際には、以下のポイントを事前に把握しておくことが重要です。

事前にしっかりと返済計画を立てる

消費者金融での借入れを行う前に、まず返済計画をしっかりと立てることが重要です。

借入金額、返済期間、金利などを考慮し、無理のない返済計画を立てることで、返済負担を軽減することができます。

また、返済計画を立てる際には、万が一の収入減少や予期せぬ出費に備えるための余裕を持たせることが大切です。

返済計画のポイント

| ポイント | 説明 |

|---|---|

| 借入金額の設定 | 必要最低限の借入金額を設定し、無理のない返済計画を立てる。 |

| 返済期間の設定 | 返済期間を長めに設定することで、毎月の返済額を抑えることができる。 |

| 金利の確認 | 借入金利を確認し、返済負担を計算する。 |

| 予備資金の確保 | 予期せぬ出費や収入減少に備えて、余裕を持った返済計画を立てる。 |

消費者金融は短期的な資金ニーズに対応

消費者金融は、短期的な資金ニーズに対応するための金融サービスです。

例えば、急な出費や一時的な資金不足に対応するために利用されることが多いです。

短期的な資金ニーズに対して、迅速に資金を調達できる点が消費者金融の大きなメリットです。

しかし、長期的な資金ニーズには適していないため、長期的な資金計画が必要な場合は、他の金融サービスを検討することが必要です。

返済のために新たな借入れをしないよう注意

返済のために新たな借入れを行うことは、借金の悪循環を招くリスクがあります。

返済のために新たな借入れを行うと、借金が膨らみ、返済負担がさらに増大します。

このような事態を避けるためには、返済計画をしっかりと立て、無理のない借入れを行うことが重要です。

また、返済が困難な場合は、早めに消費者金融に相談し、返済条件の見直しを検討することが必要です。

消費者金融で借りたらどうなる?まとめ

消費者金融を利用する際には、無登録の貸金業者や個人間融資のリスクを避け、正規の金融機関を選ぶことが重要です。

また、借入れを行う前には、しっかりと返済計画を立て、無理のない借入れを心掛けることが大切です。

消費者金融を賢く利用することで、急な出費や一時的な資金不足に対処することができます。

以下に、消費者金融を利用する際のポイントをまとめます。

消費者金融を利用する際のポイント

| ポイント | 説明 |

|---|---|

| 正規の金融機関を選ぶ | 金融庁に登録された正規の金融機関を選ぶことで、法的な保護を受けることができます。 |

| 返済計画を立てる | 借入れを行う前に、無理のない返済計画を立てることが重要です。 |

| 契約内容を確認する | 契約内容をしっかりと確認し、不明点がないようにすることが必要です。 |

| 借入金額を抑える | 必要最低限の借入金額を設定し、返済負担を軽減することが大切です。 |

| 借金相談窓口を利用する | 返済に困った場合は、早めに借金相談窓口を利用し、適切なアドバイスを受けることが重要です。 |

消費者金融を正しく利用することで、急な資金ニーズに対応し、安心して生活を送ることができます。

無理のない借入れと返済計画を心掛け、トラブルを避けるために、しっかりと情報を収集し、賢く利用しましょう。

鳥谷 威

当記事の監修者

ファイナンシャルプランナー

ファイナンシャルプランナー鳥谷 威さん

有限会社バード商会 代表取締役

得意分野は、家計管理(とくに光熱費)と資産形成。福岡の大学を卒業後、大手ガス会社にて家庭の光熱費削減や新電力業務に約4年間従事。クレカ請求業務も経験。

現役世代の人の家計が『今より豊かになるように』という想いのもと、約3年かけてCFP®︎資格を取得。現在は、各種金融メディアでの執筆・監修をはじめ、個別相談・日本FP協会で支部相談員としても活動中。

とくに同世代である20・30代の人に、早いうちから家計の見直しや資産形成の大切さを伝えたく、日々奮闘中。

保有資格:FP®認定者CFP1級技能士、DCプランナー2級

当記事管理者・著者情報 HR BrEdge社会保険労務士法人(旧称:社会保険社労士法人渡辺事務所) 社員 牧村和磨

|

新ロゴ 旧ロゴ HR BrEdge社会保険労務士法人(旧称:社会保険社労士法人渡辺事務所) 社員 牧村和磨 ・保有資格 |