融資・債務コラム

借金一本化とは?メリットやデメリット、審査と手続き方法、おまとめローンで失敗しないコツ。

※このページは、社会保険労務士法人渡辺事務所のWebサイトを、読者の皆さまにより有用にご利用いただくため、他社のPR活動にも協力する形で運営されています。

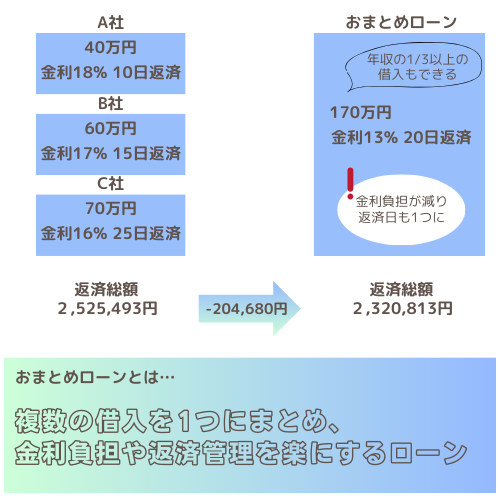

借金一本化、またはおまとめローンは、複数の借入を一つにまとめることで返済の負担を軽減する方法です。

これにより、複数の返済期日や金額の管理が楽になり、返済の見通しを立てやすくなります。

特に金利の高い複数の借入を一本化することで、毎月の返済額を減らし、総返済額を抑えることができます。

主に消費者金融や銀行が提供しているおまとめローンを利用します。

この記事では、借金一本化のメリット・デメリット、適切な方法の選び方、具体的な手順などを詳しく解説します。

借金一本化(おまとめローン)とは? 複数の借金を1つにまとめて負担を軽減

借金一本化とは、複数の借入を一つにまとめることで返済の負担を軽減する方法です。

これにより、複数の返済期日や金額の管理が楽になり、返済の見通しを立てやすくなります。

特に金利の高い複数の借入を一本化することで、毎月の返済額を減らし、総返済額を抑えることができます。

主に消費者金融や銀行が提供しているおまとめローンを利用します。

以下に、借金一本化の特徴をまとめた表を示します。

- 複数の返済先が一つになるため、返済日や金額の管理が楽になる

- 金利の低いローンに一本化することで、毎月の返済額を減らせる

- 低金利ローンに一本化することで、長期的に見ると支払う利息の総額を減らせる

- おまとめローンは総量規制の対象外となり、高額な借入れもできる

- 債務整理とは異なり、信用情報に大きな影響を与えない

借金一本化と借り換えの違い| 自分の状況に最適な方法を選ぼう

借金一本化と借り換えは、似たような意味合いを持ちますが、目的と方法に違いがあります。

借金一本化は、複数の借入を一つのローンにまとめることで、返済の管理を簡素化し、返済負担を軽減します。

一方、借り換えは、現在の借入をより低金利のローンに変更することで、毎月の返済額や総返済額を減らすことを目的としています。

以下に、借金一本化と借り換えの違いをまとめた表を示します。

| 比較項目 | 借金一本化 | 借り換え |

|---|---|---|

| 目的 | 複数の借金を一つにまとめる | 借金の金利を下げる |

| 手続き | 金融機関への申込み | 金融機関への申込み |

| 審査 | あり | あり |

| 影響 | 信用情報に影響なし | 信用情報に影響なし |

| 利用条件 | 安定した収入が必要 | 安定した収入が必要 |

借金一本化(おまとめローン)で得られる5つのメリット

借金一本化(おまとめローン)には、多くのメリットがあります。

特に、複数の借入を一つにまとめることで、返済の負担を軽減し、管理を容易にすることができます。

以下では、借金一本化の主なメリットについて詳しく説明します。

- 返済先が1つになり、返済期日や金額の管理が楽になる

- 金利の低いローンに一本化することで、毎月の返済額を減らせる

- 低金利ローンに一本化することで、利息の総額を抑えられる

- 総量規制の影響を受けない場合が多い

- 借金一本化は、債務整理とは異なり、信用情報に影響を与えない

返済先が1つになり、返済期日や金額の管理が楽になる

借金一本化の最大のメリットは、複数の借入先を一つにまとめることで、返済の手間が大幅に軽減される点です。

例えば、毎月異なる日付に異なる金融機関に返済する必要がある場合、返済期日を把握し、支払いを忘れないようにするのは非常に大変です。

しかし、おまとめローンを利用することで、返済先が一つになり、返済日も一つに統一されます。

これにより、返済日を忘れるリスクが減り、支払い管理が容易になります。

また、返済額も一つにまとめられるため、家計の見直しや資金計画も立てやすくなります。

| 項目 | 複数の借入 | おまとめローン |

|---|---|---|

| 返済先の数 | 複数 | 1つ |

| 返済日 | 複数 | 1つ |

| 返済額 | 複数の合計 | 1つの合計額 |

| 管理の手間 | 高い | 低い |

金利の低いローンに一本化することで、毎月の返済額を減らせる

おまとめローンのもう一つのメリットは、複数の高金利の借入を低金利のローンに一本化することで、毎月の返済額を減らすことができる点です。

高金利の借入を続けると、利息がどんどん積み重なり、元本がなかなか減りません。

しかし、低金利のローンに一本化することで、毎月の利息負担が軽減され、元本返済が進みやすくなります。

例えば、消費者金融からの借入を銀行の低金利ローンに一本化することで、金利差を利用して返済総額を減らすことが可能です。

| 金融機関 | 金利(年率) | おまとめ後の金利(年率) |

|---|---|---|

| 消費者金融A | 18.0% | |

| 消費者金融B | 15.0% | |

| 銀行ローン | 5.0% | 5.0% |

低金利ローンに一本化することで、利息の総額を抑えられる

おまとめローンにより、低金利のローンに一本化することで、全体の利息支払い総額を抑えることができます。

例えば、各借入の金利が高い場合、全体の利息が非常に高くなりますが、一本化によって金利を低く抑えることで、長期的な返済負担が軽減されます。

これにより、総利息支払い額を削減でき、経済的なメリットが得られます。

| 項目 | 借入額 | 金利(年率) | 返済期間 | 総利息支払い額 |

|---|---|---|---|---|

| 消費者金融A | 100万円 | 18.0% | 5年 | 540,000円 |

| 消費者金融B | 50万円 | 15.0% | 5年 | 225,000円 |

| 銀行ローン | 150万円 | 5.0% | 5年 | 187,500円 |

総量規制の影響を受けない場合が多い

おまとめローンは、総量規制の対象外となることが多いため、借入額が年収の1/3を超えていても利用可能です。

総量規制とは、消費者金融からの借入総額が年収の1/3を超えないように制限する法律ですが、おまとめローンはこの規制の対象外となる場合が多いため、多重債務者でも利用しやすいです。

| 項目 | 通常の借入 | おまとめローン |

|---|---|---|

| 総量規制の適用 | あり | なし |

| 年収の1/3以上の借入 | できない | できる |

借金一本化は、債務整理とは異なり、信用情報に影響を与えない

おまとめローンは、債務整理と異なり信用情報にマイナスの影響を与えません。

債務整理(任意整理、個人再生、自己破産)を行うと、信用情報にその記録が残り、今後のローンやクレジットカードの利用が難しくなることがあります。

しかし、おまとめローンは、借入の一本化に過ぎないため、信用情報に悪影響を及ぼさず、今後の金融取引に支障をきたすことはありません。

| 項目 | 債務整理 | おまとめローン |

|---|---|---|

| 信用情報への影響 | 大きい | なし |

| 金融取引への影響 | 制限がある | 制限なし |

| 借入額の減少 | あり(減額や免除) | なし |

借金一本化(おまとめローン)の5つのデメリット

借金一本化にはメリットが多い一方で、いくつかのデメリットも存在します。

以下では、借金一本化の主なデメリットについて詳しく説明します。

- 審査に通らなければ、借金一本化はできない

- 返済期間が長くなり、結果的に総返済額が増えてしまう可能性がある

- 借金の総額は減らない

- 融資までに時間がかかる場合がある

- 借入先によっては追加借入ができ、再び多重債務に陥る可能性がある

審査に通らなければ、借金一本化はできない

おまとめローンを利用するためには、まず金融機関の審査に通る必要があります。

審査では、返済能力や信用情報が重視されるため、過去に金融事故を起こしたことがある場合や、現在の収入が不安定である場合は、審査に通らない可能性があります。

審査基準は各金融機関によって異なるため、申込み前にしっかりと確認しておくことが重要です。

| 項目 | 必要条件 |

|---|---|

| 収入 | 安定した収入があること |

| 信用情報 | 良好であること |

| 他社借入状況 | 過剰な借入がないこと |

返済期間が長くなり、結果的に総返済額が増えてしまう可能性がある

おまとめローンを利用すると、月々の返済額は減る場合が多いですが、その分返済期間が長くなることがあります。

返済期間が延びると、結果的に支払う利息の総額が増える可能性があります。

例えば、月々の返済額が減っても、返済期間が倍に延びれば、総利息支払い額が増えることになります。

このため、返済計画を立てる際には、総返済額も考慮に入れる必要があります。

| 項目 | 借入額 | 金利(年率) | 返済期間 | 月々の返済額 | 総返済額 |

|---|---|---|---|---|---|

| 短期返済計画 | 100万円 | 5.0% | 3年 | 29,970円 | 1,079,820円 |

| 長期返済計画 | 100万円 | 5.0% | 5年 | 18,871円 | 1,132,260円 |

借金の総額は減らない

おまとめローンは借金の返済方法を一本化するものであり、借金の総額自体は減りません。

元本の額はそのままであり、利息の負担が軽減される可能性があるだけです。

借金の総額を減らすには、債務整理や任意整理など、他の方法を検討する必要があります。

| 項目 | おまとめローン利用前 | おまとめローン利用後 |

|---|---|---|

| 借金総額 | 200万円 | 200万円 |

| 利息 | 減少の可能性あり | 減少の可能性あり |

融資までに時間がかかる場合がある

おまとめローンの申し込みから融資が実行されるまでには、一定の時間がかかることがあります。

特に、銀行や大手金融機関では審査が厳格であり、書類の提出や確認作業が多いため、融資実行までに時間がかかることがあります。

即日融資を希望する場合は、消費者金融など、スピーディーな対応が可能な金融機関を選ぶ必要があります。

| 金融機関 | 融資実行までの時間 |

|---|---|

| 大手銀行 | 1週間〜10日 |

| 消費者金融 | 即日〜3日 |

借入先によっては追加借入ができ、再び多重債務に陥る可能性がある

おまとめローンを利用しても、新たな借入が可能な場合、再び多重債務に陥るリスクがあります。

特に、返済が進まないうちに新たな借入を行うと、借金の総額が増えてしまい、返済の負担がさらに大きくなります。

このため、おまとめローンを利用する際には、追加借入が制限されるローンを選ぶことが重要です。

| 項目 | おまとめローン利用前 | おまとめローン利用後 |

|---|---|---|

| 新たな借入制限 | なし | あり |

| 借金の総額増加リスク | あり | 低減 |

借金一本化と債務整理の違いとは?借金問題の解決策を比較

借金一本化(おまとめローン)と債務整理は、借金問題を解決するための異なる手段です。

ここでは、それぞれの方法の違いと特徴を比較します。

| おまとめローン | 債務整理 | |

|---|---|---|

| 借金総額の減少 | なし | あり(減額や免除) |

| 信用情報への影響 | なし | 大きい |

| 利息負担の軽減 | あり | あり |

| 今後の金融取引 | 制限なし | 制限あり |

おまとめローンの特徴

おまとめローンは、複数の借入を一つにまとめることで返済の負担を軽減する方法です。

利息負担の軽減や返済管理の簡略化が期待できますが、借金の総額自体は減りません。

信用情報に悪影響を与えないため、今後の金融取引にも支障が出ません。

債務整理の特徴

債務整理には、任意整理、個人再生、自己破産などがあります。

これらの方法は、借金の減額や免除を目指すものであり、借金の総額を減らすことが可能です。

ただし、信用情報に記録が残り、今後の金融取引に制限がかかることがあります。

おまとめローンを選ぶ3つのポイント|失敗しないための基礎知識

おまとめローンを選ぶ際には、いくつかのポイントを押さえておくことが重要です。

以下では、失敗しないための3つの基礎知識を紹介します。

- 低金利なローンを選ぶ

- 借金を増やさないために追加借入できないローンを選ぶ

- 「ブラックOK」「誰でも融資」と謳う違法業者に注意して選ぶ

低金利なローンを選ぶ

おまとめローンの最大のメリットは、金利負担を軽減できる点です。

そのため、できるだけ低金利のローンを選ぶことが重要です。

固定金利と変動金利の違いについても理解しておくと良いでしょう。

固定金利は返済期間中の金利が一定であり、返済計画が立てやすいですが、変動金利は市場の金利動向に応じて金利が変わるため、将来的な金利上昇のリスクがあります。

| 項目 | 固定金利 | 変動金利 |

|---|---|---|

| 金利の変動 | なし | あり |

| 返済計画の立てやすさ | 高い | 低い |

| 金利上昇リスク | なし | あり |

借金を増やさないために追加借入できないローンを選ぶ

おまとめローンを利用する際には、追加借入ができないローンを選ぶことが重要です。

追加借入ができると、再び借金が増えてしまうリスクがあるため、追加借入が制限されるローンを選ぶことで、借金の増加を防ぐことができます。

| 項目 | 追加借入可能なローン | 追加借入制限のあるローン |

|---|---|---|

| 借金の増加リスク | あり | なし |

| 返済管理の容易さ | 低い | 高い |

「ブラックOK」「誰でも融資」と謳う違法業者に注意して選ぶ

おまとめローンを選ぶ際には、違法業者に注意が必要です。

特に「ブラックOK」「誰でも融資」といった甘い言葉で勧誘してくる業者には警戒しましょう。

これらの業者は高金利や違法な取り立てを行う可能性が高く、利用者にとって非常にリスクが高いです。

正規の金融機関を利用することで、安全かつ適正な借入を行うことができます。

| 項目 | 正規の金融機関 | 違法業者 |

|---|---|---|

| 金利の設定 | 法律に基づく | 法外な高金利 |

| 取り立て方法 | 法律に基づく | 違法な取り立て |

| 信用情報の利用 | 適正 | 違法な方法 |

借金を一本化するならココ! おすすめのおまとめローン5選

複数の借入を一本化する際に、おすすめのおまとめローンを紹介します。

それぞれのローンの特徴を理解し、自分に最適なものを選びましょう。

- アコム「貸金業法に基づく借換え専用ローン」

- 楽天銀行 スーパーローン

- 労働金庫のおまとめローン

- アイフル「おまとめMAX」

- プロミスのおまとめローン

アコム「貸金業法に基づく借換え専用ローン」は消費者金融からの借入を一本化する際に有利

[list class=”li-check

- 返済期間が長い

- 返済方法が豊富

- web完結

[/list]

アコムの「貸金業法に基づく借換え専用ローン」は、消費者金融からの借入を一本化する際に有利です。

このローンは、消費者金融からの高金利の借入を低金利に抑えることができるため、毎月の返済額を減らすことが可能です。

また、アコムは全国に多くの店舗とATMを持ち、利便性が高い点も魅力です。

[say img=”https://tldesign.co.jp/asset/wp-content/uploads/2024/06/editor.png” from=”left

ポイント還元のキャンペーンが豊富なため、楽天会員の方であれば利用を検討してみても良いでしょう。[/say]

| 金利 | 7.7%~18.0% |

|---|---|

| 審査スピード | 最短20分 |

| 融資スピード | 最短20分 |

| メリット | デメリット |

|---|---|

|

|

| 借入限度額 | 300万円 |

|---|---|

| おまとめローンの対象 | 消費者金融 クレジットカードのキャッシング |

| 契約期間 | 最長12年3ヵ月 |

| 返済回数 | 〜146回 |

| 申し込み条件 | 満20歳以上の定期的な収入と返済能力を有する方 |

| 保証人 | 不要 |

| 総量規制以上の借入 | 可能 |

| 借入方法 | 振り込み代行 |

| 返済方法 | 口座振り込み アコムATM 提携ATM 口座引き落とし インターネット |

| 収入証明書 | 必要 |

| 無利息期間 | 30日間 |

| 他社解約 | 必要 |

楽天銀行 スーパーローンはネット銀行ならではの、低金利と利便性の高さが魅力

[list class=”li-check

- 楽天銀行の口座がなくても借りられる

- 楽天会員ならランクに応じて審査優遇

- 入会キャンペーンが豊富

- web完結

[/list]

楽天銀行のスーパーローンは、ネット銀行ならではの低金利と利便性の高さが魅力です。

楽天会員であれば、会員ランクに応じてさらに金利が優遇される場合があります。

申し込みから審査、融資まですべてネットで完結できるため、忙しい人にもおすすめです。

[say img=”https://tldesign.co.jp/asset/wp-content/uploads/2024/06/editor.png” from=”left

ポイント還元のキャンペーンが豊富なため、楽天会員の方であれば利用を検討してみても良いでしょう。[/say]

| 金利 | 1.9%〜14.5% |

|---|---|

| 審査スピード | 最短当日 |

| 融資スピード | 最短翌日 |

おまとめローン専用サービスではないので、銀行各社の自主規制により総量規制が適用されるのは注意点です。

融資限度額は800万円とアイフルと同水準となっています。

アイフルなどの消費者金融の利用に抵抗がある方は、楽天銀行スーパーローンをぜひ利用してみてください。

| メリット | デメリット |

|---|---|

※一部例外あり |

|

| 借入限度額 | 800万円 |

|---|---|

| 資金使徒 | 事業用資金以外 |

| 申し込み条件 | 日本国内に居住する20才から62才までで、毎月安定した定期収入のある方 |

| 保証人 | 不要 |

| 総量規制以上の借入 | 不可 |

| 借入方法 | 提携ATM 口座振込 |

| 返済方法 | 口座引き落とし 提携ATM インターネットバンキング |

| 収入証明書 | 必要 |

| 無利息期間 | なし |

| 他社解約 | 不要 |

労働金庫は利用条件付き団体会員は金利面で優遇される

労働金庫のおまとめローンは、利用条件付き団体会員が金利面で優遇される点が特徴です。

労働金庫は地域密着型の金融機関であり、地域社会への貢献を重視しています。

金利や限度額は地域の労働金庫によって異なりますが、5%程度のかなりの低金利で借りることができます。

会員向けの優遇金利や特別なサービスが提供されるため、条件に合う人にとっては非常に有利な選択肢です。

| 金利(年率) | 地域の労働金庫ごとに異なる |

|---|---|

| 借入限度額 | 地域の労働金庫ごとに異なる |

| 返済期間 | 地域の労働金庫ごとに異なる |

アイフル「おまとめMAX」は最短即日融資とWEB完結申込

[list class=”li-check

- 限度額が800万円と高額

- 最短即日融資

- 原則電話での在籍確認がない

- webで申し込みが完結する

[/list]

アイフルの「おまとめMAX」は、最短即日融資が可能であり、申し込みがWEB完結する点が魅力です。

アイフルは全国に多くの提携ATMがあり、利便性も高いです。

また、初めての利用者には最大30日間の無利息期間が提供されるため、短期間での借り換えを検討している人にもおすすめです。

[say img=”https://tldesign.co.jp/asset/wp-content/uploads/2024/06/editor.png” from=”left

返済期間や金利は他の消費者金融と大差ないため、銀行カードローンの借入も一本化したい方はアイフルで問題ないでしょう。[/say]

| 金利 | 3.0%~17.5% |

|---|---|

| 審査スピード | 最短20分 |

| 融資スピード | 最短即日 |

アイフルのおまとめローンは、web申し込みでカードと郵送物をなしにできるのも魅力です。

また、アイフルは独自審査をおこなっているので、審査に不安がある方でも、融資を受けられる可能性あります。

| メリット | デメリット |

|---|---|

|

|

| 借入限度額 | 800万円 |

|---|---|

| おまとめローンの対象 | 消費者金融 銀行カードローン クレジットカードのキャッシング |

| 契約期間 | 最長10年 |

| 返済回数 | 〜120回 |

| 申し込み条件 | 満20歳以上の定期的な収入と返済能力を有する方 |

| 保証人 | 不要 |

| 総量規制以上の借入 | 可能 |

| 借入方法 | スマホアプリ(セブン銀行ATM) アイフルATM 提携先ATM(コンビニ/銀行) 口座振り込み |

| 返済方法 | 口座振り込み アイフルATM 提携先ATM 口座引き落とし コンビニ(Famiポート) アイフル店舗 |

| 収入証明書 | 必要 |

| 無利息期間 | 30日間 |

| 他社解約 | 必要 |

\誰にもいられずWEB完結!郵便物一切なし!/

24時間365日即時振込!▼

プロミス「おまとめローン」はパート・アルバイト、専業主婦でも申込可能

[list class=”li-check

- 最短3分で審査完了

- 30日間の無利息期間がある

- 上限金利(年17.8%)が他の消費者金融よりも低め

- 他社解約の必要なし

- すでにプロミスの借入があっても申し込める

[/list]

プロミスのおまとめローンは、パート・アルバイト、専業主婦でも申し込みが可能です。

プロミスは全国に多くの店舗とATMを持ち、利便性が高い点が特徴です。

また、初回利用者には無利息期間が提供されるため、返済計画を立てやすくなります。

| 金利 | 6.3%~17.8% |

|---|---|

| 審査スピード | 最短3分 |

| 融資スピード | 最短3分 |

審査に通過してしまえば、24時間365日振り込みに対応してもらえる、スピード感もおすすめのポイントです。

[say img=”https://tldesign.co.jp/asset/wp-content/uploads/2024/06/editor.png” from=”left

無利息期間も契約日から30日間ではなく、借入日から30日間となっており、全体的にとても親切なおまとめローンです。[/say]

| メリット | デメリット |

|---|---|

|

|

| 借入限度額 | 300万円 |

|---|---|

| おまとめローンの対象 | 消費者金融 クレジットカードのキャッシング |

| 契約期間 | 最長10年 |

| 返済回数 | 12回~120回 |

| 申し込み条件 | 年齢20歳以上、65歳以下のご本人に安定した収入のある方 主婦、学生、パート、アルバイトでも安定した収入がある場合は申込可能 |

| 保証人 | 不要 |

| 総量規制以上の借入 | 可能 |

| 借入方法 | 口座振り込み 提携ATM |

| 返済方法 | インターネット 口座振替 プロミスATM コンビニ |

| 収入証明書 | 必要 |

| 無利息期間 | 30日間無利息※初回利用時 |

| 他社解約 | 不要 |

【体験談】実際に借金を一本化した人の声を紹介

実際に借金一本化を行った人々の体験談を紹介します。

これらの体験談を通じて、おまとめローンの利用がどのように生活を改善したかを知ることができます。

| 項目 | 体験談1 | 体験談2 | 体験談3 |

|---|---|---|---|

| 主なメリット | 返済管理が楽になった | 金利負担が減少 | 生活の質が向上した |

| 精神的な負担軽減 | あり | あり | あり |

| 金利負担の軽減 | 若干減少 | 大幅に減少 | 若干減少 |

| 返済計画の立てやすさ | 向上 | 向上 | 大幅に向上 |

体験談1: 返済の負担が軽減された

「おまとめローンを利用して、返済先が一つになり、毎月の返済額が減りました。

返済管理が楽になり、精神的な負担も軽減されました。」 – Aさん

体験談2: 金利負担が減った

「高金利の消費者金融からの借入をおまとめローンに一本化したことで、毎月の金利負担が大幅に減りました。

これにより、元本返済が進みやすくなり、将来の不安が減少しました。」 – Bさん

体験談3: 生活の質が向上した

「借金一本化を通じて、返済の計画が立てやすくなり、生活の質が向上しました。

無理のない返済が可能となり、家計の管理もスムーズになりました。」 – Cさん

借金一本化を成功させる7つのコツ|審査通過率を上げるために!

借金一本化を成功させるためには、いくつかの重要なポイントを押さえておくことが必要です。

以下に紹介する7つのコツを実践することで、審査通過率を上げ、効果的に借金を一本化することができます。

- 返済の延滞は絶対に避ける

- 安定した収入を得てから申し込む

- 借入先を減らす

- 申し込み情報は正確に記入する

- 一度に複数のおまとめローンに申し込まない

- 勤続年数が長いタイミングで申し込む

- 在籍確認の電話に対応する

返済の延滞は絶対に避ける

返済の延滞は信用情報に大きな影響を与えます。

延滞が記録されると、金融機関からの信用を失い、審査に通りにくくなります。

定期的に返済を行い、延滞を避けることが重要です。

延滞を避けるためには、返済日をカレンダーやリマインダーに設定し、忘れずに返済する習慣をつけましょう。

また、返済計画を立て、無理のない範囲で返済することが大切です。

返済金額が大きすぎると、生活費に影響を及ぼし、再び延滞に陥る可能性があるため、自分の収入に見合った返済額を設定することがポイントです。

安定した収入を得てから申し込む

安定した収入があることは、審査を通過するための重要な条件です。

収入が安定していないと、返済能力に疑問を持たれることがあります。

安定した収入を得てからおまとめローンの申し込みを行いましょう。

特に、正社員としての勤務歴が長い場合は、有利に働くことが多いです。

収入の安定性は、金融機関に対する信頼性を高める要素となります。

収入証明書類や給与明細を準備し、収入の安定性を証明することが求められます。

また、副業やアルバイトでの収入も審査に影響を与える場合があるため、全ての収入源を正確に申告することが重要です。

| 項目 | 安定収入あり | 安定収入なし |

|---|---|---|

| 審査通過率 | 高い | 低い |

| 返済能力の評価 | 良好 | 不安定 |

| 信頼性 | 高い | 低い |

借入先を減らす

複数の借入先があると、審査において不利になります。

借入先を減らし、借入総額を減少させることで、審査通過率を上げることができます。

特に高金利の借入先から返済を優先し、負担を軽減しましょう。

借入先を減らすことで、返済管理が楽になり、毎月の返済額を把握しやすくなります。

また、返済計画を立てやすくなり、無理のない返済が可能となります。

借入先が多いと、返済の優先順位を決めるのが難しくなり、返済遅延のリスクが高まります。

これを防ぐためにも、借入先を減らすことが重要です。

| 借入先の数 | 審査通過率 |

|---|---|

| 1〜2社 | 高い |

| 3〜4社 | 普通 |

| 5社以上 | 低い |

申し込み情報は正確に記入する

申し込み情報に誤りがあると、審査において不利になる可能性があります。

誤った情報を提供すると、審査に時間がかかったり、最悪の場合、審査が通らないこともあります。

正確な情報を提供し、審査担当者に信頼感を与えることが大切です。

特に、収入や勤務先の情報は正確に記入する必要があります。

また、連絡先や住所の情報も最新のものに更新し、審査担当者がスムーズに連絡を取れるようにしておきましょう。

虚偽の情報を記入すると、信用を失い、審査通過が困難になります。

一度に複数のおまとめローンに申し込まない

一度に複数のおまとめローンに申し込むと、信用情報に影響を与え、審査に不利になることがあります。

金融機関は複数の申し込みがあると、返済能力に疑問を持つことがあります。

最初に一つのローンに絞って申し込みましょう。

複数の申し込みを行うと、審査落ちのリスクが高まります。

これを防ぐためにも、一度に複数の申し込みを避け、慎重に審査を進めることが重要です。

また、審査に通過しやすい金融機関を選ぶことも大切です。

口コミや評判を調べ、自分に合った金融機関を選びましょう。

| 項目 | 一度に一つのローン | 複数のローン |

|---|---|---|

| 審査通過率 | 高い | 低い |

| 信用情報への影響 | なし | あり |

| 信頼性 | 高い | 低い |

勤続年数が長いタイミングで申し込む

勤続年数が長いほど、収入の安定性が評価されやすくなります。

勤続年数が長いタイミングでおまとめローンの申し込みを検討することで、審査通過率が上がります。

特に同一企業での長期間の勤務は、信頼性が高いと評価されます。

勤続年数が長いと、収入の安定性が高まり、返済能力があると判断されやすくなります。

また、勤務先の規模や業種も審査に影響を与えることがあるため、自分の勤務先の情報を正確に記入することが重要です。

在籍確認の電話に対応する

審査の過程で在籍確認の電話がかかってくることがあります。

在籍確認にきちんと対応することで、審査通過の確率が上がります。

職場にあらかじめ連絡しておき、在籍確認の電話がスムーズに行えるようにしておきましょう。

特に、在籍確認の電話が重要なポイントとなる場合があります。

在籍確認が取れないと、審査が進まず、融資が遅れる可能性があるため、事前に職場に伝えておくことが大切です。

また、在籍確認の際に正確な情報を提供し、審査担当者に信頼感を与えることがポイントです。

借金一本化の手続き(手順)と流れ

借金一本化の流れは以下の通りです。

手順を理解してスムーズに進めましょう。

- 借金の状況を把握する

- どの借入を一本化するかを決定する

- おまとめローンの申し込みを行う

- 審査結果を待つ

- 審査に通過したら、必要な書類を提出する

- 融資が実行される

- 既存の借入を一括返済する

借金の状況を把握する

まず、自分の借金状況を正確に把握します。借入先、借入額、利息、返済期間などを一覧にまとめます。

これにより、現在の負債総額と返済条件を明確にします。

正確な状況を把握することで、おまとめローンの計画を立てやすくなります。

どの借入を一本化するかを決定する

借金状況を把握したら、どの借入を一本化するかを決定します。特に高金利の借入を優先的に一本化するのが一般的です。

金利の高い借入から返済することで、利息負担を軽減することができます。

また、返済が難しい借入を優先して一本化することで、返済計画をよりスムーズに進めることができます。

おまとめローンの申し込みを行う

選んだ金融機関におまとめローンの申し込みを行います。必要な書類を準備し、正確な情報を提供します。

申し込みの際に必要な書類は、収入証明書や借入明細書などです。

正確な情報を提供することで、審査がスムーズに進みます。

審査結果を待つ

申し込み後、金融機関の審査結果を待ちます。審査に通過すれば、融資の手続きに進みます。

審査の過程では、収入状況や信用情報がチェックされます。

審査結果が出るまでの期間は、金融機関によって異なりますが、通常は数日から1週間程度です。

審査に通過したら、必要な書類を提出する

審査に通過した場合、必要な書類を提出します。書類の不備がないように注意しましょう。

提出する書類には、収入証明書や本人確認書類などが含まれます。

書類が確認され次第、融資が実行されます。

融資が実行される

書類が確認され、融資が実行されます。融資金は指定の口座に振り込まれます。

融資が実行されると、既存の借入を一括返済するための準備が整います。

融資金が振り込まれたら、速やかに既存の借入先に連絡し、返済手続きを進めます。

既存の借入を一括返済する

融資金を使って、既存の借入を一括返済します。これにより、借金が一本化されます。

一括返済を行うことで、複数の返済先が一つにまとまり、返済管理が楽になります。

一括返済後は、新しいおまとめローンの返済計画に従って、計画的に返済を進めます。

おまとめローンの返済を開始する

最後に、おまとめローンの返済を開始します。毎月の返済を計画的に行い、返済遅延を避けましょう。

返済計画を立て、無理のない範囲で返済を続けることが重要です。

返済遅延を避けるために、定期的に返済状況を確認し、必要に応じて返済計画を見直すことが大切です。

借金一本化した後の注意点

おまとめローンを利用した後も、注意が必要です。

以下の点に留意して、返済を続けましょう。

- 追加借り入れができないので支出を抑えて生活する

- 余裕があれば繰上げ返済や先取り返済する

追加借り入れができないので支出を抑えて生活する

おまとめローンを利用した後は、新たな借入を控え、支出を抑えて生活することが重要です。

無駄な出費を避け、計画的な家計管理を心がけましょう。

特に、無駄な買い物や衝動買いを控え、必要なものだけに支出を絞ることが大切です。

家計簿をつけて毎月の収支を把握し、無駄な支出を見直すことで、効率的な家計管理が可能になります。

余裕があれば繰上げ返済や先取り返済する

収入に余裕がある場合は、繰上げ返済や先取り返済を行うことで、総返済額を減らすことができます。

利息負担を軽減し、早期の完済を目指しましょう。

繰上げ返済は、元本を早く減らすことで、将来の利息支払いを減少させる効果があります。

例えば、ボーナスや臨時収入がある場合には、それを繰上げ返済に充てることで、返済期間を短縮することができます。

| 項目 | 繰上げ返済 | 先取り返済 |

|---|---|---|

| 利息負担の軽減 | 大きい | 大きい |

| 返済期間の短縮 | 可能 | 可能 |

| 元本減少の効果 | あり | あり |

借金一本化できない…そんな時は? 専門家による解決策

借金一本化が難しい場合は、専門家の助けを借りることが解決策になります。

以下の方法を検討してみてください。

- 任意整理で金利の減額や返済期間の延長を行う

- 個人再生で借金を減額してもらう

- 自己破産ですべての借金を免除してもらう

- 自治体の相談窓口

- 法テラス

- 国民生活センター

任意整理で金利の減額や返済期間の延長を行う

任意整理は、弁護士や司法書士を通じて借金の減額や返済期間の延長を交渉する方法です。

借金総額の減少や返済計画の見直しが可能です。

弁護士や司法書士が債権者と交渉し、利息の減額や返済期間の延長を図ることで、返済負担を軽減することができます。

任意整理は、裁判所を通さずに行うため、比較的スムーズに進むことが多いです。

個人再生で借金を減額してもらう

個人再生は、裁判所を通じて借金を大幅に減額してもらう方法です。

一定の収入がある場合に適用され、家計の再建を図ることができます。

個人再生では、債務者の返済能力に応じて借金が大幅に減額されるため、再生計画に基づいた返済が可能となります。

個人再生を行うことで、住宅ローンなどの維持が可能な場合もあります。

自己破産ですべての借金を免除してもらう

自己破産は、裁判所を通じてすべての借金を免除してもらう方法です。

生活の再建が必要な場合に適用されますが、信用情報には大きな影響を及ぼします。

自己破産を行うことで、借金の返済義務が免除され、生活の再スタートが可能となります。

しかし、信用情報に長期間の記録が残るため、将来的なローンやクレジットカードの利用が制限されることがあります。

| 項目 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| 借金の減額 | 可能 | 大幅に可能 | すべて免除 |

| 信用情報への影響 | あり | あり | 大きい |

| 生活の再建 | 可能 | 可能 | 可能 |

| 手続きの流れ | 比較的簡単 | 裁判所を通じる | 裁判所を通じる |

自治体の相談窓口

自治体には、借金問題について相談できる窓口が設置されています。

無料で相談できる場合が多く、専門的なアドバイスを受けることができます。

自治体の相談窓口では、弁護士や司法書士が常駐していることがあり、債務整理や法律に関する具体的な助言を受けられます。

また、相談内容に応じて、適切な解決策を提案してくれるため、借金問題の早期解決に役立ちます。

法テラス

法テラスは、法律問題について無料で相談できる機関です。

借金問題についても相談が可能で、適切な解決策を提案してもらえます。

法テラスでは、無料で弁護士や司法書士の相談を受けることができ、債務整理に関する手続きのサポートも行っています。

法テラスを利用することで、費用をかけずに専門家の助言を得ることができるため、経済的な負担を軽減することができます。

国民生活センター

国民生活センターは、消費者問題について相談できる機関で、借金問題についても対応しています。

無料で相談できるため、借金に関する悩みを気軽に相談することができます。

国民生活センターでは、消費者トラブルに関する幅広い相談を受け付けており、借金問題に関する具体的なアドバイスや解決策を提供しています。

消費者としての権利を守りながら、適切な解決策を見つけることができます。

借金問題は解決すると、人生が再スタートできる

借金問題を解決することで、人生を再スタートさせることができます。

おまとめローンや債務整理を利用して借金を整理し、計画的に返済を進めることで、経済的な安定を取り戻すことが可能です。

借金問題を放置せず、早期に対応することで、精神的な負担を軽減し、健全な生活を取り戻しましょう。

借金一本化を検討している場合は、まずは自分の借金状況を正確に把握し、適切な解決策を見つけることが重要です。

金融機関や専門家の助けを借りながら、自分に最適な方法で借金問題を解決していきましょう。

また、借金問題を解決した後も、計画的な家計管理を続け、再び借金に陥らないように注意することが大切です。

借金一本化や債務整理を通じて、経済的な安定を取り戻し、より良い生活を築くための第一歩を踏み出しましょう。

適切な方法で借金問題を解決し、明るい未来を目指して頑張りましょう。

当記事管理者・著者情報(社会保険社労士法人渡辺事務所 社員 牧村和磨)

|

社員 牧村和磨 ・保有資格 |