融資・債務コラム

収入証明書不要でカードローンの借り入れをする方法|条件やおすすめ14社を徹底解説

収入証明書の提出が必要ないカードローンは、忙しい方や手続きの簡略化を求める方にとって非常に便利です。

通常、貸金業法に則り運営しているカードローン等では、返済能力を審査するために収入証明書の提出を求められる場合が多いです。

そんな時に、収入証明書なしでも借り入れられたら、書類発行までの期間を待つ必要もなく、すぐに審査を申し込みできるため緊急時でも安心できますよね。

しかし、その利便性には注意点も伴います。

本記事では、2025年最新情報に基づき、収入証明書不要で借りられるカードローンの条件やおすすめのローンを徹底解説します。

まとめると、収入証明書不要で借り入れられるカードローンは以下の通りです。

\Web完結なら郵便物なしで安心!/

収入証明書とは?絶対に必要な書類?

収入証明書とは、収入を証明するための書類で、申込者の現在の収入などが確認できる書類のことです。

源泉徴収票や給与明細書、所得証明書などが該当する書類で、勤務先から発行されるものや、市区町村の役場で取得できるものがあります。

もし給料ではなく個人事業主として生計を立てている場合は、確定申告書や納税証明書が収入証明書として活用できます。

カードローンの契約時には収入証明書が必要な場合と、不要な場合があり、必ず必要になる書類ではありません。

どのような場合に収入証明書が必要になるのかはこの後の章で詳しく解説します。

収入証明書不要で借りれるカードローンとは?

収入証明書不要のカードローンとは、給与明細や源泉徴収票などの収入証明を提出せずに借入ができるローンのことを指します。

給与明細や源泉徴収票などの書類を提出する必要がないため、手続きが非常にシンプルです。

例えば、人気カードローンの収入証明書の必要・不要の条件は以下の通りです。

| カードローン | 収入証明不要の条件1 | 収入証明不要の条件2 |

|---|---|---|

| アコム | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下の場合 |

| アイフル | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下の場合 |

| プロミス | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下の場合 |

| 三井住友カード カードローン | 借入希望金額が50万円以下 | — |

| 住信SBIネット銀行 Mr.カードローン | 借入希望金額が50万円以下 | — |

| セントラル | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下の場合 |

| ライフティ | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下の場合 |

| ORIX MONEY | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下の場合* |

| スルガ銀行カードローン リザーブドプラン | 借入希望金額が50万円以下 | — |

| PayPay銀行カードローン | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下の場合* |

| SMBCモビット | 原則、収入証明書が必要 | — |

| 楽天銀行スーパーローン | 原則、収入証明書が必要 | — |

| フクホー | 原則、収入証明書が必要 | — |

| アロー | 原則、収入証明書が必要 | — |

*審査状況によって、収入証明書が必要になる場合もある

収入証明不要の条件1と収入証明不要の条件2の両方を満たした場合には、収入証明書が不要で借りることができます。

中でもアコムやアイフルは土日でも即日融資できるカードローンでもあり、急な借入にも対応してもらえるので、困った時には利用してみましょう。

※お申込み時間や審査状況によりご希望にそえない場合があります。

収入証明書不要で借りるための3つの条件| 借入金額、他社借入、属性

収入証明書不要でカードローンを利用するためには、貸金業法に則りいくつかの条件を満たしている必要があります。

借入金額や他社での借入状況、そして申込者の属性によって、収入証明書の提出が不要となるかどうかが決まります。

まとめると、収入証明書で借りるための3つの条件は以下の通りです。

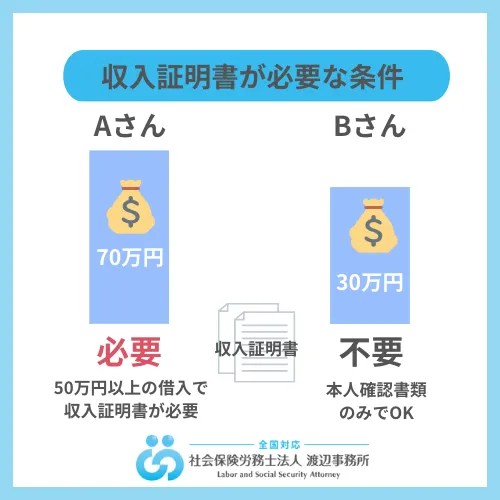

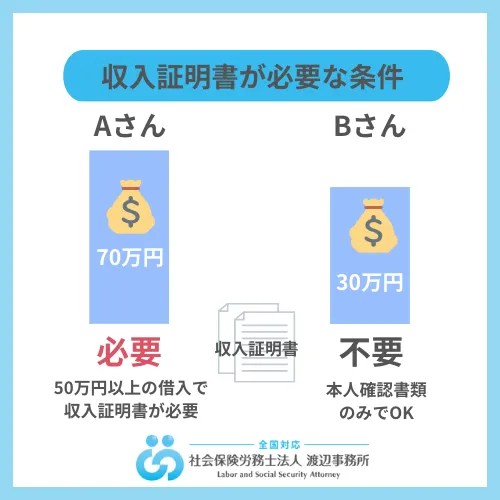

一般的に50万円以下の少額融資なら収入証明書の提出不要

収入証明書が不要となるカードローンの多くは、50万円以下の少額融資に限られます。

金融機関は、少額の借入に対しては、返済能力のリスクが低いと見なすため、収入証明書の提出を免除することが一般的です。

このため、緊急時に少額の資金が必要な場合には、収入証明書不要のカードローンが非常に便利です。

しかし、50万円を超える借入を希望する場合や、他社借入との合計が100万円を超える場合は、収入証明書の提出が求められることが多いです。

借入金額が多くなるほど、金融機関はより詳細な返済能力の確認を求めるため、事前に条件を確認し、必要な場合は収入証明書を準備しておきましょう。

\Web完結なら郵便物なしで安心!/

他社からの借入金額と今回の借入希望額を合わせて100万円以内なら収入証明書の提出不要

他社からの借入金額と今回の借入希望額の合計が100万円以内であれば、収入証明書の提出が不要となる場合が多いです。

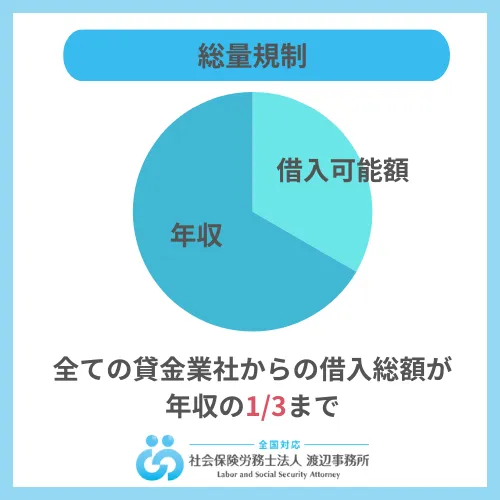

これは、総量規制に基づくもので、金融機関が貸し付けを行う際に、借入額が過剰にならないようにするための措置です。

この規制は、消費者の過剰な借入を防ぐ目的で導入されており、金融機関もこれに従って審査を行います。

したがって、現在の他社借入額と希望する借入額を確認し、100万円を超えないように調整することで、収入証明書の提出を回避することが可能です。

この条件を守ることで、スムーズにカードローンを利用することができます。

安定した収入がある正社員は、収入証明書不要で借入しやすい

安定した収入がある正社員は、収入証明書不要で借入ができるケースが多いです。

金融機関は、安定した職業に就いている人を信用度が高いと見なし、収入証明書の提出を省略することがあります。

特に、勤続年数が長い、または定期的な給与が確認できる場合は、収入証明書の提出が不要となる可能性が高いです。

このため、安定した収入を持つ正社員は、手軽にカードローンを利用できるというメリットがあります。

ただし、アルバイトやパートタイマー、自営業者の場合は、収入の安定性が判断しにくいため、収入証明書が求められることが多いです。

利用前に自分の雇用形態に応じた条件を確認することが大切です。

【2025年最新】収入証明書不要のおすすめカードローン14選| 銀行・消費者金融を徹底比較!

2025年最新の情報を基に、収入証明書不要で利用できるおすすめのカードローン14社を厳選しました。

まとめると、収入証明書類の提出不要で、在籍確認もなしなど審査を完結に済ませたい方は『アコム』一択です。

一方で、収入証明書なしなら、審査は遅くてもいいから金利を安く済ませたい!という方は、『PayPay銀行カードローン』がおすすめです。

| カードローン | 実質年率(年) | 限度額 | 融資スピード | 申し込み方法 | 収入証明書不要の条件 |

|---|---|---|---|---|---|

| アコム | 3.0%~18.0% | 最大800万円 | 最短20分※ | Web、店舗、電話、郵送 | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

| アイフル | 3.0%~18.0% | 最大800万円※ | 最短18分※ | Web、アプリ、店舗 | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

| プロミス | 4.5%~17.8% | 最大500万円 | 最短3分※ | Web、アプリ、店舗 | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

| 三井住友カード カードローン | 2.5%~14.5% | 最大900万円 | 最短翌営業日 | Web | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

| 住信SBIネット銀行 Mr.カードローン | 1.59%~14.79% | 最大1,200万円 | 最短翌営業日 | Web | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

| セントラル | 4.8%~18.0% | 最大500万円 | 最短即日 | Web、店舗 | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

| ライフティ | 4.5%~20.0% | 最大200万円 | 最短即日 | Web、店舗 | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

| ORIX MONEY | 1.5%~17.8% | 最大800万円 | 最短即日 | Web、電話 | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

| スルガ銀行カードローン リザーブドプラン | 3.9%~14.9% | 最大500万円 | 最短翌営業日 | Web、郵送 | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

| PayPay銀行カードローン | 1.99%~14.5% | 最大1,000万円 | 最短翌営業日 | Web | 50万円以下の借入額、または他社借入含め100万円以下の場合 |

※当サイト調べ

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※お申込み時間や審査状況によりご希望にそえない場合があります。

※貸付条件※

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

アコムはパート・アルバイトでも申込可能!3秒診断で借入可否の目安がすぐにわかる

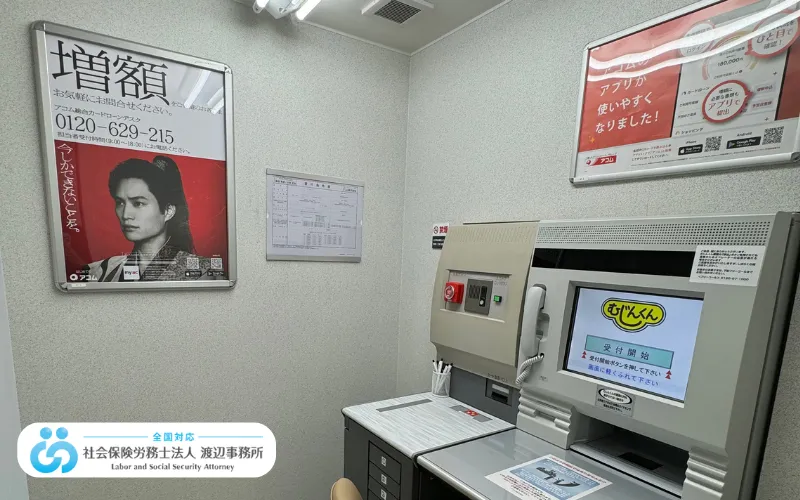

アコムは、パートやアルバイトの方でも申し込みが可能なカードローンとして人気があります。

特に、簡単な3秒診断で借入可否の目安がすぐにわかる点が大きな魅力です。

この診断を通じて、事前に借入可能かどうかを確認できるため、無駄な申し込みを避けることができます。

また、収入証明書が不要な条件として、50万円以下の借入や他社借入合計額が100万円以内であれば、提出を省略できる点も便利です。

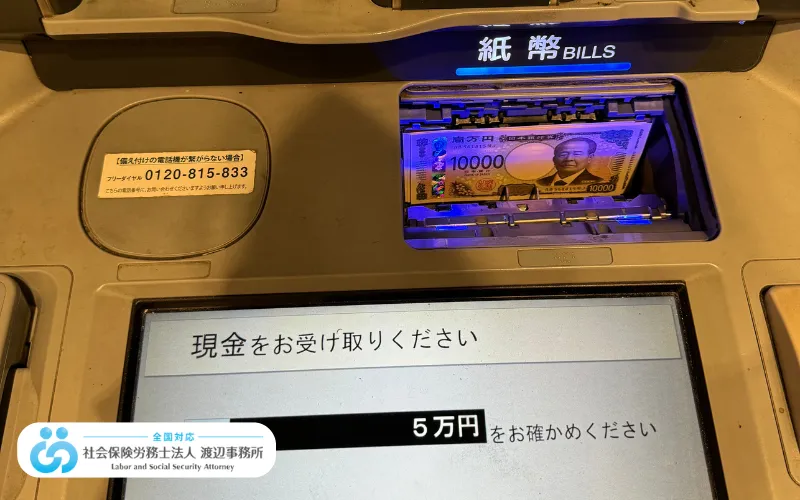

さらに、全国にあるアコムの店舗やATMを利用すれば、スムーズに借入が可能で、緊急時にも対応できるのが魅力です。

急な出費が必要な場合でも、素早く資金を調達できるため、多くの利用者に支持されています。

アコムは、電話による在籍確認も原則なしで利用ができます。職場バレを絶対にしたいくない!という方はアコムを利用してみましょう。

| 総合評価 | 総合評価5.0 |

|---|---|

| 審査時間 | 最短20分※ |

| 融資時間 | 最短20分※ |

| 金利 | 3.0~18.0% |

| 無利息期間 | 30日間 |

| 限度額 | 1〜800万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

鳥谷 威

アイフルは最短18分※審査!全国に店舗・ATM多数で便利

アイフルは、最短18分※で審査が完了するスピーディーなカードローンとして知られています。

全国に多数の店舗やATMを展開しており、どこからでも簡単に利用できる点が大きな特徴です。

アイフルでは、50万円以下、且つ他社を含めた借入総額100万円以下の場合であれば収入証明書が不要とされ、パートやアルバイトの方でも申し込みが可能です。

急な出費や予期せぬ支払いが必要な時にも、迅速に資金を調達できるため、非常に便利です。

また、WEB申し込みにも対応しており、来店不要で手続きが完了するため、忙しい方でもスムーズに利用できます。

使いやすさが評判のカードローンです。

アイフルは提携ATMが他社よりも多く、急な借入・返済にも柔軟に対応ができます。突発的な借り入れが多くなりそうな方はアイフルが便利に利用できます。

| 総合評価 | 総合評価4.5 |

|---|---|

| 審査時間 | 最短18分※ |

| 融資時間 | 最短18分※ |

| 金利 | 3.0~18.0% |

| 無利息期間 | はじめての方なら最大30日間 |

| 限度額 | 1〜800万円※ |

| WEB完結 | 〇 |

| 郵送物の有無 | 原則なし |

※状況により希望に添えない場合がございます。

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※お申込み時間や審査状況によりご希望にそえない場合があります。

※貸付条件※

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

鳥谷 威

\誰にもいられずWEB完結!郵便物一切なし!/

24時間365日即時振込!▼

プロミスは最大30日間無利息!パート・アルバイト、主婦でも申し込み可能

プロミスは、最大30日間無利息で利用できるサービスを提供しており、特にパート・アルバイト、主婦でも申し込み可能な点が魅力です。

無利息期間を上手に活用することで、短期間で返済する予定の方には非常にお得な選択肢となります。

プロミスもまた、50万円以下の借入であれば収入証明書が不要とされており、簡単に手続きが進められます。

また、インターネットやスマートフォンからの申し込みに対応しており、来店不要でスムーズに手続きが完了します。

急な出費に対応するために、迅速かつ便利に利用できるカードローンとして、多くの利用者に選ばれています。

プロミスは、大手消費者金融の中でも低金利な最大17.8%で借り入れができます。さらに借入で返済にも使えるVポイントが貯まるのでお得に利用ができます。利用回数や、金額が大きくなりそうな方はプロミスがおすすめです。

| 総合評価 | 総合評価5.0 |

|---|---|

| 審査時間 | 最短3分※ |

| 融資時間 | 最短3分※ |

| 金利 | 4.5〜17.8% |

| 無利息期間 | 最大30日間 |

| 限度額 | 1〜500万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

鳥谷 威

\Web完結なら郵便物なしで安心!/

三井住友カード カードローンは三井住友カード会員なら審査優遇あり!ポイントサービスも利用可能

三井住友カードのカードローンは、同社のクレジットカード会員であれば審査が優遇されるという特典があります。

これは、すでに同社との取引実績があることが信用評価にプラスされるためです。

また、収入証明書が不要な条件として、50万円以下の借入や他社借入合計額が100万円以内であれば、提出が省略されます。

さらに、ポイントサービスも利用できるため、日常の利用で貯まったポイントを返済に充てることができ、非常にお得です。

ネットバンキングを通じて簡単に申し込みができ、スピーディーに手続きを完了させることができる点も大きな魅力となっています。

三井住友のカードローンはモビットと母体が一緒でSMBCコンシューマグループが運営しています。特徴はお買い物や返済にも使えるVポイントがたまる点です。安心の国内金融最大手グループ会社のカードローンでお得に利用したい方におすすめです。

| 総合評価 | 総合評価4.5 |

|---|---|

| 審査時間 | 最短翌日※ |

| 融資時間 | 最短翌日※ |

| 金利 | 1.5~14.5% |

| 無利息期間 | - |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

住信SBIネット銀行Mr.カードローンは借り換えにも対応しており低金利

住信SBIネット銀行のMr.カードローンは、低金利での融資が魅力のカードローンであり、特に借り換えにも対応している点が特徴です。

収入証明書が不要な条件として、50万円以下の借入や他社借入合計額が100万円以内であれば、提出を省略することが可能です。

また、住信SBIネット銀行は、ネットバンキングに強みを持っており、申し込みから融資までをオンラインで完結することができます。

さらに、借り換えローンとして利用することで、現在の高金利ローンを低金利に切り替えることができ、返済負担を軽減することが可能です。

金利面でのメリットが大きく、長期的な利用にも適しています。

住信SBIネット銀行カードローンは銀行系カードローンの中でも珍しい、カードレスで利用ができ便利な点が魅力です。低金利で利用できるほか、郵送物で家族や同棲者にバレたくない方も安心して利用ができます。

| 総合評価 | 総合評価4.0 |

|---|---|

| 審査時間 | 最短2〜3営業日※ |

| 融資時間 | 最短2〜3営業日※ |

| 金利 | 1.89〜14.79% |

| 無利息期間 | - |

| 限度額 | 10〜1,000万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

セントラルは柔軟な審査で、他社で断られた人でも借入できる可能性あり

セントラルは、老舗の中小消費者金融で柔軟な審査基準を持つことで知られており、他社での審査に通らなかった方でも借入が可能となる場合があります。

収入証明書が不要な条件として、50万円以下の借入や他社借入合計額が100万円以内であれば、提出を省略できるため、手続きもスムーズです。

また、セントラルは全国に展開しており、店舗やATMも多いため、利便性が高いのも特徴です。

特に、急な資金ニーズに対応できるスピード審査が魅力で、迅速に融資が受けられるため、多くの利用者に支持されています。

信用情報に不安がある方でも、柔軟な対応が期待できる点が大きな魅力です。

セントラルは、緊急だけれど審査落ちが不安な方や、借入・返済も便利に利用したい方におすすめです。

| 総合評価 | 総合評価3.5 |

|---|---|

| 審査時間 | 最短即日※ |

| 融資時間 | 最短即日※ |

| 金利 | 4.8%~18.0% |

| 無利息期間 | 最大30日間 |

| 限度額 | 最大300万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

ライフティは初回35日間無利息!パート・アルバイト、主婦、年金受給者も申し込み可能

ライフティは、初回利用時に35日間無利息のサービスを提供しているカードローンで、特にパート・アルバイト、主婦、年金受給者でも申し込みが可能な点が特徴です。

収入証明書が不要な条件として、50万円以下の借入や他社借入合計額が100万円以内であれば、提出を省略できるため、手続きもスムーズです。

また、無利息期間を上手に活用することで、短期間で返済する予定の方には非常にお得な選択肢となります。

柔軟な審査基準と、手厚いサポート体制により、幅広い層の利用者に支持されています。

全国に広がるネットワークもあり、利用しやすいカードローンです。

ライフティは無利息期間のある珍しい中小消費者金融です。少額融資に特化しており、他社の審査落ちをしてしまった方でも利用しやすい点が魅力です。金利は高いため、短期での利用を予定している方におすすめです。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 申込停止 |

| 実質年率 | 8.0%~20.0% |

| 融資スピード | 最短即日 |

| 申し込み方法 | Web・電話・自動契約機 |

| 無利息期間 | 35日間 |

| 土日融資 | 可能 |

ORIX MONEYはスマホ完結で手続き簡単!借り換えにも利用可能

ORIX MONEYは、スマートフォンで全ての手続きが完結する利便性が高いカードローンです。

収入証明書が不要な条件として、50万円以下の借入や他社借入合計額が100万円以内であれば、提出を省略することが可能です。

さらに、借り換えローンとしての利用も可能で、現在利用中の高金利ローンを低金利に切り替えることができ、返済負担を軽減することができます。

ORIX MONEYは、迅速な審査と手続きの簡便さが評価されており、スマートフォンひとつで手軽に利用できる点が大きな魅力です。

忙しい方でもスムーズに利用できるカードローンとして、多くの利用者に支持されています。

オリックスマネーは、下限の金利が1.5%と銀行系カードローン並みの低金利な点が魅力です。高額な借入や、年収が高く、高額な利用上限枠を希望できる方は低金利で借り入れができるのでおすすめといえます。

スルガ銀行カードローン リザーブドプランはスルガ銀行の口座がなくても利用可能

スルガ銀行カードローンのリザーブドプランは、スルガ銀行の口座がなくても利用できるという柔軟性が特徴のカードローンです。

収入証明書が不要な条件として、50万円以下の借入や他社借入合計額が100万円以内であれば、提出を省略することができます。

また、スルガ銀行は全国に広がるネットワークと、独自のサービスが充実しており、利用者の多様なニーズに応えます。

特に、地方銀行としての信頼性と柔軟な審査基準が評価されており、幅広い層の利用者に支持されています。

シンプルで利用しやすいサービス内容と、柔軟な対応が魅力のカードローンです。

スルガ銀行カードローンは、銀行の特色を生かした、提携ATMの多さが魅力です。コンビニのATMは基本的にどこでも使える点が便利と言えます。上限金利も14.9%と大手消費者金融と比べ3%程度は安く利用ができ、Tポイントも貯まるので、利用回数や金額が多い方におすすめです。

| 総合評価 | 総合評価3.5 |

|---|---|

| 審査時間 | 最短60分※ |

| 融資時間 | 最短即日※ |

| 金利 | 1.5〜17.8% |

| 無利息期間 | - |

| 限度額 | 10〜800万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

PayPay銀行カードローンはPayPay銀行口座があればさらにスムーズに手続き可能

PayPay銀行カードローンは、PayPay銀行口座を持っている方にとって、特にスムーズに手続きを進められるカードローンです。

収入証明書が不要な条件として、50万円以下の借入や他社借入合計額が100万円以内であれば、提出を省略することが可能です。

また、PayPay銀行の口座を利用している場合、融資や返済の手続きが簡単に行えるため、時間を有効に使うことができます。

PayPay銀行はオンラインバンキングに特化しており、スマートフォンからの操作も簡単に行えます。

これにより、日常の利用でも便利で、急な資金調達にも迅速に対応できる点が魅力です。

PayPay銀行カードローンは、銀行系カードローンの中では金利が高いのが難点ですが、キャッシュバックや無利息期間などのキャンペーンを頻繁に行っており、短期で借り入れをするならおすすめといえます。

| 総合評価 | 総合評価3.5 |

|---|---|

| 審査時間 | 最短翌日※ |

| 融資時間 | 最短翌日※ |

| 金利 | 1.59〜18.0% |

| 無利息期間 | 最大30日間 |

| 限度額 | 1〜1,000万円 |

| WEB完結 | 〇 |

| 郵送物の有無 | なし |

※状況により希望に添えない場合がございます。

収入証明書はどんな時に必要? 提出が必須となるケースを解説!

カードローンの利用において、収入証明書が必要となるケースは少なくありません。

特に高額な借入や特定の状況では、必ず収入証明書を提出する必要があります。

この章では、収入証明書の提出が求められる具体的なケースについて解説し、収入証明書が必要な場合に備えてどのような書類を用意すべきかをご紹介します。

まとめると、カードローンの借入において収入証明書が必要になるのは4つのパターンが考えられます。

- 借入金額が高額になるおまとめローン・借り換えローン

- 年収の3分の1を超える総量規制以上の借入れは、収入証明書が必須

- パート、アルバイト、自営業者など収入が不安定な場合

- 金融機関によっては、年齢や過去の借入状況によって、収入証明書の提出を求められる場合も

借入金額が高額になるおまとめローン・借り換えローン

おまとめローンや借り換えローンなどの高額な借入を行う際には、収入証明書の提出が必須となる場合があります。

これは、金融機関が借入者の返済能力をしっかりと確認するためであり、高額の融資に対するリスクを最小限に抑えるための措置です。

おまとめローンや借り換えローンでは、複数の借入を一本化することが目的となるため、融資額が大きくなる傾向があります。

この場合、金融機関は収入の安定性や金額を慎重に審査し、返済可能性を判断するために収入証明書を要求します。

これにより、借入額に応じた適切な返済計画が立てられ、金融機関もリスクを回避することができます。

年収の3分の1を超える総量規制以上の借入れは、収入証明書が必須

日本では、貸金業法による総量規制が適用されており、借入額が年収の3分の1を超える場合には、収入証明書の提出が必須とされています。

総量規制は、消費者の過剰な借入を防ぐために設けられたルールで、借入者が過度な借金を抱えるリスクを軽減するためのものです。

この規制により、金融機関は借入者の年収を確認し、借入可能額が年収の3分の1を超えないように管理しています。

したがって、規制を超える借入を希望する場合には、収入証明書を提出し、自身の年収を証明する必要があります。

これにより、金融機関は借入者の返済能力を適切に評価し、適正な借入額を設定することができます。

パート、アルバイト、自営業者など収入が不安定な場合

パートやアルバイト、自営業者など、収入が不安定な場合は、収入証明書の提出が求められることがあります。

これらの職業に就いている場合、収入が一定していないため、金融機関は借入者の返済能力をより慎重に判断する必要があります。

そのため、安定した収入が確認できない場合には、給与明細や確定申告書などの収入証明書を提出し、収入の実態を証明する必要があります。

このプロセスを通じて、金融機関は借入者の収入状況を把握し、適切な借入額や返済プランを設定することが可能になります。

収入が不安定な方は、事前に収入証明書を準備しておくことが重要です。

金融機関によっては、年齢や過去の借入状況によって、収入証明書の提出を求められる場合も

一部の金融機関では、借入者の年齢や過去の借入状況によって、収入証明書の提出を求める場合があります。

例えば、高齢者や若年層は、収入の安定性に懸念があるとして、収入証明書の提出が必要とされることがあります。

また、過去に返済遅延や延滞があった場合も、収入証明書を求められるケースがあります。

これは、金融機関がリスクを回避し、返済能力を正確に評価するための措置です。

このような場合、収入証明書を提出することで、金融機関に対して自分の返済能力を証明し、スムーズな借入手続きが可能になります。

事前に金融機関の条件を確認し、必要に応じて収入証明書を準備しておきましょう。

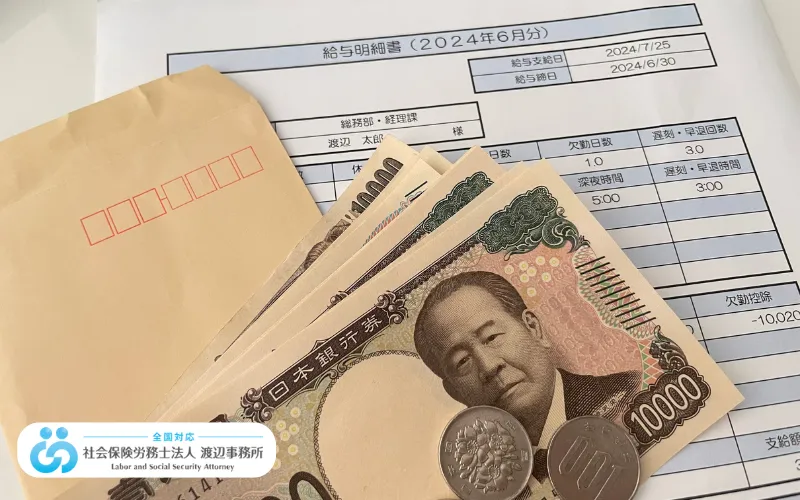

収入証明書として認められる書類

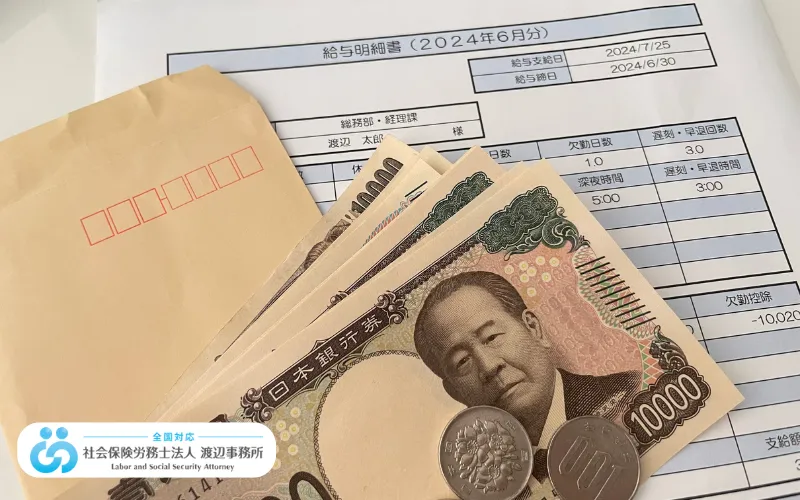

収入証明書として認められる書類には、いくつかの種類があります。

代表的なものとして、給与明細や源泉徴収票が挙げられます。

|

よくある収入証明書類

|

給与明細は、通常1〜3ヶ月分が必要とされ、毎月の収入を証明するための重要な書類です。

また、源泉徴収票は、年収全体を証明する書類として利用され、主に年末に発行されます。

これらの書類は、金融機関が借入者の収入状況を把握し、返済能力を評価するために使用されます。

他にも、確定申告書や納税証明書、所得証明書なども収入証明書として認められることがあります。

自営業者の場合は、確定申告書が特に重要な証明書となり、安定した収入があることを示すために提出が求められることが多いです。

収入証明書不要で借り入れる場合の在籍確認の4つのポイント

収入証明書不要でカードローンを利用する際には、在籍確認が必要となるケースがほとんどです。

在籍確認は、申込者が本当に働いているかを確認するためのプロセスであり、避けて通れない重要な手続きです。

この章では、在籍確認がどのように行われるのか、どのような対応が求められるのかについて詳しく解説します。

まとめると、収入証明書不要で借り入れる際の在籍確認は4つのことに注意をしましょう。

収入証明書不要の場合でも、在籍確認は必須

収入証明書が不要な場合でも、ほとんどの金融機関では在籍確認が必須となります。

在籍確認とは、申込者が本当にその会社で働いているかを確認するためのプロセスであり、電話や書類によって行われます。

この確認を通じて、金融機関は申込者の収入源を確かめ、返済能力を評価します。

在籍確認ができないと、融資が受けられない場合もあるため、事前に準備しておくことが重要です。

特に、電話での確認が一般的であり、勤務先への連絡が避けられない場合があります。

このような場合、事前に勤務先に伝えておくとスムーズに進めることができます。

職場への電話連絡に抵抗がある場合には、『プロミス』や『アイフル』など、原則、電話による在籍確認をなしにできるカードローンを利用しましょう。

\Web完結なら郵便物なしで安心!/

電話連絡なしの在籍確認に対応している金融機関は少ない

多くの金融機関では、在籍確認のための電話連絡が必須とされていますが、電話連絡なしの在籍確認に対応している金融機関は非常に少ないのが現実です。

電話連絡なしでの在籍確認を希望する場合は、あらかじめそのような対応を行っている金融機関を選ぶ必要があります。

ただし、こうした金融機関は限られており、一般的には電話による在籍確認が行われます。

そのため、在籍確認の電話が不安な場合は、申し込み時に金融機関に相談し、可能であれば書類提出など別の方法で確認を行ってもらうことができるかを確認しておくと良いでしょう。

消費者金融カードローンは電話での在籍確認がないものもありますが、他の『銀行系』や『中小消費者金融系』のカードローンは電話による在籍確認が必須な場合がほとんどです。

在籍確認の方法は電話、書類提出など

在籍確認の方法には主に電話連絡と書類提出の2種類があります。

電話連絡は最も一般的な方法で、勤務先に直接連絡をして申込者が在籍していることを確認します。

一方で、勤務先への連絡が難しい場合や、プライバシーを守りたい場合には、書類提出による在籍確認が選択できる場合もあります。

書類提出の場合、雇用証明書や給与明細などを提出することで、勤務先で働いていることを証明します。

この方法を選ぶことで、勤務先に連絡がいくのを避けることができますが、対応している金融機関は限られているため、事前に確認することが重要です。

事前に電話連絡可能な時間帯を指定すると在籍確認がスムーズ

在籍確認をスムーズに行うためには、事前に金融機関に電話連絡可能な時間帯を指定することが有効です。

これにより、確認がスムーズに行われ、審査が迅速に進められる可能性が高まります。

特に、連絡の時間帯を指定することで、電話がかかってきた際にも慌てることなく対応でき、スムーズに確認が進むでしょう。

事前の準備をしっかり行うことで、在籍確認によるトラブルを回避し、スムーズな融資手続きが期待できます。

収入証明書不要で借り入れが難しい人の特徴

収入証明書は、一般的に貸金業法やカードローン会社各社の独自の規約に則り、不要・必要が決められています。

一般的には、借入希望額が50万円を超えない、かつ他社借入の合計が100万円を超えない場合に収入証明書類の提出が不要になりますが、

条件を満たしていても収入証明書類なしでは借入ができない場合もあります。

まとめると、収入証明不要で借り入れが難しい人の特徴は8つあります。

- パート、アルバイト、自営業者など収入が不安定な人

- 高額借入を希望する人

- 他社借入が多い人

- 過去に返済遅延など、信用情報に問題がある人

- 18歳・19歳の人

- おまとめローン・借り換えローンの利用をしたい人

- 配偶者貸付の利用をしたい人

- 増額申請をしたい人

パート、アルバイト、自営業者など収入が不安定な人

パートやアルバイト、自営業者など、収入が安定しない方は、収入証明書が不要での借り入れが難しいケースがあります。

これらの属性に該当する場合、金融機関は返済能力を慎重に評価するため、審査が厳しくなる傾向があります。

収入が不安定な場合は、申込者自身が安定した収入を証明するための資料を用意するか、別の融資手段を検討することが必要です。

例えば、給与明細を複数提出する、確定申告書を提出するなどが求められることがあります。

また、自営業者の場合は、事業計画書や取引実績を示す資料を用意することが、審査に通過するための一助となることもあります。

高額借入を希望する人

高額借入を希望する場合、収入証明書が必須となり、審査が厳しくなることが一般的です。

通常、収入証明書が不要なカードローンは、少額融資に限られるため、50万円以上の高額借入を希望する場合には、収入証明書の提出が求められます。

高額借入では、金融機関は借入者の返済能力を慎重に審査するため、申込者は自身の収入や資産を証明する必要が出てきます。

したがって、高額借入を希望する際には、収入証明書を用意しておくことが推奨されます。

また、他の金融機関と比較し、最も適したローンを選ぶことも重要です。

他社借入が多い人

他社からの借入が多い場合、収入証明書が不要での借入が難しくなることがあります。

金融機関は、申込者の総借入額を重要な審査項目として考慮し、多重債務者のリスクを避けるために厳しい審査を行います。

目安としては、消費者金融やクレジットカードの利用額などの借入額の合計が100万円以上になると、収入証明は必須です。

また、総量規制に基づき、借入額が年収の3分の1程度になってしまった場合には、新たな借入が制限されるため、審査が通りにくくなります。

このような場合には、まずは既存の借入を減らすことが優先されるべきです。

銀行系のカードローンは総量規制の対象外のため、年収の3分の1程度の借入であっても審査に通る可能性がありますが、勤続年数や、年収の高さ、職の安定性が厳しく求められます。

おまとめローンなどを活用して借入先を整理するか、返済を進めて借入額を減らしてから、改めて審査を受けることが推奨されます。

過去に返済遅延など、信用情報に問題がある人

過去に返済遅延や延滞がある場合、収入証明書が不要で審査に通るのが難しいことがあります。

信用情報は、金融機関が審査を行う際に非常に重要な要素であり、過去の返済履歴に問題があると、新たな借入が厳しくなることが一般的です。

このような場合、まずは自身の信用情報を確認し、過去の遅延や延滞が解消されているかを確かめることが重要です。

目安として、クレジットカードなどのオンライン決済をするものに関して、61日以上の延滞を行うと信用情報に遅延・延滞として記録がされます。

一般的には一度記録されると6ヶ月以上は情報が消えることはなく、

信用情報の問題が解消されていない場合には、審査が通るまでの期間を設けたり、他のローンを検討する必要があるかもしれません。

信用情報を改善するためには、定期的にクレジット利用状況を見直し、適切な返済を行うことが求められます。

18歳・19歳の人

18歳・19歳の若年層は、収入証明書が不要でも審査に通りにくい場合があります。

大手の場合、ほとんどが満20歳以上という条件としており、10代で借りられるカードローンはほとんどありません。

なぜなら、未成年のうちに借り入れを行った場合には、借入の取り消しができるため(民法第5条)、貸付が難しくなっています。

しかし、10代でも家業を継いだ場合や結婚をしている場合などは成人として認められ、カードローンでの借り入れができる場合もあります。

他にも、ゆうちょ銀行などの審査なしの有担保ローンや、

金融機関によっては、若年層向けのローン商品を提供している場合もあるため、事前に調査しておくことが重要です。

おまとめローン・借り換えローンの利用をしたい人

おまとめローンや借り換えローンを利用する際には、収入証明書が必要となるケースが多くなります。

これは、これらのローンが高額な借入を伴うことが一般的であるため、金融機関が借入者の返済能力を慎重に評価する必要があるからです。

また、おまとめローンや借り換えローンでは、既存の複数の借入を一括で返済するため、借入額が大きくなりがちです。

このため、収入証明書を用意しておくことが求められます。

さらに、これらのローンを利用する際には、返済計画をしっかりと立てることが重要であり、借入額や返済期間を十分に検討した上で申し込むことが推奨されます。

配偶者貸付の利用をしたい人

配偶者貸付を利用する際には、収入証明書が必要となる場合があります。

配偶者貸付は、配偶者の収入を基に借入を行う貸付方法で、配偶者が安定した収入を持っていることが前提となるため、その証明が必要です。

そのため、配偶者の収入証明書が求められることが一般的です。

配偶者貸付は、専業主婦や収入が不安定な方にとって有効な手段となる場合がありますが、配偶者の協力が不可欠です。

申込時には、配偶者の同意書や収入証明書を提出する必要があるため、事前に準備しておくことが重要です。

配偶者貸付を利用する際には、夫婦間で十分に話し合い、返済計画を立てることが求められます。

増額申請をしたい人

増額申請を行う際には、収入証明書が必要となるケースが多くあります。

これは、増額によって借入額が大きくなるため、金融機関が改めて返済能力を確認するためです。

増額申請を希望する場合、まずは現在の収入状況を確認し、収入証明書を用意しておくことが推奨されます。

また、増額申請が通るためには、過去の返済実績や信用情報も重要な要素となります。

定期的な収入があり、安定した返済が行われている場合、増額が認められる可能性が高まります。

増額を検討する際には、自身の返済能力を冷静に判断し、無理のない範囲で申請を行うことが重要です。

収入証明書なしで借入できない…そんな時の対処法

収入証明書がなく、カードローンの審査に通らない場合、どのように対処すればよいのでしょうか?

この章では、収入証明書なしでの借入が難しい時の具体的な対処法を紹介します。

家族や公的支援制度の利用、さらには債務整理といった手段について、それぞれのメリットと注意点を詳しく解説します。

まとめると、収入証明書なしで借り入れができない場合は3つの対処法があります。

家族や親族に相談してお金を借りる

収入証明書がなく、カードローンでの借入が難しい場合、家族や親族に相談してお金を借りることが一つの対処法です。

家族や親族からの借入であれば、金融機関の厳しい審査を避けることができ、比較的容易に資金を調達することが可能です。

しかし、この方法を利用する際には、借入後の返済計画を明確にしておくことが重要です。

また、借入に際しては、相手との信頼関係を損なわないよう、誠実な対応を心がけることが必要です。

契約書を作成するなど、形式を整えておくことで、後々のトラブルを防ぐことができます。家族や親族からの借入は、最後の手段として慎重に検討するべきです。

公的支援制度の利用

収入証明書がなく、金融機関での借入が難しい場合、地方自治体や社会福祉協議会が提供する公的支援制度を利用することも一つの対策です。

これらの制度では、生活に困窮している方や、急な出費で困っている方を対象に、低金利や無利子での貸付を行っています。

例えば、生活福祉資金貸付制度や緊急小口資金貸付などがあり、収入証明書がなくても利用できる場合があります。

ただし、これらの制度は一定の条件を満たす必要があり、審査も行われるため、事前に条件や必要書類を確認しておくことが重要です。

公的支援制度を活用することで、無理のない範囲で必要な資金を確保することができます。

例えば、以下のような制度があります。

公的支援制度の利用は、現在収入がない・信用情報的に借り入れができないなど、通常民間では借り入れができない状況にある人への救済措置として利用ができます。

多くの場合、無利子・無担保で利用ができます。

利用の申し込みなどは、各自治体の社会福祉協議会か市役所の福祉課に問い合わせをしましょう。

生活支援金

| 項目 | 詳細 |

|---|---|

| 対象者 | 生活再建までの間に必要な生活費が必要な世帯 |

| 貸付限度額 | 二人以上:月20万円以内 / 単身:月15万円以内 |

| 据置期間 | 最終貸付日から6月以内 |

| 償還期限 | 据置期間経過後10年以内 |

| 貸付利子 | 連帯保証人あり:無利子 / 連帯保証人なし:年1.5% |

| 保証人 | 原則必要(保証人なしでも貸付可) |

一時生活再建費

| 項目 | 詳細 |

|---|---|

| 対象者 | 生活を再建するために一時的に必要かつ日常生活費で賄うことが困難な世帯 |

| 貸付限度額 | 60万円以内 |

| 据置期間 | 貸付けの日(分割による交付の場合は最終貸付日)から6月以内 |

| 償還期限 | 据置期間経過後10年以内 |

| 貸付利子 | 連帯保証人あり:無利子 / 連帯保証人なし:年1.5% |

| 保証人 | 原則必要(保証人なしでも貸付可) |

緊急小口資金

| 項目 | 詳細 |

|---|---|

| 対象者 | 緊急かつ一時的に生計の維持が困難となった場合に少額の費用が必要な世帯 |

| 貸付限度額 | 10万円以内 |

| 据置期間 | 貸付けの日から2月以内 |

| 償還期限 | 据置期間経過後12月以内 |

| 貸付利子 | 無利子 |

| 保証人 | 不要 |

債務整理

収入証明書がなく、借入が難しい場合や、すでに多重債務に陥っている場合には、債務整理を検討することも一つの選択肢です。

債務整理は、弁護士や司法書士に依頼して、借金の減額や返済条件の緩和を図る手続きで、自己破産や任意整理、個人再生などの方法があります。

これにより、返済が困難な借金を整理し、新たな借入をせずに経済的な再建を目指すことが可能です。

ただし、債務整理を行うと、信用情報に影響が出るため、今後の借入が難しくなることがあります。

債務整理を検討する際には、専門家に相談し、自分にとって最適な方法を選ぶことが重要です。

収入証明書不要のカードローンに関するQ&A

収入証明書不要のカードローンについての疑問を解消するため、よくある質問にお答えするQ&Aセクションをご用意しました。

収入証明書が不要な場合の審査基準や在籍確認の方法、借入額の上限など、気になるポイントを分かりやすく解説します。

初めてカードローンを利用する方や、審査に不安がある方はぜひ参考にしてください。

Q:収入証明書不要のカードローンは、審査が甘い?

収入証明書が不要なカードローンであっても、審査が甘いわけではありません。

金融機関は、借入者の返済能力を慎重に審査するため、収入証明書が不要であっても、他の要素で返済能力を評価します。

特に、収入証明書が不要な場合、安定した職業や過去の信用履歴などが審査の重要なポイントとなります。

そのため、収入証明書が不要だからといって、簡単に借入ができるわけではなく、過去の返済実績や借り入れ状況などの他の要素もしっかりと確認されます。

申し込み前には、自分の信用情報や収入状況を確認し、審査に通る可能性を高めるために、必要な準備を行うことが重要です。

Q:在籍確認の電話は、必ず会社にかかってくる?

在籍確認の電話は、ほとんどの金融機関で必須のプロセスですが、電話の有無や方法については柔軟に対応している場合もあります。

多くの金融機関では、申込者のプライバシーを考慮し、会社名を伏せて連絡をするなどの配慮がされています。

また、電話連絡が難しい場合には、書類の提出で在籍確認を行う場合もありますが、これは一部の金融機関に限られています。

在籍確認の方法について不安がある場合は、申し込み時に金融機関に相談し、適切な方法を提案してもらうことが大切です。

会社に知られることなく手続きを進めたい場合は、事前の確認が重要です。

Q:収入証明書不要で借りられる金額の上限は?

収入証明書不要で借りられる希望金額の上限は、一般的に50万円までとされています。

この金額は、金融機関がリスクを抑えるための基準であり、それ以上の借入を希望する場合には、収入証明書の提出が求められることが多くなります。

また、他社からの借入がある場合には、合計で100万円以内であれば収入証明書が不要となるケースもありますが、金融機関によって基準は異なるため、事前に確認することが重要です。

高額の借入を希望する場合には、収入証明書を用意しておくことで、スムーズに審査を進めることができます。

自分の希望額に応じて、適切な準備を行いましょう。

Q:収入証明書不要でも、信用情報は照会される?

収入証明書が不要であっても、信用情報は必ず照会されます。

信用情報は、金融機関が申込者の過去の借入状況や返済履歴を確認するために利用される重要な情報であり、審査の際には必ず確認されます。

過去に返済遅延や延滞があった場合、それが審査に影響する可能性があります。

そのため、信用情報に問題がないかを事前に確認しておくことが重要です。

また、複数のカードローンに同時に申し込むと、信用情報に悪影響を与える可能性があるため、注意が必要です。

信用情報の管理は、今後の借入においても大切なポイントとなります。

また、信用情報に不安がある方はあらかじめ自分で開示をし、内容を確認しておくこともできます。

内容を確認したい場合は、JICCかCICで開示請求をおこなってみましょう。

収入証明書不要のカードローンを賢く利用しよう!

収入証明書が不要なカードローンは、手軽に申し込める点が大きなメリットですが、借入の際には慎重な計画が必要です。

まず、無理のない返済計画を立てることが重要であり、借入額を適切に設定することが求められます。

また、収入証明書が不要だからといって、返済能力を超えた借入を行うことは避けるべきです。

収入証明書が不要な場合でも、金融機関は他の要素を通じて返済能力を判断するため、信用情報や勤務状況に問題がないように日頃から気を付けることが大切です。

賢く利用することで、急な出費にも対応できる便利なツールとなるでしょう。

\Web完結なら郵便物なしで安心!/

当記事の監修者

ファイナンシャルプランナー

ファイナンシャルプランナー鳥谷 威さん

有限会社バード商会 代表取締役

得意分野は、家計管理(とくに光熱費)と資産形成。福岡の大学を卒業後、大手ガス会社にて家庭の光熱費削減や新電力業務に約4年間従事。クレカ請求業務も経験。

現役世代の人の家計が『今より豊かになるように』という想いのもと、約3年かけてCFP®︎資格を取得。現在は、各種金融メディアでの執筆・監修をはじめ、個別相談・日本FP協会で支部相談員としても活動中。

とくに同世代である20・30代の人に、早いうちから家計の見直しや資産形成の大切さを伝えたく、日々奮闘中。

保有資格:FP®認定者CFP1級技能士、DCプランナー2級

当記事管理者・著者情報(社会保険社労士法人渡辺事務所 社員 牧村和磨)

|

社員 牧村和磨 ・保有資格 |