融資・債務コラム

レイクの審査は甘い?通過率・審査基準・落ちる理由を徹底解説!

※このページは、社会保険労務士法人渡辺事務所のWebサイトを、読者の皆さまにより有用にご利用いただくため、他社のPR活動にも協力する形で運営されています。

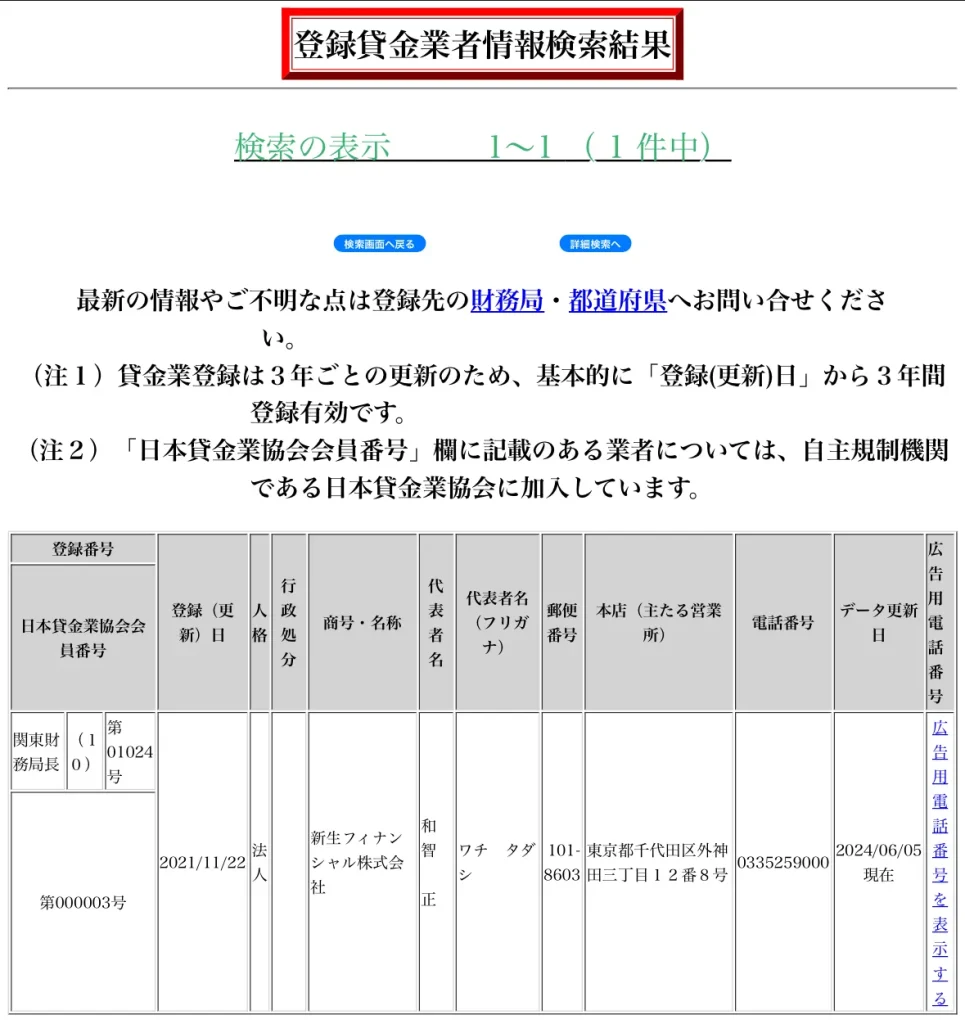

レイクは、新生フィナンシャル株式会社が運営する、金融庁の認可を受けたカードローンです。

出典:登録貸金業者情報検索サービス 出典:登録貸金業者情報検索サービス |

全国的に知られた消費者金融であり、急な出費や生活費の補填として多くの方が利用しています。

しかし、カードローンを申し込む際に気になるのは「審査が甘いのか、それとも厳しいのか」という点でしょう。

結論から言うと、レイクは貸金業法に基づき審査が行われており、審査基準は甘くありません。

本記事では、レイクの審査基準や通過率、そして審査に落ちる理由について徹底的に解説します。

審査に通過するためのポイントや、レイクならではの審査の特徴についても詳しく紹介していきますので、これから申し込みを検討している方はぜひ参考にしてください。

レイクでの審査をクリアするための秘訣を押さえ、安心して申し込みを行いましょう。

レイクの審査基準は? 他の消費者金融と比べて甘い?厳しい?

レイクは、他の大手消費者金融と同様に、審査基準を設けており、利用者が返済能力を有しているかどうかを確認します。

レイクの審査基準は比較的オーソドックスなものですが、他社と比較して甘いか厳しいかについては、申込者の状況や申請内容によって変わるため、一概には言えません。

まとめると、レイクの審査基準は以下の4つです。

安定した収入があるか

レイクの審査において最も重視されるのが、申込者の安定した収入です。

安定した収入があることは、返済能力を示す最も重要な指標となります。

これは、正社員のみならず、パートやアルバイト、派遣社員でも、一定の収入があれば審査に通る可能性があります。

参考:レイクの貸付条件

レイクは、月々の収入が一定以上あることを確認し、返済が滞らないかどうかを判断します。

収入が不安定であったり、収入が少ない場合、審査に通りにくくなる可能性があります。

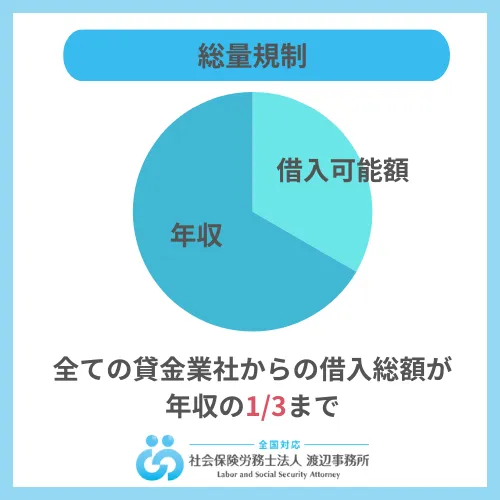

借入金額が年収の3分の1を超えていないか

総量規制とは、消費者金融などからの借入金額が年収の3分の1を超えないように制限する法律であり、レイクもこの規制に従っています。

たとえば、年収300万円の方がレイクで借入可能な上限額は100万円となります。

この総量規制により、無理な借入を防ぐことができる一方で、すでに他社での借入が多い場合には、レイクの審査に通りにくくなります。

したがって、他社での借入状況も審査の重要なポイントとなります。

過去の返済状況に問題がないか

レイクでは、過去の金融取引履歴や返済履歴も審査の対象となります。

これには、他の金融機関やクレジットカードの利用状況も含まれます。

過去に延滞や滞納、債務整理などの履歴がある場合、信用情報に傷がついているとみなされ、審査に通りにくくなることがあります。

一方で、過去の取引に問題がなく、返済をきちんと行っている場合は、審査においてプラスに働く可能性があります。

勤務先や居住状況が安定しているか

勤務先の安定性や居住状況も、レイクの審査において重要な要素となります。

勤務先が大手企業や公務員など、安定した職業であることは、審査で有利に働きます。

また、転職が頻繁でないことや、一定の期間同じ職場で勤務していることも、信用性を高めるポイントとなります。

居住状況に関しても、持ち家や長期の賃貸契約など、安定した生活環境であることが好まれます。

逆に、短期間での転職や引越しが多い場合、信用性に不安があると判断されることがあります。

レイクの審査内容を解説

レイクの審査は、迅速かつスムーズに進められることで知られています。

特に、WEB申込を活用すれば、最短15秒で仮審査の結果が表示されるなど、そのスピード感は他の消費者金融と比較しても際立っています。

また、審査結果が出た後の融資までの時間も非常に短く、急ぎの時には大きな助けとなるでしょう。

ここでは、レイクの審査プロセスや融資のスピード、さらに審査状況の確認方法について詳しく解説します。

まとめると、レイクの審査の特徴は以下の4つです。

WEBなら最短15秒で結果が分かる

出典:レイク公式サイト

レイクの審査はスピーディーさが特徴です。

特にWEBでの申し込みなら、最短15秒で仮審査の結果が表示されます。

この仮審査はあくまで目安ですが、即座に借入可能かどうかの判断材料として利用できるため、多くの利用者に好評です。

仮審査の結果が出た後、正式な審査が行われますが、このプロセスも比較的迅速に進められます。

WEB申込を活用すれば、時間が限られている場合でもスムーズに手続きが進められます。

融資時間は最短25分

レイクでは、融資までの時間が非常に短く、最短で25分というスピードが特徴です。

急な出費や緊急の資金が必要な場合でも、レイクの迅速な対応により、早ければ申し込みから30分以内にお金を手にすることが可能です。

このスピード感は、他の消費者金融と比較しても大きな強みとなっています。

もちろん、審査や手続きがスムーズに進んだ場合に限りますが、それでも非常に短時間での融資が期待できる点は、多くの利用者にとって魅力的です。

21時までに契約手続きが完了すれば、即日融資も可能

レイクでは、21時までに契約手続きを完了すれば、即日融資が可能です。

特に、日中忙しくて手続きを行う時間がない方でも、夜間に手続きを完了することで、即日での融資を受けることができます。

この柔軟な対応は、レイクを選ぶ際の大きなポイントとなるでしょう。

ただし、銀行口座への振込時間や、手続きの進行状況によっては、翌営業日に持ち越される場合もあるため、早めの手続きが推奨されます。

審査状況は、レイクのホームページで確認できる

|

|

レイクの審査状況は、ホームページを通じてリアルタイムで確認することができます。

この機能は、審査の進行状況を知りたい方にとって非常に便利です。

特に、審査結果を待っている間の不安を軽減するためにも、随時状況を確認できる点は安心感を与えます。

また、会員ページでは、借入額や返済状況なども確認でき、今後の資金管理にも役立つ情報が揃っています。

審査中に気になる点があれば、迅速に確認して、必要に応じてレイクに問い合わせることも可能です。

レイクの年齢制限は? 学生・主婦・高齢者は借りられる?

レイクは、幅広い年齢層に対応した消費者金融サービスを提供していますが、年齢制限が設けられています。

基本的には20歳から70歳までの方が借入対象となりますが、未成年者は改正民法が施行された後も借入ができません。

また、学生や主婦、高齢者の借入に関しても一定の条件が適用されるため、これらの点を理解しておくことが重要です。

レイクの年齢制限は以下の4つがポイントです。

レイクの年齢制限は20歳〜70歳

レイクは、20歳から70歳までの年齢層を対象に融資を行っています。

この年齢制限は、他の多くの消費者金融と同様に、借入者が法的に契約を結ぶことができる成人であること、そして安定した収入が見込める働き盛りの年齢層をターゲットにしているためです。

特に、高齢者に関しては、70歳までを上限とすることで、借入金の返済能力が確保できる範囲内での融資を行うことを重視しています。

70歳を超える場合、新規の借入は難しくなるため、他の選択肢を検討することが必要です。

未成年は、改正民法が施行された後も借入不可

2022年に施行された改正民法により、成人年齢が18歳に引き下げられました。

しかし、レイクでは18歳や19歳の未成年者が借入を行うことはできません。

これは、消費者金融が未成年者の将来的な返済能力に対して慎重な判断を求められているためです。

また、未成年者の借入に対するリスクを避けるため、他の多くの金融機関でも同様の対応を取っています。

レイクを利用できるのは、20歳以上の成人であり、未成年者は別の手段での資金調達を考える必要があります。

この制限は、改正民法の施行後も変わらないため、未成年者が融資を希望する場合には注意が必要です。

高齢者は、70歳まで借入可能!年金収入でも審査対象になる

レイクでは、70歳までの高齢者も借入が可能です。

また、年金収入のみの場合でも、審査の対象となります。

高齢者にとって、年金は安定した収入源とみなされるため、返済能力があると判断されれば、融資を受けることができます。

高齢者の借入に関しては、健康状態や生活環境なども審査の一部として考慮されることがありますが、基本的には年金収入があれば問題なく申請できます。

ただし、70歳を超えると新規借入は難しくなるため、計画的な利用が求められます。

レイクで借りられる金額は? 総量規制を超えて借入する方法

レイクで借りられる金額は、個人の信用状況や返済能力によって大きく左右されますが、最大で800万円までの借入が可能です。

ただし、総量規制という法律の制約があるため、年収の3分の1を超える金額を借り入れることは原則として認められていません。

総量規制とは、消費者金融やカードローンなどの無担保貸付において、過剰な借入を防ぐための規制で、このルールにより、貸し手は借り手の年収の3分の1を超える金額を貸し出すことができません。

まとめると、レイクで借りられる金額は以下の3つです。

借入限度額は最大800万円だが、個人の信用状況によって異なる

レイクでの借入限度額は最大800万円とされていますが、この金額は誰にでも適用されるわけではありません。

借入限度額は、個々の利用者の信用状況、収入、他の借入状況、そして返済能力に基づいて決定されます。

信用情報に問題がある場合や、収入が不安定な場合には、限度額が大幅に制限されることがあります。

また、初回利用時には特に慎重な審査が行われるため、希望通りの金額を借りられない可能性もあります。

これらの要因を考慮し、自分の状況に合った借入計画を立てることが重要です。

総量規制により、借入総額は原則として年収の3分の1までに制限される

総量規制は、貸金業法に基づく規制で、消費者が過剰に借入をすることを防ぐために設けられたルールです。

この規制により、借入総額は原則として年収の3分の1までに制限されます。

例えば、年収が300万円の場合、総額で100万円までしか借りることができません。

これは、返済能力を超えた借入を防ぎ、利用者の返済負担を軽減するための措置です。

ただし、住宅ローンや自動車ローンなど、特定の目的に限定された借入や銀行からの借入はこの規制の対象外となるため、それ以上の借入を希望する場合は、これらのローンを検討することが必要です。

おまとめローンやビジネスローンなら総量規制を超えて借入できる

総量規制によって、通常の消費者金融やカードローンでは年収の3分の1を超える借入はできませんが、一部のローン商品では例外が認められています。

特に、おまとめローンやビジネスローンは総量規制の対象外となるため、これらを利用することで、年収の3分の1を超える金額を借り入れることが可能です。

おまとめローンは複数の借入を一つにまとめることで、月々の返済額を軽減し、利息の支払い負担を軽減するために活用されます。

一方、ビジネスローンは事業資金としての借入であり、消費者向けの規制とは異なる基準で審査が行われます。

レイク de おまとめ

「レイク de おまとめ」は、複数の借入を一つにまとめるためのローン商品です。

このおまとめローンを利用することで、総量規制の制限を超えて借入することが可能となります。

おまとめローンは、通常のカードローンよりも低金利が設定されていることが多く、複数の高金利の借入を一本化することで、月々の返済額や総返済額を軽減できるというメリットがあります。

また、複数の返済日を一つにまとめることで、返済管理が楽になる点も大きな魅力です。

ただし、審査は通常のローンよりも厳しいことがあるため、事前に自身の信用状況を確認しておくことが重要です。

レイク de ビジネス

「レイク de ビジネス」は、個人事業主や中小企業向けのビジネスローンです。

このローンは、事業資金の借入を目的としており、総量規制の対象外となります。

事業の成長や運転資金の確保など、さまざまなビジネスニーズに対応するために利用されます。

ビジネスローンは、消費者向けのローンよりも大口の借入が可能であり、借入額や返済期間も柔軟に設定できる場合があります。

さらに、ビジネスの成長を支援するために、金利も抑えめに設定されることが多いです。

ただし、事業の収益性や経営状況が審査の対象となるため、事前にしっかりとした準備が必要です。

レイクの審査に落ちる理由| 嘘や虚偽申告はNG!

まとめると、レイクの審査に落ちる理由は以下の5つです。

年収や他社借入件数など、嘘の情報を記入すると審査落ち

レイクの審査において、申込者が記入する情報は非常に重要です。

年収や他社での借入件数、借入額などの情報を正確に申告しなければなりません。

もし、これらの情報に虚偽があった場合、審査を通過することは非常に難しくなります。

金融機関は信用情報機関と連携しており、申告内容の正確性をチェックするため、嘘の情報を申告するとすぐにバレてしまいます。

虚偽申告が発覚すると、審査に落ちるだけでなく、今後他の金融機関での借入にも悪影響を及ぼす可能性があるため、必ず正確な情報を提供することが重要です。

無職や収入が不安定な場合は審査落ち

レイクの審査では、安定した収入があることが重要な要件とされています。

無職や収入が不安定な状態で申し込んだ場合、審査に通る可能性は極めて低くなります。

金融機関は返済能力を重視しており、無職であったり、収入がアルバイトやパートなどで不安定な場合、返済が滞るリスクが高いと判断されます。

そのため、こうした状況では審査に通ることは難しく、落ちてしまう可能性が高くなります。

安定した収入を確保するか、就業して一定期間経過した後に申し込むことを検討するのが良いでしょう。

借入件数が多い、借入額が大きい場合は審査落ち

すでに多くの借入がある場合や、借入金額が大きい場合も、レイクの審査において不利になります。

金融機関は、総量規制に基づき、年収の3分の1を超える借入を禁止しています。

そのため、他社での借入が多い場合や、すでに多額の借入をしている場合、レイクの審査を通過するのは難しくなります。

また、複数の金融機関からの借入があると、返済能力に不安があると見なされることもあります。

このため、借入件数や借入額が多い方は、事前に返済やおまとめを検討し、借入を整理した上で申込を行うのが望ましいです。

返済延滞や自己破産などの金融事故を起こしている場合は審査落ち

レイクの審査では、過去の信用情報が厳しくチェックされます。

返済延滞や自己破産などの金融事故を起こしている場合、審査に通るのは非常に難しくなります。

金融事故は、信用情報機関に一定期間記録が残り、金融機関はこれを参考にして審査を行います。

延滞や自己破産などが記録されていると、返済能力に対する信頼性が低いと判断されるため、審査落ちする可能性が高くなります。

このような状況では、信用情報が回復するまで一定期間待つか、信用情報に問題がない時期に申し込むことを検討する必要があります。

短期間に複数の金融機関に申し込みをしている場合、審査落ち

短期間に複数の金融機関に申し込みをしている場合、レイクの審査に通るのが難しくなる可能性があります。

これは「申し込みブラック」と呼ばれる状態で、短期間に多くの申し込みを行うと、返済に困っているのではないかと金融機関に疑われることがあります。

申し込み履歴は信用情報機関に記録され、審査時に確認されるため、申し込みが重なると審査に不利な影響を与えることがあります。

このため、カードローンの申し込みは慎重に行い、必要な数に絞ることが重要です。

また、一度審査に落ちた場合は、一定期間(通常6ヶ月程度)を置いてから再度申し込む方が審査に通りやすくなります。

レイクの審査に通過するためのポイント| 正確な情報を入力!

レイクの審査に通過するためには、いくつかのポイントを押さえておくことが重要です。

まず第一に、申込み時に入力する情報は正確であることが求められます。

虚偽の情報や誤りがあると、審査に落ちる可能性が高くなります。

また、審査が混雑する時間帯を避けて申し込むことで、審査がスムーズに進む可能性が高まります。

さらに、最初は少額の借入を希望することで、審査に通りやすくなります。

まとめると、レイクの審査に通過するポイントは5つです。

申し込み情報は正確に記入

レイクの審査に通過するための最も基本的なポイントは、申し込み情報を正確に記入することです。

審査において、記入した情報が事実と異なる場合、信頼性が低いと判断され、審査落ちの原因となります。

特に、年収や他社からの借入状況などの重要な情報は、正確に記載することが求められます。

また、勤務先や雇用形態なども正確に申告し、必要書類の提出時に矛盾がないよう注意が必要です。

正確な情報を提供することで、審査をスムーズに進めることができ、審査通過の可能性を高めることができます。

混雑する時間帯を避けて申し込む

レイクの審査を迅速に通過するためには、申し込みのタイミングも重要です。

一般的に、平日の昼間や週末など、申し込みが集中する時間帯を避けて申し込むことで、審査がスムーズに進みやすくなります。

審査の担当者が多くの申し込みを処理している時間帯は、審査が遅れる可能性があります。

そのため、できるだけ混雑が予想される時間を避け、早朝や夜間に申し込むと、審査時間が短縮され、結果が早く得られることがあります。

迅速な対応を求める場合は、このタイミングを考慮して申し込むことが効果的です。

最初は少額で申し込む

レイクの審査に通過しやすくするためには、最初は少額で申し込むことも一つのポイントです。

高額な借入希望額を最初から申請すると、返済能力に対する審査が厳しくなり、審査落ちのリスクが高まります。

一方で、少額からの申し込みであれば、金融機関もリスクを抑えた審査が可能となり、審査通過の可能性が高くなります。

また、少額から利用を始めて、実績を積み重ねることで、後に限度額の増額を申請する際にも有利になる場合があります。

無理のない範囲で申し込み、確実に審査を通過することが重要です。

一度に複数のローンに申し込まない

レイクの審査に通過するためのポイントの一つは、一度に複数のローンに申し込まないことです。

金融機関は、信用情報機関を通じて申込者の過去の申込み状況を確認します。

短期間で複数のローンに申し込んでいる場合、金融機関は「この人はお金に困っているのではないか?」といった印象を持ち、信用リスクが高いと判断される可能性があります。

これにより、審査が厳しくなり、審査に通過しにくくなることが考えられます。

ローンの申し込みは慎重に行い、必要なものだけに絞って申し込むことが、審査通過のカギとなります。

他社借入は可能な限り減らす

他社からの借入が多いと、レイクの審査を通過することが難しくなる場合があります。

特に、総量規制により年収の3分の1を超える借入がある場合、新たな借入が難しくなります。

他社借入がある場合は、可能な限り減らしておくことが審査通過のために重要です。

借入額を減らすことで、返済能力が高いと判断され、審査が有利に進む可能性があります。

また、借入件数が多いと管理が難しくなり、返済が遅れるリスクも高まるため、複数の借入を一本化するなどの工夫も有効です。

余裕のある返済計画を立て、審査に通過しやすい状況を作ることが大切です。

レイクの申し込み方法| スマホ完結で簡単!

レイクは、さまざまな申し込み方法を提供しており、利用者のニーズに合わせて選ぶことができます。

レイクの申し込み方法は、スマホやパソコンを使ったWEB完結申込から、電話、自動契約機、郵送など、4つの申し込み方法があります。

WEB完結申込なら、24時間365日いつでも申し込み可能

WEB完結申込は、24時間365日いつでも申し込むことができるため、忙しい人にとって非常に便利な選択肢です。

スマホやパソコンからアクセスするだけで、必要な情報を入力し、手続きを完了させることができます。

来店や電話での手続きが不要なため、時間や場所に縛られず、自分のペースで申し込みが進められます。

また、WEB完結申込では、申し込みから審査、契約手続きまで一貫してオンラインで行えるため、手続きのスピードも速く、すぐに結果を知りたい方にもおすすめです。

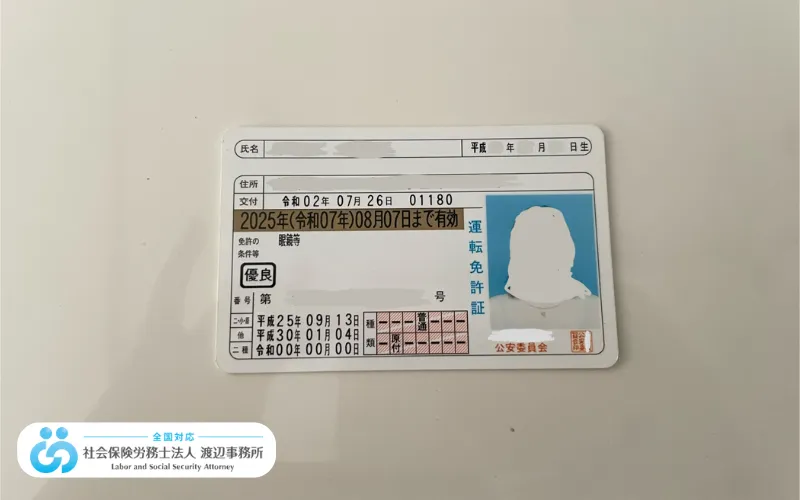

必要な書類は本人確認書類、収入証明書

レイクで申し込みを行う際には、基本的に本人確認書類の提出が必要です。

本人確認書類としては、運転免許証やパスポート、マイナンバーカードなどが利用できます。

また、借入希望額が50万円を超える場合は、収入証明書の提出が求められることがあります。

収入証明書には、給与明細書や源泉徴収票、確定申告書などが該当します。

これらの書類を用意することで、審査がスムーズに進みやすくなります。

必要な書類を事前に確認し、準備しておくことが、スムーズな申し込みの第一歩です。

運転免許証があれば、スマート本人確認で手続きがスムーズ

レイクでは、運転免許証を使った「スマート本人確認」機能を提供しており、この機能を利用することで、手続きをスムーズに進めることができます。

スマート本人確認は、スマホのカメラで運転免許証を撮影するだけで、本人確認手続きが完了するため、手間がかからず便利です。

この方法を使うと、郵送や店舗に足を運ぶ必要がなく、WEB完結申込と組み合わせることで、申し込みから借入までをスピーディに進めることが可能です。

また、運転免許証を利用することで、本人確認が正確に行われるため、審査通過率も高まる傾向があります。

スマホ完結申込なら、郵送物なしで借入可能

スマホ完結申込を利用すれば、手続きがすべてオンラインで完結するため、郵送物が一切発生しません。

これにより、申し込みや契約に関する書類が自宅に届くことがなく、家族や同居人にバレる心配がないため、プライバシーを重視する方にとって非常に安心です。

また、スマホを使ったオンライン手続きは、時間や場所を選ばずにできるため、忙しい日常の中でも、スムーズに借入が可能です。

郵送物がないことで、申し込みから借入までのスピードも速く、急ぎの借入にも対応できるのが大きなメリットです。

レイクの在籍確認| 電話連絡なしで借入できる?

レイクでの借入を検討している方にとって、在籍確認がどのように行われるのかは非常に気になるポイントです。

特に職場への電話連絡が避けられるかどうかは、多くの利用者にとって重要な問題でしょう。

レイクの在籍確認は、以下の3つがポイントです。

レイクの在籍確認は原則として電話連絡なし

レイクでは、在籍確認の方法について配慮がされており、原則として電話連絡を行わない方針を取っています。

A,申込みしたときに、自宅や会社に連絡が入るのですか?

Q,原則、ご自宅やお勤め先への確認はお電話ではおこなっておりません。ただし、審査の結果によりお電話での確認が必要となる場合があります。

これにより、勤務先に借入の事実が知られるリスクを最小限に抑えることができます。

多くの利用者にとって、在籍確認の電話が職場にかかってくることは、プライバシー保護の観点から大きな懸念となります。

レイクはそのニーズに応え、可能な限り電話連絡を避けるような対応をしています。

そのため、申込者は安心して借入手続きを進めることができるでしょう。

申し込み内容や提出書類に不備があると電話連絡が行われる場合も

ただし、申し込み内容や提出書類に不備があった場合や、確認が必要な事項が発生した場合には、例外的に電話連絡が行われることがあります。

例えば、提出された書類に誤りがあったり、記載情報に矛盾が見られたりした場合、レイク側が確認のために職場へ電話をかけることがあります。

このため、申込時には正確かつ詳細な情報を提供し、不備がないように注意することが重要です。

正確な情報を提供することで、電話連絡なしでの在籍確認がスムーズに行われる可能性が高まります。

電話連絡なしを希望する場合は事前にレイクに相談

もし、どうしても職場への電話連絡を避けたいという強い希望がある場合は、事前にレイクに相談することをおすすめします。

レイクでは、利用者の要望に応じて柔軟に対応する姿勢を持っています。

例えば、健康保険証や給与明細書の提出で在籍確認を完了させる方法や、他の手段で確認を行うケースもあります。

事前に相談することで、レイク側が代替手段を提案してくれる場合もあるため、プライバシー保護を最優先にしたい方は、ぜひ問い合わせてみると良いでしょう。

レイクの借入方法| 24時間365日、コンビニATMでもOK!

レイクは、24時間365日いつでも借入が可能な便利なサービスを提供しています。

特に、コンビニATMを含む提携ATMでの手数料無料の借入は、利用者にとって大きな魅力です。

また、自動契約機でローンカードを即日発行できるため、急ぎでお金が必要な場合でも迅速に対応できます。

まとめると、レイクの借入方法は以下の4つがあります。

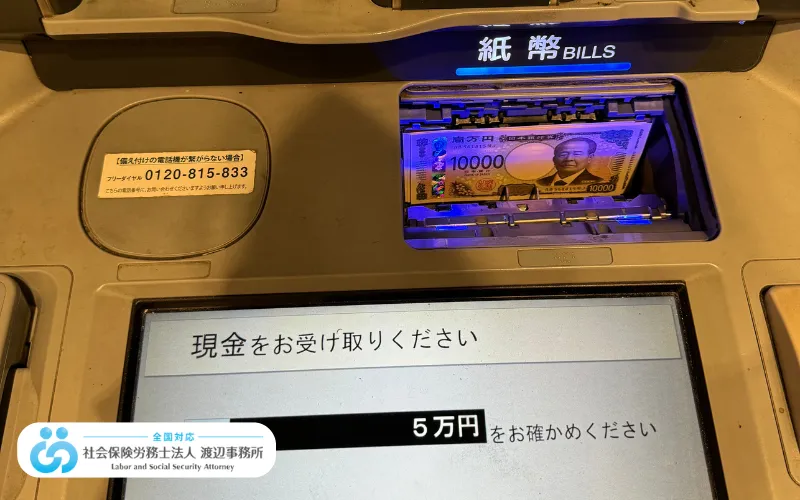

レイクの提携ATMは24時間365日、手数料無料で借入可能

レイクの借入方法の一つとして、提携ATMを利用することで、24時間365日いつでも借入が可能です。

全国各地に設置されている提携ATMは、コンビニエンスストアや銀行などで利用でき、忙しい方でも時間を気にせずにお金を引き出すことができます。

また、レイクの提携ATMでは手数料が無料で、利用者にとって非常に便利で経済的です。

急な出費や夜間の緊急対応にも対応できるため、多くの利用者から高い評価を得ています。

さらに、インターネットバンキングやアプリを利用して借入金額や返済額を管理することも可能で、便利なキャッシングサービスを提供しています。

ローンカードは自動契約機で即日発行、全国の提携ATMで利用可能

レイクのローンカードは、自動契約機で簡単に即日発行することができます。

これにより、急ぎで資金が必要な場合でも、すぐにローンカードを手に入れて利用することが可能です。

全国に設置されている自動契約機を利用すれば、最短で即日融資が受けられるため、時間に余裕がない方にも最適です。

また、発行されたローンカードは、全国の提携ATMで使用可能で、24時間365日、手数料無料で借入ができるという点も大きなメリットです。

特に、夜間や休日でも利用できる提携ATMは、急な出費や突然の資金需要にも柔軟に対応できます。

簡単な手続きで即座に利用できるレイクのローンカードは、非常に便利で利用価値の高いサービスです。

レイクアプリはカードレスで借入・返済が可能

レイクアプリを利用すると、ローンカードを持たなくても借入や返済が可能になります。

カードレス取引により、財布にカードを持ち歩く必要がなく、スマートフォン一つで手軽にお金の管理ができるのが大きなメリットです。

アプリから直接、借入や返済の手続きを行うことができるため、ATMに足を運ぶ手間が省け、時間を有効に使えます。

また、アプリは24時間いつでも利用できるので、急な出費にも柔軟に対応できます。

利用状況の確認や返済スケジュールの管理もアプリ内で簡単に行えるため、スマートにお金を管理したい方に最適です。

振込融資は指定口座に振り込んでもらう方法

振込融資は、指定した銀行口座に直接、必要な資金を振り込んでもらうことができます。

振込融資の魅力は、わざわざATMや店舗に行く必要がなく、自宅や職場などから簡単に手続きを行える点です。

特に、スマートフォンやパソコンからの手続きが可能なため、急いで資金が必要な時にも迅速に対応できます。

振込が完了すれば、即座にその資金を利用できるので、急な出費や支払いにも安心して対処できます。

また、24時間365日、ネットバンキングを利用して振込の手続きを行うことができるため、非常に利便性が高いサービスです。

レイクの返済方法| 口座振替、ATM、銀行振込など

レイクは利用者の利便性を考え、さまざまな返済方法を提供しています。

返済の際に、自分に最適な方法を選ぶことで、無理なく計画的に返済を進めることができます。

主な返済方法には、口座振替、レイクATM、銀行振込などがあります。

特に、毎月の返済を自動的に引き落とす口座振替や、手数料無料で利用できるレイクATMを活用すれば、返済の手間を大幅に軽減できます。

まとめると、レイクの返済方法は以下の4つです。

口座振替: 毎月の返済を自動引き落とし

口座振替は、指定した銀行口座から毎月の返済額が自動的に引き落とされる方法です。

この方法のメリットは、返済日を忘れる心配がなく、確実に返済が行える点です。

また、振込やATMでの手続きをする必要がないため、時間や手間を節約することができます。

特に、忙しい方や毎月の支払いをスムーズに管理したい方におすすめです。

口座振替は一度設定すれば、毎月自動的に引き落としが行われるので、返済遅延のリスクを減らすことができます。

レイクATM: 手数料無料

レイクATMは、手数料無料で利用できる返済方法です。

全国に設置されているレイクのATMを利用すれば、手数料を気にすることなく返済が可能です。

レイクATMの利用は24時間対応しているため、自分の都合に合わせていつでも返済ができます。

また、リアルタイムでの返済反映が可能なので、返済状況をすぐに確認できるのもメリットです。

手数料がかからない分、経済的に無理のない返済を行いたい方に適した方法です。

提携ATM: 手数料が発生する場合あり

提携ATMは、コンビニエンスストアのATMや銀行のATMなどが含まれており、利便性の高さが特徴です。

ただし、レイクの提携ATMを利用して返済することも可能ですが、利用するATMの種類によっては手数料が発生する場合があります。

例えば、日常的に利用するコンビニATMを利用すれば、出先でも手軽に返済ができるメリットがあります。

ただし、手数料がかかる場合があるため、返済時にはその点を確認してから利用することをおすすめします。

手数料を抑えたい場合は、手数料無料のレイクATMや口座振替を検討するのが賢明です。

銀行振込: 手数料が発生する場合あり

銀行振込を利用してレイクに返済する方法もあります。

この方法は、自宅や職場からインターネットバンキングや銀行窓口を通じて返済が可能で、非常に便利です。

しかし、銀行振込を利用する際には、振込手数料が発生することが多いため、その点に注意が必要です。

手数料の金額は利用する銀行や振込金額によって異なるため、事前に確認しておくことが重要です。

手数料を節約したい場合は、手数料がかからない口座振替やレイクATMを利用する方が経済的です。

銀行振込は、特にインターネットバンキングを活用することで、時間や場所を問わずに返済ができる点がメリットです。

レイクの金利・無利息期間| 最大180日間無利息でお得に借入!

レイクは、その利用者に対して柔軟な金利設定と、魅力的な無利息期間サービスを提供しています。

特に、初めてレイクを利用する方にとって、最大180日間の無利息期間は、非常にお得な借入方法となります。

まとめると、レイクの金利に関するポイントは以下の3つです。

レイクの金利は4.5%〜18.0%

レイクの金利は、実質年率で4.5%〜18.0%と設定されています。

これは消費者金融の中では一般的な範囲にあり、借入金額や利用者の信用情報によって異なります。

金利が低いほど利息の負担が軽減されるため、借入時には金利の確認が重要です。

特に、高額な借入や長期間にわたる返済計画を立てている場合、金利が総返済額に大きく影響します。

初めての利用者には、無利息期間の特典があるため、金利の影響を抑えて賢く借入を利用することができます。

最適な金利で借入をするためにも、事前に複数の金融機関を比較し、どのローンが最も適しているかを検討することが推奨されます。

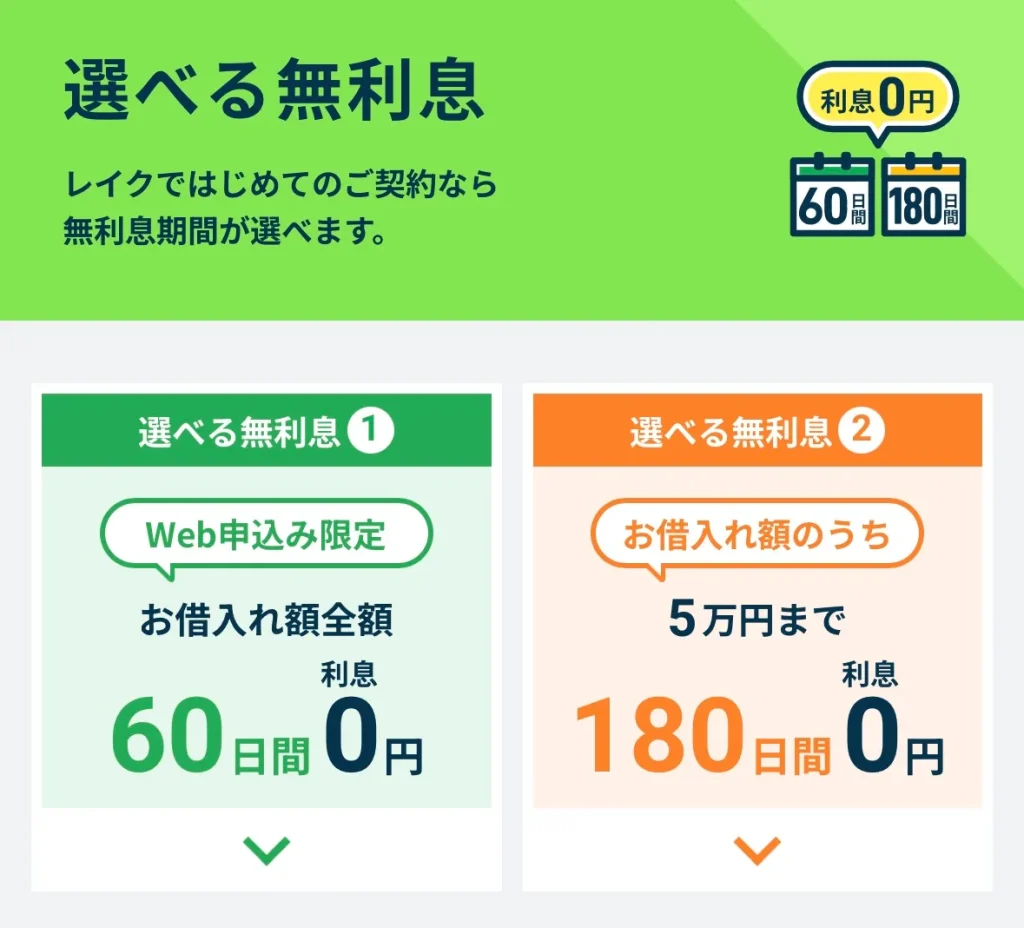

選べる2種類の無利息期間サービス

レイクでは、利用者に応じた2種類の無利息期間サービスを提供しています。

一つ目は、借入額にかかわらず、契約日の翌日から60日間無利息となるサービスです。

これにより、短期間での返済を計画している方にとっては、利息負担を大幅に軽減できる利点があります。

二つ目は、初回契約で特定の条件を満たす場合、最大180日間無利息で利用できるサービスです。

この長期無利息サービスは、ゆとりを持った返済計画を立てたい方に非常に有益です。

どちらの無利息サービスも、初回契約者が対象となっており、利用者のニーズに応じて選択できる点が特徴です。

無利息期間を賢く活用することで、元本返済に集中し、利息の負担を軽減することが可能になります。

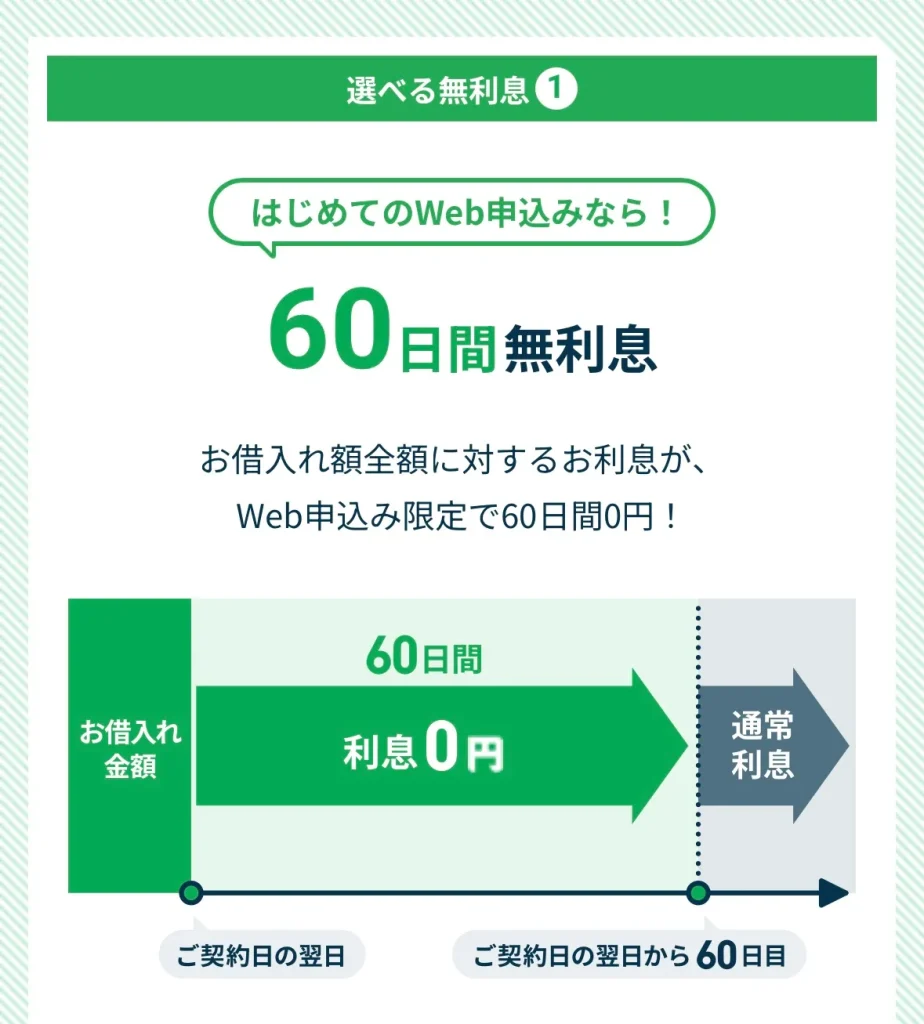

60日間の無利息期間

出典:レイク公式サイト

レイクの無利息期間の一つとして、60日間無利息サービスがあります。

このサービスは、初めてレイクを利用する方に提供されるもので、契約日の翌日から60日間、借入金に対する利息が一切かからないというものです。

これは短期間での返済を予定している方にとって非常に有利な条件で、急な出費や一時的な資金不足に対処するのに役立ちます。

また、60日間という長めの無利息期間は、返済計画を立てやすくし、余裕を持って返済を進めることが可能です。

レイクを初めて利用する際は、この無利息期間を賢く活用することで、返済総額を抑えながら資金を借りることができます。

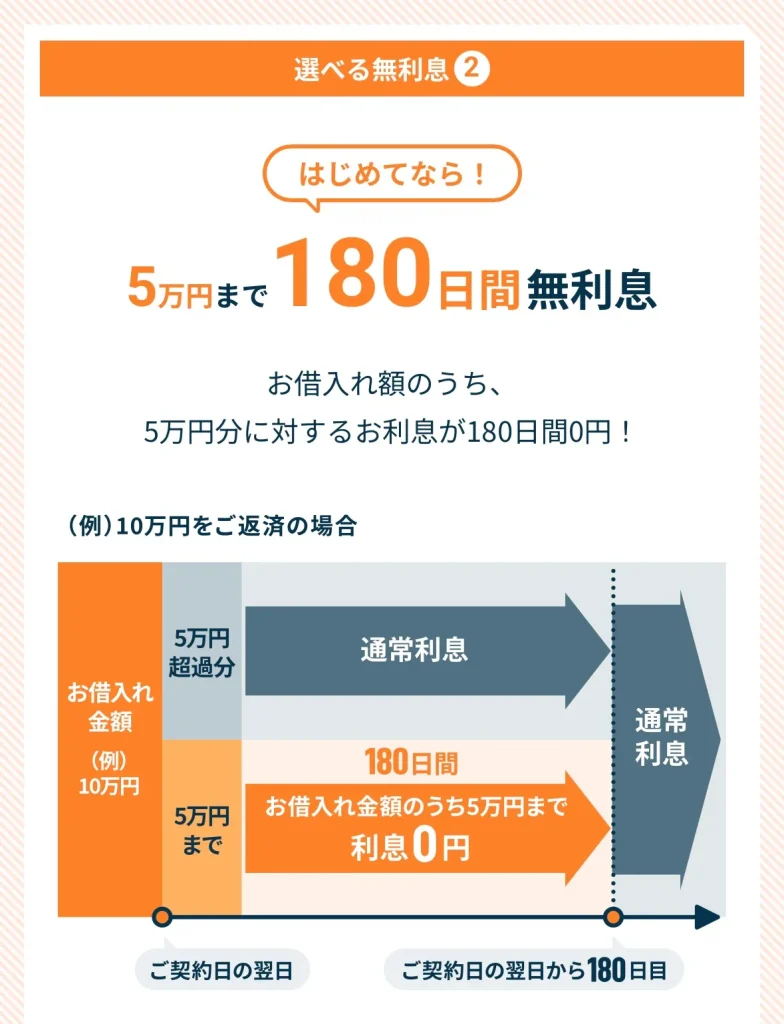

5万円まで180日間無利息

出典:レイク公式サイト

もう一つの無利息サービスとして、レイクは5万円までの借入金に対して180日間無利息というプランを提供しています。

これは、少額の借入を検討している方に特に適したサービスです。

借入額が5万円以下であれば、半年間利息が発生しないため、実質的に元本のみを返済する形となります。

このプランは、急な出費に対処したいが返済期間を少し長めに確保したいという方にぴったりです。

例えば、短期間で確実に返済が可能な方にとっては、非常にコストパフォーマンスの良い借入方法となるでしょう。

レイクのこのプランを活用することで、利息負担を極力減らし、経済的な負担を軽減することが可能です。

無利息期間を利用すれば、利息負担を抑えて借入できる

レイクの無利息期間サービスをうまく活用することで、利息負担を大幅に抑えることができます。

特に、初めて利用する場合や少額を短期間で返済する計画がある方にとって、これらの無利息サービスは非常に有利です。

無利息期間中に全額返済が完了すれば、通常の金利に比べて大幅に利息を節約することができるため、急な出費に対して賢く対応できます。

返済期間が短くなるほど、利息の発生も少なくなるため、総返済額を抑えることが可能です。

また、無利息期間を利用して資金を借り入れることで、緊急の資金ニーズにも柔軟に対応できます。

このため、無利息期間を有効に活用し、計画的に返済を進めることが重要です。

レイクの審査に関するよくある質問

レイクの審査に関しては、初めて利用する方にとって多くの疑問が生じるかもしれません。

審査の過程や基準について具体的な情報が少ないため、不安や疑問を抱える方も多いでしょう。

そこで、このセクションでは、レイクの審査に関してよく寄せられる質問に対して、分かりやすく解説していきます。

審査のプロセスや基準について知っておくことで、申し込み前に安心感を得ることができ、よりスムーズに手続きを進めることができるでしょう。

Q:在籍確認の電話は必ずありますか?

レイクでは、原則として在籍確認の電話が行われます。

これは、申込者が実際に勤務しているかを確認するためのものであり、審査の一環として行われる重要なステップです。

ただし、場合によっては在籍確認の方法が異なる場合もあります。

例えば、勤務先への電話連絡を避けたい場合には、事前に相談することで、書類提出による在籍確認に変更できることもあります。

ですが、こうした対応が可能かどうかはケースバイケースで、必ずしも電話連絡を回避できるわけではありません。

利用者の希望に応じて、最善の方法を提案してもらうことが重要です。

Q:審査に通らなかった理由は教えてもらえますか?

レイクでは、審査に通らなかった場合、その具体的な理由については教えてもらえないことが一般的です。

これは、審査基準が企業の内部情報であり、また公平性を保つために詳細な審査内容が公表されないためです。

しかし、審査に落ちる主な理由としては、収入状況や信用情報に問題がある、他社からの借入が多すぎるなどが考えられます。

もし審査に通らなかった場合は、信用情報を確認するか、申込内容を再度見直してみると良いでしょう。

必要に応じて、再申請する際には条件を整えてから臨むことが望ましいです。

Q:審査に通るために何かできることはありますか?

レイクの審査に通るためには、いくつかのポイントを押さえておくと良いでしょう。

まず、申込情報は正確かつ詳細に入力することが重要です。

虚偽の申告や情報の漏れがあると審査に悪影響を及ぼします。

また、過去の返済履歴が良好であることや、他社での借入が少ないこともプラスに働きます。

さらに、初回の申し込み時には借入希望額を控えめに設定することで、審査のハードルを下げることができます。

また、在籍確認がスムーズに行えるよう、勤務先に連絡が取れる時間帯を指定しておくのも一つの方法です。

これらの点に注意して申請を行うことで、審査に通る可能性を高めることができます。

Q:他社で借入があってもレイクで借入できますか?

他社で借入があっても、レイクでの借入が可能な場合があります。

ただし、総量規制の影響を受けるため、他社での借入額と合わせて年収の3分の1を超えない範囲での借入が条件となります。

例えば、既に他社で多額の借入がある場合、新たな借入が難しいことも考えられます。

また、他社での借入が多い場合は、審査が厳しくなる可能性が高くなります。

そのため、レイクでの借入を検討する際には、現在の借入状況をしっかりと把握し、必要に応じて借入額を調整することが大切です。

また、借入が難しい場合は、おまとめローンや借り換えローンなどの選択肢を検討することも一案です。

Q:アコムとレイクならどっちの方がいい?

審査時間などよりも無利息期間を重視するならばレイクがおすすめです。

アコムは無利息期間が30日間で、レイクは最大180日間の無利息期間があります。

適応条件などを良く確認して申し込むようにしてください。

Q:プロミスとレイクならどっちの方がいい?

こちらに関しても、無利息期間を重視しているかどうかによって変わります。

30日以内に返済する予定なのであれば、最短3分で融資できるプロミスの方が、急いでいる時は便利です。

返済までに30日以上かかる見込みならレイクの申し込みを検討してみるのが良いでしょう。

ただし、最短3分はあくまでも最短時間であり、申し込み状況や時間によってはその限りではないので注意してください。

まとめ|レイクはこんな人におすすめ!

レイクは、スピーディーな審査と多様な無利息期間サービスが魅力の消費者金融です。

特に、急な出費や短期間での返済を考えている方には、最大180日間の無利息期間を活用できる点が大きなメリットとなります。

また、安定した収入がある方や、過去に大きな金融事故がない方は、レイクの審査に通りやすい傾向があります。

さらに、スマホ完結の申し込みが可能で、24時間365日対応しているため、忙しい方や急いで資金を調達したい方にもおすすめです。

全国に設置された提携ATMでの利用が可能な点も、利便性の高さを感じさせます。

ただし、他社での借入が多い方や、無職・専業主婦の方には審査が厳しくなることもあるため、注意が必要です。

自身の状況に合ったサービスを選び、賢く活用することが大切です。

当記事管理者・著者情報(社会保険社労士法人渡辺事務所 社員 牧村和磨)

|

社員 牧村和磨 ・保有資格 |